Inflation

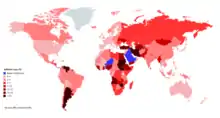

Inflation, auch Preissteigerungsrate oder Teuerung, bezeichnet den allgemeinen Anstieg des Preisniveaus einer Ökonomie über einen bestimmten Zeitraum.[1][2][3][4][5] Steigt das allgemeine Preisniveau, kann jede Geldeinheit weniger Güter und Dienstleistungen kaufen (Verteuerung). Folglich spiegelt die Inflation eine Abnahme der Kaufkraft pro Geldeinheit wider – ein realer Wertverlust des Zahlungsmittels.[6] Das Gegenteil von Inflation ist Deflation, ein Rückgang des allgemeinen Preisniveaus einer Ökonomie über einen bestimmten Zeitraum. Das übliche Maß für die Inflation ist die Inflationsrate, die annualisierte prozentuale Veränderung eines allgemeinen Preisindexes, normalerweise eines Verbraucherpreisindexes, im Zeitverlauf.

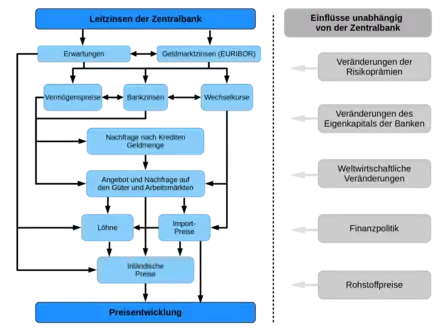

Es ist ökonomischer Konsens, dass sowohl Deflation, als auch sehr hohe Inflationsraten und Hyperinflation schädlich sind. Heute befürworten die meisten Ökonomen eine niedrige und konstante Inflationsrate.[7][6] Eine niedrige Inflation (im Gegensatz zu einer Null- oder negativen Inflation) verringert die Schwere wirtschaftlicher Rezessionen, indem sie dem Arbeitsmarkt ermöglicht, sich im Abschwung schneller anzupassen, und verringert das Risiko, dass eine Liquiditätsfalle die geldpolitische Stabilisierung der Wirtschaft verhindert.[8] Die Aufgabe, die Inflationsrate niedrig und stabil zu halten, wird in der Regel den Zentralbanken übertragen. Sie sollen die Inflationsrate durch Geldpolitik steuern. Dazu nutzen Zentralbanken verschiedene Instrumente: die Festsetzung von Leitzinsen, Offenmarktpolitik, die Festlegung der Mindestreservepflichten für Banken, sowie Kommunikationsstrategien wie Forward guidance. Die Europäische Zentralbank strebt eine mittelfristige Inflationsrate von 2 % an.[9]

Die Ansichten darüber, welche Faktoren niedrige, moderate oder gar sehr hohe Inflationsraten bestimmen, sind unterschiedlich. Es ist ein aktuelles Forschungsthema der Makroökonomie.[10][11][12][13][14] Eine niedrige oder moderate Inflation kann auf Schwankungen der realen Nachfrage nach Gütern und Dienstleistungen oder auf Veränderungen des verfügbaren Angebots, beispielsweise bei Knappheiten, zurückgeführt werden. Außerdem können die Inflationserwartungen der ökonomischen Agenten einen wesentlichen Einfluss haben.[15]

Inflation beeinflusst Ökonomien auf verschiedene Weisen. Zu den Effekten gehört ein Anstieg der Opportunitätskosten für das Halten von Geld, was Sparen unattraktiver macht und Verschuldung oder Konsum begünstigt. Es kann bei hoher Inflation sogar zu Knappheit kommen, da die Verbraucher aus Sorge vor einem weiteren Preisanstieg Güter horten. Zu den positiven Effekten einer stabilen niedrigen Inflation zählt die Vermeidung von Ineffizienzen, die mit einer Deflation einhergehen.[16]

Definition

Inflation bezeichnet den allgemeinen Anstieg des Preisniveaus einer Ökonomie über einen bestimmten Zeitraum.[1][2][3] Historisch bedeutete Inflation dabei einen spezifischen Anstieg des allgemeinen Preisniveaus, verursacht durch ein Ungleichgewicht zwischen Geldmenge und Handelsbedarf.[17] Heute verwenden Ökonomen den Begriff Inflation ausschließlich, um sich auf steigende Preisniveaus zu beziehen. Eine Zunahme der Geldmenge kann als monetäre Inflation bezeichnet werden, um sie von steigenden Preisen zu unterscheiden, die der Übersichtlichkeit halber als Preisinflation bezeichnet werden. Ökonomen sind sich einig, dass die Preisinflation auf lange Sicht mit einer Erhöhung der Geldmenge zusammenhängt.[18][19][1] Kurz- und mittelfristig können aber andere Faktoren diesen Zusammenhang beeinflussen.[20]

Inflation bezieht sich auf die allgemeine Preisentwicklung, nicht auf Änderungen bestimmter Preise. Kaufen Konsumenten beispielsweise mehr Gurken als Tomaten, werden Gurken teurer und Tomaten billiger. Diese Veränderungen sind jedoch keine Inflation – sie spiegeln lediglich eine Veränderung in den Präferenzen der Konsumenten wider.[21][22]

Das Wort Inflation stammt aus dem Lateinischen: das Substantiv „inflatio“, bedeutet „Sichaufblasen“ und stammt vom Verb „flare“ ab, was „blasen“ bedeutet.[23]

Andere Begriffe der Wirtschaftswissenschaft im Zusammenhang mit Inflation sind:

- Deflation – ein Rückgang des allgemeinen Preisniveaus

- Disinflation – ein Rückgang der Inflationsrate

- Hyperinflation – eine außer Kontrolle geratene Inflationsspirale

- Stagflation – eine Kombination aus Inflation, langsamem Wirtschaftswachstum und hoher Arbeitslosigkeit

- Reflation – ein Versuch, das allgemeine Preisniveau anzuheben, um einem Deflationsdruck entgegenzuwirken

- Vermögenspreisinflation – ein allgemeiner Anstieg der Preise von finanziellen Vermögenswerten, wie Aktien, Immobilien oder Gold, ohne einen entsprechenden Anstieg der Preise von Gütern oder Dienstleistungen

Messung

Da die Inflation als allgemeiner Anstieg des Preisniveaus definiert wird, hängt die Messung der Inflation davon ab, wie das allgemeine Preisniveau bestimmt ist.[24] Es existieren dabei verschiedene mögliche Maßzahlen für das Preisniveau. Benötigt wird ein breiter Preisindex, der das allgemeine Preisniveau für Güter und Dienstleistungen in der Wirtschaft abbildet. Der Verbraucherpreisindex (VPI), der Preisindex der privaten Konsumausgaben (PCEPI) und der BIP-Deflator sind einige Beispiele für solche breiten Preisindizes.[25]

Die EZB verwendet zur Messung der Inflation der Eurozone den harmonisierten Verbraucherpreisindex (HVPI).[26] Der Index wird mit Hilfe eines Warenkorbs berechnet, der in einem bestimmten Jahr (Basisjahr) repräsentativ für einen durchschnittlichen Haushalt festgesetzt wird. Außerdem werden die Kostenänderungen zum Erwerb von typischen nationalen Konsumbündeln auf das Niveau der Eurozone aggregiert.[27]

Neben dieser Methode hat sich in den Wirtschaftswissenschaften auch der Lebenshaltungskosten-Index (= COLI = cost of living index) etabliert. Dabei werden die Ausgaben gemessen, die Wirtschaftssubjekte zum Erreichen eines bestimmten Nutzenniveaus tätigen müssen.

Warenkorb

Verbraucherpreisindizes basieren anders als der BIP-Deflator auf einem repräsentativ ausgewählten Warenkorb.

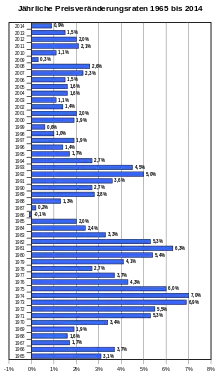

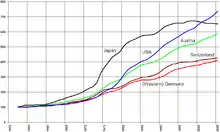

Auf Grundlage dieses Warenkorbs und des damit festgelegten Basisjahres werden für jedes Jahr die Kosten der Waren und Dienstleistungen und daraus die prozentuale Steigerung zum Vergleichs- oder Vorjahr ermittelt. Für jeden Monat ermittelt in Deutschland das Statistische Bundesamt, in Österreich die Statistik Austria und in der Schweiz[28] das Bundesamt für Statistik die Preissteigerungen und veröffentlicht sie.

Messungen der Inflation mittels Warenkörben nehmen implizit an, dass sich das Konsumentenverhalten über definierte Zeiträume nicht verändert.[29] Daher könne sich eine Diskrepanz zwischen der tatsächlichen Inflation und der gemessenen Inflation ergeben. Abrupte Änderungen im Konsumentenverhalten können die Inflationsmessung ebenfalls gewichtungsbedingt verzerren. Das hat sich beispielsweise in der COVID-19-Pandemie gezeigt, als aufgrund der staatlichen Eindämmungsmaßnahmen zahlreiche Waren und Dienstleistungen nicht mehr konsumiert werden konnten und der Warenkorb damit nicht mehr repräsentativ für den Konsum während der Krise war.[30]

Weiterhin müssen Qualitätsveränderungen der beobachteten Produkte im Zeitverlauf betrachtet werden.[31] So unterliegen z. B. IT-Produkte einem großen technischen Fortschritt, weshalb die Qualitätsverbesserungen in der Inflationsmessung berücksichtigt werden müssen. Andererseits können Hersteller statt einer Preiserhöhung auch eine Qualitätsverschlechterung des Produktes durchführen, indem etwa die Verpackungsgröße bei gleichem Preis verkleinert wird. Diese und andere Qualitätsveränderungen müssen daher für eine korrekte Inflationsmessung erfasst werden.[32]

Daher wenden Statistikbehörden wie das Statistische Bundesamt Methoden zur Qualitätsbereinigung an.[33] Das sind verschiedene statistische Methoden, die sicherstellen sollen, dass trotz qualitativen Veränderungen der Produkte des Warenkorbs "Gleiches mit Gleichem" verglichen wird.[34]

In der deutschen Preisstatistik werden unter anderem folgende Methoden zur Qualitätsbereinigung angewendet:[33]

- Direkter Preisvergleich (Direct Price Comparison)

- Mengenbereinigung (Package Size Adjustment)

- Expertenurteil (Judgmental quality adjustment)

- Hedonische Techniken (Hedonics)

- Preisänderung interpretiert als reine Qualitätsänderung (Price change taken as quality change)

Internationale Studien zeigen, dass die mit Warenkörben ermittelte Inflation systematisch zu hoch liegt.[29][35][36][37]

Kernrate

Die Kernrate der Inflation schließt die Preise für Lebensmittel und den Energiesektor aus der Berechnung aus, da diese in stärkerem Maße Schwankungen unterworfen sind, deren Ursachen nicht innerhalb der betrachteten Volkswirtschaft zu finden sind.[38]

Gefühlte Inflation

Gefühlte Inflation bezeichnet die von einigen Konsumenten subjektiv wahrgenommene Inflation, gegenüber der real gemessenen Inflationsrate.[39] Ein Grund für mögliche Abweichungen der gefühlten Inflation zur gemessenen Inflation ist die Tatsache, dass im Warenkorb, der zur Inflationsmessung herangezogen wird, sowohl Produkte des täglichen Bedarfs (z. B. Lebensmittel) als auch langlebige Konsumgüter (z. B. Autos) enthalten sind. Daher können die Produkte in Auswahl oder Gewichtung nicht mit jedem individuellen Konsumenten bzw. jeder individuellen Konsumentengruppe übereinstimmen. Die Wahrnehmung von Preisveränderungen ist für die Waren des täglichen Bedarfs höher als die für langlebige Konsumgüter. Damit liegt die gefühlte Inflation höher als die gemessene, wenn die Preise für Waren des täglichen Bedarfs stärker steigen als langlebiger Konsumgüter.[40] Auch Preissteigerungen von meist automatisch abgebuchten Zahlungen wie Miete, Versicherungen, Energie und Wasser werden geringer wahrgenommen als bei anderen Gütern.

Die moderne Verhaltensökonomik erklärt das Phänomen als kognitive Verzerrung, genauer gesagt als Bestätigungsfehler.[41]

Teuro

Das Phänomen der gefühlten Inflation wurde insbesondere nach der Einführung des Euro in Deutschland und Österreich breit diskutiert.[43][44] Dabei kam es nach Umfragen in der deutschen Bevölkerung zu Abweichungen von den statistisch ermittelten Inflationsraten.[45] Aus diesem Grund hat Hans Wolfgang Brachinger in einem gemeinsamen Projekt mit dem Statistischen Bundesamt den Index der wahrgenommenen Inflation für Deutschland berechnet.[46] Es konnte dabei gezeigt werden, dass die wahrgenommene Inflation (gemessen mit Hilfe des Indexes der wahrgenommenen Inflation) bei der Euro-Bargeldeinführung deutlich höher lag als die gemessene Inflationsrate. Dies ist darauf zurückzuführen, dass bestimmte Produktkategorien wie Lebensmittel, Benzin oder Verkehr einen relativ höheren Preisanstieg hatten als Produktkategorien wie Computer, Autos oder Pauschalreisen.[47][48]

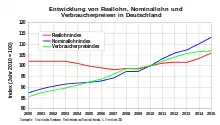

Eine weitere Erklärung für die gefühlte Abweichung kann auch die schwache Lohnentwicklung sein, die unterhalb der Inflationsrate lag. Die Nettolöhne in Deutschland waren in den 10 Jahren nach Euro-Einführung leicht rückläufig. Die Kaufkraft ist also real gesunken.[49] Auch in Österreich zeigt sich ein Rückgang der Kaufkraft.[50]

Effekte

Allgemein

Inflation spiegelt die Abnahme der Kaufkraft einer Währung wider. Das heißt, wenn das allgemeine Preisniveau steigt, kann jede Währungseinheit insgesamt weniger Waren und Dienstleistungen kaufen. Man unterscheidet dabei zwischen erwarteter und unerwarteter Inflation. Die Effekte der Inflation können davon abhängen, ob es erwartete oder unerwartete Inflation ist. Erwartete Inflation kann von rationalen Akteuren bereits in ökonomische Handlungen und Prognosen integriert werden. Gewerkschaften führen Lohnverhandlungen in Abhängigkeit von der erwarteten Inflationsentwicklung. Unternehmen gestalten die Preise ihrer Produkte und Dienstleistungen ebenfalls in Abhängigkeit von der erwarteten Inflation.[51] Das ist jedoch kurz- und mittelfristig davon abhängig, inwiefern Starrheiten bei Löhnen und Preisen existieren. Diese können dann nicht sofort an die Inflationserwartungen angepasst werden.[52]

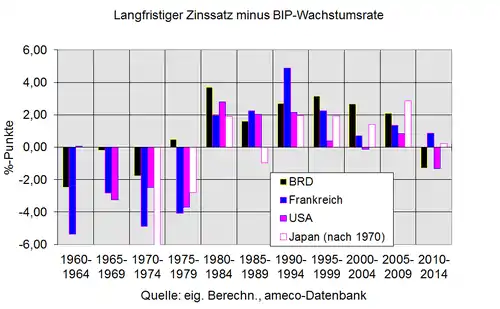

Schuldner, die zum Beispiel Schulden mit einem festen Nominalzins haben, erhalten mit steigender Inflationsrate eine Senkung ihres „realen“ Zinssatzes. Der Realzins eines Kredits ist der Nominalzins abzüglich der Inflationsrate. Banken und andere Kreditgeber passen sich dem Inflationsrisiko an, indem sie entweder eine Inflationsrisikoprämie für festverzinsliche Kredite verlangen, oder Kredite mit einem variablen Zinssatz vergeben. Lediglich ein unerwarteter Anstieg der Inflationsrate über die bereits eingepreiste Risikoprämie hinaus würde zu realem Zinsgewinn führen.

Negativ

Hohe oder unerwartete Inflation gilt als schädlich für die Ökonomie. Sie führt zu Ineffizienzen auf dem Markt und erschwert es Konsumenten und Unternehmen langfristig zu planen. Inflation kann die Produktivität beeinträchtigen, da Unternehmen gezwungen sind, eigene Ressourcen weg von Produkten und Dienstleistungen zu verlagern, um sich auf die Steuerung der Inflation zu konzentrieren.[54] Unsicherheit über die zukünftige Kaufkraft des Geldes führt dazu, dass nominale Vermögenswerte wie Spareinlagen und Anleihen unattraktiver werden, da diese im Falle einer Inflation an Wert verlieren. Dies führt zu höheren Risikoprämien, da Investoren eine Absicherung gegen das eingegangene Inflationsrisiko fordern. Die Folge sind höhere Zinsen, was die Investitionstätigkeit senkt.[55]

Bei hoher Inflation wird die Kaufkraft von Personen mit fixem Nominaleinkommen, zu Personen mit variablem Einkommen umverteilt, da deren Einkommen mit der Inflation besser Schritt halten können. Diese Umverteilung der Kaufkraft findet auch zwischen internationalen Handelspartnern statt. Wenn feste Wechselkurse bestehen, führt Inflation dazu, dass sich die Importe aus diesem Währungsraum verteuern. Dies kann sich auf die Handelsbilanz auswirken. Bei flexiblen Wechselkursen führt unerwartete Inflation zu erhöhter Volatilität der Wechselkurse, was sich negativ auf den Handel auswirken kann.

Horten

Die Menschen kaufen langlebige und/oder nicht verderbliche Waren und andere Güter als Vermögensaufbewahrung, um die erwarteten Verluste durch die sinkende Kaufkraft des Geldes zu vermeiden, die zu einer Verknappung der gehorteten Güter führen.[56]

Soziale Unruhen

Hohe, nicht durch höhere Löhne hervorgerufene Inflation kann zu massiven Demonstrationen und Revolutionen führen.[57] Die Inflation und insbesondere die Nahrungsmittelinflation wird beispielsweise als einer der Hauptgründe für die Revolution in Tunesien 2010/2011[58] und die Revolution in Ägypten 2011[59] angesehen. Der tunesische Präsident Zine el-Abidine Ben Ali wurde gestürzt, auch der ägyptische Präsident Husni Mubarak wurde nach nur 18 Tagen Demonstrationen gestürzt, und die Proteste breiteten sich bald in vielen Ländern Nordafrikas und des Nahen Ostens aus.

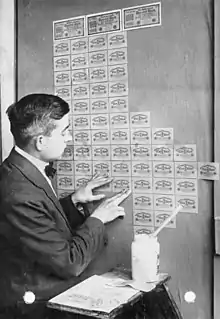

Hyperinflation

Wenn die Inflation zu hoch wird, kann dies dazu führen, dass die Menschen ihre Verwendung der Währung stark einschränken, was zu einer Beschleunigung der Inflationsrate führt. Die hohe und sich beschleunigende Inflation stört das normale Funktionieren der Wirtschaft massiv und beeinträchtigt ihre Fähigkeit, Waren zu liefern. Hyperinflation kann dazu führen, dass die Landeswährung nicht mehr verwendet wird (z. B. in Nordkorea), was zur Einführung einer Außenwährung (Dollarisierung) führt.[60]

Allokative Ineffizienz

Eine Änderung des Angebots oder der Nachfrage nach einem Gut führt normalerweise zu einer Änderung seines relativen Preises. Dies signalisiert den Käufern und Verkäufern, dass sie als Reaktion auf die neuen Preise Ressourcen neu zuteilen sollten. Aber wenn sich Preise aufgrund von hoher Inflation ständig ändern, sind Preisänderungen aufgrund echter relativer Preissignale schwer von Preisänderungen aufgrund allgemeiner Inflation zu unterscheiden. Dadurch können die Agenten nur langsam darauf reagieren. Die Folge ist ein Verlust an allokativer Effizienz.[61]

Preisanpassungskosten

Bei hoher Inflation müssen Unternehmen ihre Preise häufig ändern, um mit den gesamtwirtschaftlichen Veränderungen Schritt zu halten. Aber oft verursacht das Ändern von Preisen selbst wieder Kosten. So müssen Preisschilder und Verträge neu gedruckt, oder ganze Preiskalkulationen neu berechnet werden, was Ressourcen bindet. Man nennt diese Kosten Preisanpassungskosten.[62]

Arbeitsmarkt

Die Nominallöhne passen sich nur langsam nach unten an. Dies kann zu anhaltenden Ungleichgewichten und hoher Arbeitslosigkeit auf dem Arbeitsmarkt führen. Da die Inflation die Reallöhne auch bei konstanten Nominallöhnen sinken lässt, ermöglicht eine moderate Inflation ein schnelleres Gleichgewicht auf den Arbeitsmärkten.[63][64] Dies gilt, insofern die Löhne nicht in Lohnverhandlungen an die Inflation angepasst werden können.

Liquiditätsfalle

Eines der wichtigsten Instrumente zur Steuerung der Geldmenge ist die Möglichkeit, die Leitzinsen festzulegen, also den Zinssatz, zu dem sich Banken bei der Zentralbank Geld leihen können. Daneben gibt es die Offenmarktpolitik, d. h. Interventionen der Zentralbank auf dem Rentenmarkt, mit dem Ziel, den nominalen Zinssatz zu senken. Beide Maßnahmen sollen die allgemeinen Zinsen senken, um dadurch positive Konjunktureffekte auszulösen. Befindet sich eine Ökonomie in einer Rezession mit bereits niedrigen oder sogar null Nominalzinsen, kann die Zentralbank die Zinsen nicht weiter senken, um die Wirtschaft anzukurbeln – diese Situation wird als Liquiditätsfalle bezeichnet.[8] Diese Situation kann aber durch niedrige und konstante Inflation verhindert werden.

Mundell-Tobin-Effekt

Robert Mundell stellte fest, dass eine moderate Inflation die Sparer veranlassen würde, Kredite durch Spareinlagen zu ersetzen, um künftige Ausgaben zu finanzieren. Diese Substitution würde dazu führen, dass die Realzinssätze für das Marktgleichgewicht sinken.[65] Der niedrigere Realzins würde zu einer höheren Kreditaufnahme zur Finanzierung von Investitionen führen. In ähnlicher Weise zeigte James Tobin, dass eine solche Inflation Unternehmen dazu veranlassen würde, Investitionen in Sachkapital (Anlagen, Ausrüstung und Vorräte) durch Geldguthaben in ihren Vermögensportfolios zu ersetzen. Diese Substitution würde bedeuten, sich für Investitionen mit niedrigeren realen Renditen zu entscheiden. (Die Renditen sind niedriger, da bereits früher Investitionen mit höheren Renditen getätigt wurden.)[66] Sofern die Wirtschaft nicht bereits nach Modellen der Wachstumstheorie überinvestiert, würden diese zusätzlichen Investitionen positive Effekte haben.

Formen

Je nach Stärke und Tempo der Preissteigerung unterscheidet man zwischen schleichender Inflation, trabender Inflation, galoppierender Inflation und Hyperinflation.

Die Inflation kann man in Phasen einordnen: akzelerierte Phase (steigende, beschleunigte) – stabilisierte (gleichbleibende) Phase – dezelerierte (abnehmende) Phase. Die dezelerierte Phase wird auch als Disinflation bezeichnet.

Der Begriff „Inflation“ bezeichnete ursprünglich die Inflationen der frühen 1920er Jahre, die heute als schwere oder Hyperinflationen gelten. Heute wird er losgelöst von der tatsächlichen Geschwindigkeit der Erhöhung des Preisniveaus in einem Land gebraucht.

Leichte Inflation (bis etwa 5 % Wertverlust im Jahr) hat nachfragefördernde Wirkung, da Leute ihr Geld ausgeben oder investieren wollen. Freilich verlangen sie für Investitionen immer noch eine Liquiditätsprämie, das heißt die Renditen müssen deutlich über der Inflationsrate liegen.

Bei schwerer Inflation (ab rund 5 % Wertverlust im Jahr) verliert das Tauschmittel Geld seinen Wert schneller als andere Güter (zum Beispiel Immobilien, Aktien, Sachkapital allgemein) und büßt daher die Wertmaßstabsfunktion und Wertaufbewahrungsfunktion ein, stattdessen wird eine Ersatzwährung verwendet, so zum Beispiel Zigaretten in Deutschland nach dem Zweiten Weltkrieg, der US-Dollar in der Türkei (früher) oder Argentinien. Es kommt zur Flucht in wertstabile Sachwerte und zu Kapitalflucht. Auf den Kapitalmärkten nimmt das Kapitalangebot ab, da die Anbieter wegen der Inflation mit einem Werteverzehr rechnen, der Kapitalzins steigt. Aus gleichem Grund werden langfristige Kredite kaum noch angeboten, schon gar nicht mit festem Zins. So besteht auch für Kreditnehmer keine Planungssicherheit mehr. Bisher knapp lohnende Investitionen werden durch Zinssteigerung unrentabel; Unternehmen, deren Rendite nicht mehr ausreicht, überschulden sich.

Besonders schwere Inflationen mit monatlichen Wertverlusten von über 50 % werden auch als Hyperinflationen bezeichnet. Hyperinflationen kamen in der Geschichte schon mehrmals auch deshalb zum Stillstand, weil selbst der Realwert des Papiers zum Drucken der Banknoten höher war als der Wert einer Banknote. Häufig gibt es nach einer Hyperinflation eine Währungsreform.

| Datum | Kaufpreis |

|---|---|

| 6. Juni 1912 | 7 Pfennig |

| 6. August 1923 | 923 Papiermark |

| 27. August 1923 | 177.500 Papiermark |

| 17. September 1923 | 2,1 Millionen Papiermark |

| 15. Oktober 1923 | 227 Millionen Papiermark |

| 5. November 1923 | 22,7 Milliarden Papiermark |

| 15. November 1923 | 320 Milliarden Papiermark |

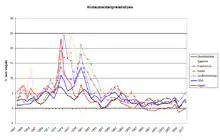

Schwere Inflationen waren in der Geschichte unter anderem zu beobachten:

- die Preisrevolution im 16. Jahrhundert,

- um 1622 in Europa in der Zeit des Dreißigjährigen Krieges (siehe Kipper- und Wipperzeit und Kursächsische Kippermünzstätten),

- in Frankreich während der Französischen Revolution – der Assignat,

- um 1920 bis 1924 in Österreich,[67]

- um 1923 in Deutschland und in Ungarn,

- 1939–1948 in Deutschland (zurückgestaute Inflation, korrigiert durch Währungsreform),

- 1945–1946 in Ungarn (siehe Pengő)

- Nach den beiden Ölpreiskrisen 1973/74 und 1979/80 kam es zu relativ hohen Inflationsraten. In den 1970er Jahren trugen auch andere Faktoren zu relativ hohen Inflationsraten bei,

- jahrzehntelang bis 1991 in Argentinien,

- jahrzehntelang bis 1994 in Brasilien (→ Brasilianischer Real),

- um 1995 in Mexiko (→ Peso),

- um 1997 in Südostasien, unter anderem Thailand, Indonesien und Südkorea (siehe Asienkrise),

- um 2002 in Argentinien,

- Hyperinflation 2008/2009 in Simbabwe; nach dessen Abschaffung im Oktober 2015 hatte das Land bis 2019 keine eigene Währung mehr. Laut dem CATO Institute betrug die Hyperinflation in Simbabwe per Ende Oktober 2008 gegenüber Ende Oktober 2007 2,79 Trillionen %.[68]

Ursachen

Die Geldmenge wird weithin als wichtigste Ursache für hohe Inflationen bis Hyperinflationen und langfristige Inflationsraten akzeptiert.[69][70] Folglich existiert unter Ökonomen inzwischen ein wissenschaftlicher Konsens darüber, dass die Inflationsrate auf lange Sicht im Wesentlichen von der Wachstumsrate der Geldmenge im Verhältnis zum Wirtschaftswachstum abhängt.[71][72] Kurz- und mittelfristig kann die Inflation aber außerdem durch die relative Elastizität von Löhnen, Preisen, Zinssätzen, Angebot und Nachfrage, sowie der Umlaufgeschwindigkeit des Geldes beeinflusst werden.[73][20][74] Außerdem spielen die Erwartungen der ökonomischen Agenten eine wesentliche Rolle.[15]

Geldmenge

Den historisch ältesten Erklärungsansatz für Inflation bietet die Quantitätsgleichung:[75]

- .

Dabei ist

- Geldmenge

- Umlaufgeschwindigkeit des Geldes

- Preisniveau

- Reale Produktion

An der umgestellten Gleichung

bzw. an der Darstellung mit Änderungsraten

kann man erkennen, dass das Preisniveau immer dann steigt, wenn (bei Konstanz der jeweiligen beiden anderen Größen)

- die Geldmenge zunimmt (Geldschöpfung),

- die Umlaufgeschwindigkeit des Geldes zunimmt (empirische Untersuchungen zeigen, dass die Umlaufgeschwindigkeit langfristig annähernd konstant bleibt),

- die reale Produktion (das Handelsvolumen) sinkt.

Betrachtet man alle vier Größen gleichzeitig, entsteht nach der Quantitätsgleichung Inflation () dann, wenn das Geldmengenwachstum () größer ist als die Differenz aus der Änderung des Handelsvolumens und der Änderung der Umlaufgeschwindigkeit ().

Die Inflation lässt sich also kurz- bis mittelfristig nicht auf eine Ausweitung der Geldmenge reduzieren, sondern es müssen ebenso die Umlaufgeschwindigkeit und die reale Produktion betrachtet werden.

Der langfristige Zusammenhang zwischen Geldmenge und Preisentwicklung ist empirisch gut belegt. Auf kurze bis mittlere Sicht kann es jedoch zu Abweichungen von diesem Zusammenhang kommen.[76]

Angebot

Die angebotsbedingte Inflation (auch: „Kosteninflation“; englisch Cost-push inflation) bezeichnet eine Steigerung des allgemeinen Preisniveaus, dessen Ursprünge bei den Produktionskosten zu suchen sind.[77] Dies sind primär Steigerungen der Personalkosten/Lohnnebenkosten (englisch Wage-push inflation), der Energiekosten oder Zinserhöhungen. Die Kosteninflation tritt allerdings nur dann als Erhöhung des Preisniveaus in Erscheinung, wenn die teurer produzierten Güter auch auf dem Markt zu den geforderten höheren Preisen Käufer finden und es keine Substitution aus anderen Märkten gibt (Verkäufermarkt). Auch diese Inflationsart kann nur bei einer entsprechenden Ausweitung der Geldmenge längerfristig bestehen. „Cost-push-Inflation“ besteht, wenn ein Unternehmen zum Beispiel durch höhere Rohstoffpreise („importierte“ Inflation) oder höhere Löhne, Steuern etc. („hausgemachte“ Inflation) höhere Produktionskosten hat. „Profit-push-Inflation“ wird hingegen dadurch verursacht, dass ein Unternehmen höheren Gewinn erzielen will.

Nachfrage

Kommt es zur Nachfragesoginflation (englisch Demand-pull inflation), sind die Ursachen, wie aus dem Wort zu entnehmen, auf der Nachfrageseite zu suchen.

In diesem Fall steigt die Nachfrage nach Gütern derart schnell, dass die Angebotsseite nicht durch Anheben des mengenmäßigen Angebots reagieren kann und stattdessen die Preise nach den Marktgesetzen steigen. Betrifft dies alle Güter, ist jedoch ceteris paribus aggregiert ein Preisanstieg nicht möglich. Erfolgt eine monetäre Alimentierung, entsteht Inflation. Kurzfristig kann diese Alimentierung durch eine Erhöhung der Umlaufgeschwindigkeit des Geldes erfolgen. Längerfristig kann Inflation aber nur bestehen, wenn sie durch eine entsprechende Ausweitung der Geldmenge alimentiert wird.

Man unterscheidet zusätzlich zwischen „hausgemachter“ und „importierter“ Nachfragesoginflation, je nachdem, ob die Nachfrage aus dem In- oder Ausland herrührt.

Erwartungen

Die Erwartungen der ökonomischen Agenten über zukünftige Inflationsraten sind sehr wichtig in der Ökonomie.[78] Sie können die Inflationsraten, Zinssätze und damit die Konjunktur wesentlich beeinflussen.[15] Zum Beispiel werden Unternehmen abhängig von ihren Inflationserwartungen unternehmerische Entscheidungen, etwa über Investitionen, treffen.[79] Konsumenten passen ihr Konsumverhalten abhängig von ihren Inflationserwartungen an.[80][81]

Der Kommunikation der Geldpolitik kommt somit eine Schlüsselrolle zu.[82] Notenbanken nutzen Kommunikationsstrategien wie Forward guidance, um die Inflationserwartungen von Märkten und Konsumenten zu beeinflussen.[83] Studien zeigen eine konjunkturstabiliserende Wirkung.[84][85]

Theorien

Über die Ursachen der Inflation gab es historisch verschiedene Theorien. Dabei ist besonders Debatte zwischen Monetaristen und Keynesianern hervorzuheben.[86] Diese wurden im Rahmen der neukeynesianischen Synthese zusammengeführt. Der Neukeynesianismus stellt die heute allgemein akzeptierte makroökonomische Theorie dar.[87][88] Daneben gibt es heterodoxe Theorien über Inflation. Diese werden vom ökonomischen Mainstream nicht geteilt.[89]

Keynesianismus

Eines der Grundprinzipien des Keynesianismus ist die negative Abhängigkeit zwischen Inflation und Arbeitslosigkeit. Grundlage für diese Annahme bildeten empirische Untersuchungen auf der Basis historischer Daten, die mit sinkender Arbeitslosigkeit ein höheres Preisniveau verbanden (Phillips-Kurve). Theoretisch erklärt wurde dieses Prinzip damit, dass mit sinkender Arbeitslosigkeit das Volkseinkommen steigt und hierdurch die Konsumgüternachfrage stärker ansteigt als Produktionskapazitäten geschaffen werden können. Dazu kommt, dass bei Vollauslastung die Preise ansteigen und die Gewerkschaften bei geringerer Arbeitslosigkeit höhere Lohnforderungen durchsetzen können, was sich auf die Preise auswirkt (siehe auch Grundlohnsummenveränderungsrate). Schöpft eine Volkswirtschaft ihre Produktionsmöglichkeiten zur Gänze aus – man spricht in diesem Zusammenhang von der Produktionsmöglichkeitenkurve (PMK), Synonym Transformationskurve – so führt ein Anstieg der Nachfrage im Keynesianismus voll zu einer Preissteigerung. Die Unternehmen können die erhöhte Nachfrage nach Produkten nicht ausgleichen, daher werden diese Produkte einfach teurer (vgl. Nachfrage-Sog-Inflation oben). Fraglich ist, ob nicht schon vor Erreichen einer allgemeinen Vollauslastung der Kapazitäten schon in einzelnen Wirtschaftszweigen Engpässe auftreten, so dass die Preise bereits zu klettern anfangen, bevor Vollbeschäftigung und allgemein Vollauslastung der Kapazitäten erreicht worden ist.

Monetarismus

Der Monetarismus sieht allein im Wachstum der Geldmenge die Ursache für Inflation. Milton Friedman prägte dafür den griffigen Slogan:„Money matters“ – „Es kommt auf die Geldmenge an“. Inflation sei immer und überall ein monetäres Phänomen.[90]

Der Monetarismus griff eine zentrale Annahme der keynesianischen Inflationstheorie an: die Phillips-Kurve. Friedman und Edmund Phelps (der kein Monetarist war) schlugen eine "erweiterte" Form der Phillips-Kurve vor, die die Möglichkeit eines stabilen, langfristigen Kompromisses zwischen Inflation und Arbeitslosigkeit ausschloss.[91] Die Ölschocks der 1970er Jahre führten zu einer hohen Arbeitslosigkeit und Inflation, wodurch Friedman und Phelps empirisch bestätigt wurden. Der Monetarismus war in den frühen 1980er Jahren besonders einflussreich. Er verlor in den folgenden Jahrzehnten jedoch wieder an Einfluss, da es den Zentralbanken schwerfiel, die Geldmenge anstelle der Zinssätze zu steuern.

NKM

Die neue klassische Makroökonomie (NKM) forderte zentrale Annahmen des Keynesianismus heraus. Die theoretische Weiterentwicklung war dabei die Einführung von rationalen Erwartungen in die Modellbildung durch Robert Lucas. Zuvor hatten keynesianische Ökonomen im Allgemeinen mit adaptive Erwartungen gearbeitet, bei denen angenommen wurde, dass ökonomische Agenten die jüngste Vergangenheit betrachten, um Erwartungen über die Zukunft zu erstellen. Rationalen Erwartungen bedeuten eine höhere Komplexität der Agenten. Zum Beispiel werden Verbraucher nicht einfach eine Inflationsrate von 2 % annehmen, nur weil dies der Durchschnitt der letzten Jahre war. Sie werden sich mit der aktuellen Geldpolitik und den wirtschaftlichen Bedingungen befassen, um eine eigene Prognose zu erstellen.[92]

Die NKM konnte zeigen, dass unter Annahme von perfekter Preiselastizität und rationalen Erwartungen Geldpolitik nur zu Inflation führe und keine konjunkturellen Effekte aufwies.[93]

Neukeynesianismus

Die moderne keynesianische Theorie geht davon aus, dass Veränderungen der Geldmenge langfristig die Inflationsrate bestimmen, aber kurzfristig durchaus von Lohn und Preisstarrheiten beeinflusst werden können. Außerdem treffen Agenten ökonomische Entscheidungen oft aufgrund von unvollständigen Informationen. Daher kann Fiskal- und Geldpolitik zu einem effizienteren makroökonomischen Ergebnis führen, als Laissez-faire-Politik.[94]

Der Neukeynesianismus stellt den gegenwärtigen internationalen Konsens der Makroökonomik dar.[95] Er ist eine Synthese aus Monetarismus, NKM, sowie einigen Elementen des klassischen Keynesianismus.[96]

Der Neukeynesianismus führte zur Entwicklung von dynamischen stochastischen allgemeinen Gleichgewichtsmodellen (DSGE), welche heute von vielen Zentralbanken zur Modellierung der Geldpolitik eingesetzt werden.[97] Die europäische Zentralbank verwendet zum Beispiel das Smets–Wouters Modell, ein DSGE-Modell, um die Auswirkungen ihrer Geldpolitik auf die Eurozone zu untersuchen.[98]

Heterodoxe Theorien

Es gibt Inflationstheorien, die vom Mainstream der ökonomischen Wissenschaft nicht geteilt werden.[89]

Österreichische Schule

Ludwig von Mises, ein Vertreter der Österreichischen Schule, verstand unter Inflation die Ausweitung (lat. inflare) der ungedeckten Geldmenge. Durch zyklisches und unkontrolliertes Geldwachstum entstünden Kredite ex nihilo mit künstlich niedrigen Zinsraten. Durch die Inflation und die Kreditexpansion würde das gesamte Preissystem verzerrt, der Preis verliere seine Funktion der Information über Knappheit, unproduktive Produktionsweisen würden dadurch künstlich am Leben gehalten.

Neu geschaffenes Geld gelangt von den Zentral- und Geschäftsbanken zu Marktteilnehmern, die mit diesem neuen Geld Güter nachfragen. Diese zusätzliche Nachfrage wird in steigenden Preisen sichtbar. Die Ursache für Inflation ist damit in der Schöpfung von ungedecktem Geld so wie in gesetzlich privilegierten Institutionen des Bank- und Finanzwesens zu finden (Annahmezwang von Gesetzlichen Zahlungsmitteln, Zentralbankwesen, Teilreservebanken, Währungsmonopol usw.[99]). Aus dieser Sicht geht auch hervor, dass die Inflation sich nicht gleichmäßig in allen Preisen widerspiegelt, sondern durch Cantillon-Effekte beeinflusst wird.

Produktionskosten

Die klassischen Ökonomen wie Adam Smith, David Ricardo bis hin zu Karl Marx vertraten eine Produktionskostentheorie des Geldes. Für sie waren der Wert des Geldes und damit die Preise durch die Arbeitswertlehre bestimmt. Adam Smith drückte dies so aus: „Das Verhältnis zwischen dem Werte des Goldes und Silbers und dem irgendwelcher anderer Güter hängt … von dem Verhältnis zwischen der Menge Arbeit ab, die nötig ist, um eine bestimmte Menge Gold und Silber, und der Menge Arbeit, die nötig ist, um eine bestimmte Menge irgendeiner anderen Art auf den Markt zu bringen.“ Die Warenpreise konnten nach der Arbeitswertlehre also nur dann dauerhaft steigen, wenn die Arbeitsproduktivität bei der Gold- oder Silbergewinnung dauerhaft rascher gesteigert werden konnte, als diejenige bei der Produktion der anderen Waren.

Nach der Produktionskostentheorie des Geldes (oder nach der Arbeitswerttheorie) führten die großen Gold- und Silberimporte aus Südamerika nach der Entdeckung Amerikas nicht deshalb zu einer Inflation in Europa, weil das viele Gold eine vergleichsweise kleine Menge an Waren „jagte“ – das sagt die Quantitätstheorie des Geldes –, sondern weil plötzlich weniger Arbeitszeit erforderlich war, um eine bestimmte Menge an Gold oder Silber zu gewinnen. Die Ausdehnung der Geldmenge (Menge an umlaufenden Gold- und Silbermengen) war nur Symptom des plötzlich geringer gewordenen Arbeitswertes der Edelmetalle. Die Klassiker nahmen an, dass zum Umschlag der Waren einer Volkswirtschaft, die insgesamt einen bestimmten Wert hatten, eine Goldmenge von insgesamt einem bestimmten Wert benötigt wurde, abhängig von der Umlaufsgeschwindigkeit der Goldmünzen. Die Umlaufgeschwindigkeit wurde dabei als stabil angenommen. Sank der Wert der einzelnen Goldmünzen wegen Erhöhung der Arbeitsproduktivität bei der Goldgewinnung, wurden zum Ausgleich entsprechend mehr Goldmünzen für den Geldumlauf benötigt. Die Erhöhung der Geldmenge war also nur Symptom der Verminderung des Wertes der einzelnen Goldmünze.

Wurde mehr Gold, als für den Warenumschlag benötigt, in Umlauf gebracht, führte dies nicht zu Preissteigerungen, sondern das überschüssige Gold wurde als Wertaufbewahrungsmittel gehortet. Die Wirtschaftssubjekte wollten Gold nicht unter Wert gegen Waren tauschen, so die Annahme der Klassiker.

Anders sah es beim Papiergeld aus. Für das Papiergeld galten keine anderen Gesetze als für Goldmünzen, solange der Staat oder die Banken das Papiergeld nur in solchen Mengen ausgaben, dass es jederzeit zu einem bestimmten Verhältnis in Gold eingetauscht werden konnte. Aber beispielsweise während der Koalitionskriege floss aus Großbritannien sehr viel Gold ins Ausland ab oder wurde gehortet. Schließlich wurde die Goldeinlösungspflicht für Papierbanknoten durch den englischen Staat aufgehoben. Nach einiger Zeit gab es dann zwei Preise. Die stabilen Preise der Waren in Gold ausgedrückt und die steigenden Preise der Waren in Papiergeld ausgedrückt.

Marx stellte den Sachverhalt so dar: Solange die für den Warenumschlag benötigte Goldmenge durch Papiergeld ersetzt wird, sind Gold und das es repräsentierende Papiergeld gleich viel wert. Wird aber in Notzeiten von den Banken der Papiergeldumlauf über den notwendigen Goldumlauf gesteigert, dann steigen genau in dem Maße die Preise in Papiergeld ausgedrückt. Während also zu viel Gold die Preise nicht anhebt, sondern als Wertaufbewahrungsmittel gehortet wird, trauen die Wirtschaftssubjekte dem Papiergeld diese Fähigkeit zur Wertbewahrung nicht zu, es wird verausgabt. Dann „jagen“ aber zu viele Banknoten zu wenige Waren. Die Preise in Papiergeld ausgedrückt steigen. Für das Papiergeld gilt insoweit die Quantitätstheorie des Geldes.

Steuerung

Geldpolitik

Obwohl sowohl die Fiskal- als auch die Geldpolitik die Inflation beeinflussen können, verlassen sich die meisten Länder seit den 1980er Jahren hauptsächlich auf die Geldpolitik, um die Inflation zu steuern.[102] Wenn eine Inflation über ein akzeptables Niveau hinaus auftritt, kann die Zentralbank des Landes den Zinssatz erhöhen, was in der Regel das Wachstum der Geldmenge verlangsamt oder stoppt. Einige Zentralbanken haben ein symmetrisches Inflationsziel, während andere die Inflation nur kontrollieren, wenn sie einen Schwellenwert überschreitet.[103]

Im 21. Jahrhundert befürworten die meisten Ökonomen eine niedrige und stetige Inflationsrate.[104][105][106] In den meisten Ländern haben die Zentralbanken oder andere Währungsbehörden die Aufgabe, den Interbankenzins stabil auf niedrigem Niveau und die Zielinflationsrate von etwa 2 bis 3 % zu halten.[104] Zentralbanken streben eine niedrige Inflationsrate an, weil sie glauben, dass eine hohe Inflation wirtschaftliche Kosten verursacht, da Unsicherheit in den Erwartungen über Unterschiede in den relativen Preisen und über die Inflationsrate erzeugt würde.[107] Das Ziel ist daher eine niedrige positive Inflationsrate und nicht eine Null- oder negative Inflationsrate, da letztere Rezessionen verursachen oder verschlimmern könnte.[108] Eine niedrige Inflation (im Gegensatz zu einer Null- oder negativen) Inflation verringert die Schwere wirtschaftlicher Rezessionen, indem sie dem Arbeitsmarkt ermöglicht, sich in einem wirtschaftlichen Abschwung schneller anzupassen.[64] Ferner verringert sie das Risiko, dass eine Liquiditätsfalle die Geldpolitik daran hindert, die Wirtschaft zu stabilisieren.[109][64]

Höhere Zinsen reduzieren die Geldmenge der Wirtschaft, weil weniger Menschen Kredite nachfragen.[110] Wenn Banken Kredite vergeben, werden die Krediterlöse in der Regel auf Bankkonten eingezahlt, die Teil der Geldmenge sind. Wenn also eine Person einen Kredit zurückzahlt und keine anderen Kredite als Ersatz vergeben werden, sinkt die Höhe der Bankeinlagen und damit die Geldmenge. Als beispielsweise der Federal Funds Rate in den frühen 1980er Jahren 15 % überstieg, fiel die Menge der Federal Reserve Dollar um 8,1 % von 8,6 Billionen US-Dollar auf 7,9 Billionen US-Dollar.

In der zweiten Hälfte des 20. Jahrhunderts gab es eine Debatte zwischen Keynesianern und Monetaristen über das geeignete Instrument zur Kontrolle der Inflation.[111] Monetaristen betonen eine niedrige und stetige Wachstumsrate der Geldmenge, während die Keynesianer betonen, dass die Gesamtnachfrage während der Wirtschaftsexpansion reduziert und die Nachfrage während der Rezession erhöht wird, um die Inflation stabil zu halten.[112]

Goldstandard

Der Goldstandard ist ein Währungssystem, in dem das gemeinsame Tauschmittel einer Region Papiernoten sind, die normalerweise frei in voreingestellte, feste Goldmengen umgewandelt werden können.[113] Der Standard legt fest, wie die Golddeckung umgesetzt wird, einschließlich der Menge an Gold pro Währungseinheit. Die Währung selbst hat keinen intrinsischen Wert, wird aber von Händlern akzeptiert, da sie gegen die entsprechende Menge Goldes eingelöst werden kann.[114]

Der Goldstandard wurde durch die internationale Übernahme des Bretton-Woods-Systems teilweise aufgegeben. Unter diesem System waren alle anderen wichtigen Währungen zu festen Kursen an den US-Dollar gebunden, der selbst von der US-Regierung zu einem Kurs von 35 US-Dollar pro Unze an Gold gebunden war. Das Bretton-Woods-System brach 1971 zusammen, was dazu führte, dass die meisten Länder auf Fiatgeld umstiegen – Geld, das nur durch die Gesetze und Rechtssicherheit des Landes garantiert wird.[115]

Bei einem Goldstandard würde die langfristige Inflationsrate (oder Deflation) durch die Wachstumsrate des Goldangebots im Verhältnis zur Gesamtproduktion bestimmt.[116] Kritiker argumentieren, dass dies zu willkürlichen Schwankungen der Inflationsrate führen und die Geldpolitik im Wesentlichen durch den Goldabbau bestimmt würde. Dies hätte in wirtschaftlichen Abschwüngen katastrophale Folgen.[117][118]

Der Goldstandard wird besonders von Vertretern der heterodoxen Österreichischen Schule propagiert.[119][120][121]

Preiskontrollen

Eine andere historische Methode zur Inflationssteuerung waren Lohn- und Preiskontrollen. Lohn- und Preiskontrollen haben sich in Kriegszeiten in Kombination mit Rationierung bewährt. Ihre Verwendung in anderen Kontexten ist jedoch weitaus gemischter. Zu den bemerkenswerten Misserfolgen bei ihrer Verwendung gehört die Einführung von Lohn- und Preiskontrollen im Jahr 1972 durch Richard Nixon.[122] Viele Ökonomen halten Preisbindungen für sinnlos oder schädlich.[122][123]

Im Allgemeinen werden Lohn- und Preiskontrollen als vorübergehende und außergewöhnliche Maßnahme angesehen, die nur in Verbindung mit Maßnahmen zur Verringerung der zugrunde liegenden Inflationsursachen während des Lohn- und Preiskontrollregimes wirksam sind, z. B. wenn der Krieg gewonnen wird. Sie haben oft sehr negative Auswirkungen aufgrund der verzerrten Preissignale, die sie an den Markt senden. Künstlich niedrige Preise führen oft zu Knappheit und Engpässen und schrecken zukünftige Investitionen ab, was zu weiterem Mangel führt. Die übliche ökonomische Analyse zeigt, dass jedes Produkt oder jede Dienstleistung, die zu niedrig bepreist wird, zu stark konsumiert wird. Wenn beispielsweise der offizielle Brotpreis zu niedrig ist, wird es zu wenig Brot zu den festgelegten Preisen geben und der Markt wird zu wenig in die Brotherstellung investieren, um den zukünftigen Bedarf zu decken, wodurch das Problem langfristig verschärft wird.[123]

Abgrenzung

Im allgemeinen Sinne und politischen Sprachgebrauch werden verschiedene Erscheinungen mit Inflation in Verbindung gebracht oder gleichgesetzt, die unter Umständen keine Inflation sind.

Kassenhaltung

Kassenhaltungs-Inflation bezeichnet einen Zustand, in dem die Wirtschaftssubjekte höhere Geldbestände horten, als sie eigentlich wollen. Nach ökonomischer Theorie tritt diese Situation in freien Märkten nicht auf, da die höheren Geldbestände zu Inflation führen müssen. Werden die Preise jedoch (staatlich) administriert und erfolgt die Messung des Preisniveaus anhand der administrierten Preise, so liegt keine Inflation vor. Hilfsweise kann Inflation allerdings auf nicht-administrierten Märkten (Schwarzmarkt) gemessen werden. Ob Inflation vorliegt, ist also eine Frage der Anerkennung einer Definitions-Autorität. Gegen diese These ist einzuwenden, dass gehortete Geldbestände nicht per se ein Geldangebot darstellen. Nur der Teil der Geldbestände, den die Wirtschaftssubjekte planen, in der betrachteten Periode gegen Waren und Dienstleistungen einzutauschen, stellt ein Geldangebot dar.[124]

Externer Preisschock

Dieser Ausdruck wurde im Zuge der sogenannten Ölkrisen häufig verwendet. Der Preisanstieg eines Gutes führt allerdings nicht zwangsläufig zu einem Anstieg des Preisniveaus. Sinken gleichzeitig die Preise anderer Güter, kann das Preisniveau konstant bleiben. Es liegt dann keine Inflation vor. Alimentiert die Notenbank jedoch die Preiserhöhungen, kann ein Effekt analog der sogenannten Kostendruck-Inflation ausgelöst werden.[125]

Inflationssteuer

Eine Inflationssteuer gibt und gab es nicht. Inflationssteuer ist ein Schlagwort, das den wirtschaftlichen Nachteil von Inflation pejorativ mit dem wirtschaftlichen Nachteil einer Steuer gleichsetzt. Bei gleichbleibendem Nominaleinkommen bleibt auch die Einkommensteuer unverändert, jedoch verringert sich das Realeinkommen aufgrund der Inflation. Gleichzeitig verlieren die Staatsschulden real an Wert (dies gilt nur bei nicht inflations-indexierten Anleihen und einer unerwartet hohen Inflation, denn wenn eine bestimmte Inflationsrate erwartet wird, wird diese Inflationsrate in den verlangten Zins mit eingepreist). Der Staat entschuldet sich bei unerwartet hoher Inflation also ohne eigene Leistung. Dies gilt zwar auch für alle anderen Schuldner. Der Staat ist jedoch als einziger in der Lage, durch seine Politik Inflation wirksam zu erhöhen. Als letzten Effekt kann der Staat Inflationsgewinne der Steuerbürger besteuern. So waren nach der Hyperinflation der 20er Jahre die Immobilienbesitzer faktisch entschuldet. Diesen Inflationsgewinn besteuerte der Staat mit der Hauszinssteuer.

Siehe auch

- Liste der Länder nach Inflationsrate

- Lohn-Preis-Spirale

- Geräuschlose Kriegsfinanzierung

- Kippertaler der Kipper- und Wipperinflation

- Kippermünzstätten (Kursachsen) – Münzstätten der Kipper- und Wipperinflation

- Böse Halser der Schinderlingszeit, eine Inflation (1457–1460)

- Shrinkflation

Literatur

- Inflation – Inflationstheorien – Geldpolitik. In: Gabler Wirtschaftslexikon, Gabler Verlag

- Josef Gruntzel: Der Geldwert. Grundsätze für die Beurteilung der Geldentwertung (= Finanz- und volkswirtschaftliche Zeitfragen. Nr. 57). Enke, Stuttgart 1919.

- Hans H. Lechner: Währungspolitik. De Gruyter, Berlin u. a. 1988, ISBN 3-11-007412-5.

- Fritz Neumark: Inflationsprobleme – Alt und Neu. Vandenhoeck & Ruprecht, Göttingen (= Göttinger Universitätsreden. Heft 59).

Weblinks

- Statistisches Bundesamt (Destatis): Verbraucherpreis-Index für Deutschland

- Verbraucherpreis-Index für Österreich

- Schweizerischer Landesindex der Konsumentenpreise

- Statistiken der EZB (englisch)

- Inflation in den Neuen Bundesländern (in Quartalsberichten)

- Jürgen Pätzold: Das Inflationsproblem. Ursachen und Strategien.

- Informationen und Daten zum US-CPI beim Bureau of Labor Statistics

Einzelnachweise

- Gerhard Illing: Makroökonomie. 5., aktualisierte und erw. Aufl. [der amerikan. Aufl.]. Pearson Studium, München 2009, ISBN 978-3-8273-7363-2, S. 873 (Glossar).

- Robert J. Barro: Macroeconomics. 5th ed Auflage. MIT Press, Cambridge, Mass. 1997, ISBN 0-585-03787-6, S. 895.

- Ben Bernanke, Ronald D. Kneebone, Dean Darrell Croushore: Macroeconomics. Eighth Canadian edition Auflage. Toronto 2019, ISBN 978-0-13-464635-0, S. 640.

- Paul Krugman, Robin Wells,: Volkswirtschaftslehre. 2. überarbeitete Auflage. Schäffer-Poeschel, Stuttgart 2017, ISBN 978-3-7910-3371-6, S. 841.

- Michael Parkin: Inflation. In: The New Palgrave Dictionary of Economics. Palgrave Macmillan UK, London 2017, ISBN 978-1-349-95121-5, S. 1–14, doi:10.1057/978-1-349-95121-5_888-2.

- European Central Bank: Warum ist Preisstabilität wichtig? 30. April 2021, abgerufen am 27. Juni 2021.

- George A. Akerlof, William T. Dickens, George L. Perry, Robert J. Gordon, N. Gregory Mankiw: The Macroeconomics of Low Inflation. In: Brookings Papers on Economic Activity. Band 1996, Nr. 1, 1996, ISSN 0007-2303, S. 1–76, doi:10.2307/2534646, JSTOR:2534646.

- Sebastian Schmidt: Avoiding a self-fulfilling low-inflation trap. Nr. 85, 24. Juni 2021 (Online [abgerufen am 27. Juni 2021]).

- Europäische Zentralbank: Das Inflationsziel wird flexibler. In: FAZ.NET. ISSN 0174-4909 (Online [abgerufen am 11. Juli 2021]).

- Vittorio Grilli: European macroeconomics. Macmillan Press, Houndmills, Basingstoke [England] 1994, ISBN 0-333-57763-9, S. 139.

- Stanley Fischer, Ratna Sahay, Carlos Vegh: Modern Hyper- and High Inflations. w8930. National Bureau of Economic Research, Cambridge, MA Mai 2002, S. w8930, doi:10.3386/w8930 (nber.org [PDF; abgerufen am 26. August 2021]).

- Thomas J. Sargent: The Ends of Four Big Inflations. In: Robert E. Hall (Hrsg.): Inflation: Causes and Effects. University of Chicago Press, 1982, ISBN 0-226-31323-9, S. 41–98 (nber.org [abgerufen am 26. August 2021]).

- Juan Pablo Nicolini: Hyperinflation. In: The New Palgrave Dictionary of Economics. Palgrave Macmillan UK, London 2017, ISBN 978-1-349-95121-5, S. 1–4, doi:10.1057/978-1-349-95121-5_1157-2.

- Money and prices in models of bounded rationality in high-inflation economies. In: Review of Economic Dynamics. Band 8, Nr. 2, 1. April 2005, ISSN 1094-2025, S. 452–479, doi:10.1016/j.red.2005.01.006 (sciencedirect.com [abgerufen am 26. August 2021]).

- Ursel Baumann, Matthieu Darracq Paries, Thomas Westermann, Marianna Riggi, Elena Bobeica: Inflation Expectations and Their Role in Eurosystem Forecasting. ID 3928285. Social Science Research Network, Rochester, NY 1. September 2021, doi:10.2139/ssrn.3928285 (ssrn.com [abgerufen am 11. Januar 2022]).

- European Central Bank: Benefits of price stability. 2. Juli 2021, abgerufen am 6. Januar 2022 (englisch).

- Michael Bryan: On the Origin and Evolution of the Word Inflation. In: Economic Commentary. October 15, 1997, 15. Oktober 1997 (Online [abgerufen am 27. Juni 2021]).

- Luca Benati: Long Run Evidence on Money Growth and Inflation. ID 1345758. Social Science Research Network, Rochester, NY 10. März 2009 (Online [abgerufen am 27. Juni 2021]).

- Peter N. Ireland: The Monetary Transmission Mechanism. ID 887524. Social Science Research Network, Rochester, NY 1. November 2005, doi:10.2139/ssrn.887524 (Online [abgerufen am 27. Juni 2021]).

- Chris Mulhearn, Howard R. Vane: Inflation: Causes and Cures. In: Economics (= Macmillan Foundations). Macmillan Education UK, London 1999, ISBN 978-1-349-14437-2, S. 222–240, doi:10.1007/978-1-349-14437-2_12.

- Matthew Yglesias: Inflation, explained. 24. Juli 2014, abgerufen am 27. Juni 2021 (englisch).

- Jason Fern, o: Definition: Inflation. In: Investopedia. 17. Juni 2021, abgerufen am 27. Juni 2021 (englisch).

- Inflation. In: DWDS – Digitales Wörterbuch der deutschen Sprache. Abgerufen am 27. Juni 2021.

- Robert O’Neill, Jeff Ralph, Paul A. Smith: What Is Inflation? In: Inflation. Springer International Publishing, Cham 2017, ISBN 978-3-319-64124-9, S. 21–43, doi:10.1007/978-3-319-64125-6_2.

- Robert O’Neill, Jeff Ralph, Paul A. Smith: What Is a Price Index? In: Inflation. Springer International Publishing, Cham 2017, ISBN 978-3-319-64124-9, S. 69–90, doi:10.1007/978-3-319-64125-6_4.

- Häufig gestellte Fragen (FAQ) - Harmonisierter Verbraucherpreisindex (HVPI) - Eurostat. Abgerufen am 27. Juni 2021.

- Eren Gürer, Alfons Weichenrieder: Inflation, Inflationsmessung und Zentralbankpolitik. In: Wirtschaftsdienst. Band 2020, Nr. 11, 2020, S. 834–838 (Online [abgerufen am 27. Juni 2021]).

- siehe auch: Inflation in der Schweiz

- Johannes Hoffmann: Problems of inflation measurement in Germany. 1998,01e. Deutsche Bundesbank, 1998 (Online [abgerufen am 27. Juni 2021]).

- Pascal Seiler: Weighting bias and inflation in the time of COVID-19: evidence from Swiss transaction data. In: Swiss Journal of Economics and Statistics. Band 156, Nr. 13. Springer, September 2020.

- Henning Ahnert, Geoff Kenny: Quality Adjustment of European Price Statistics and the Role for Hedonics. ID 749046. Social Science Research Network, Rochester, NY 1. Mai 2004, doi:10.2139/ssrn.749046 (ssrn.com [abgerufen am 13. Januar 2022]).

- Frequently Asked Questions about Hedonic Quality Adjustment in the CPI : U.S. Bureau of Labor Statistics. Abgerufen am 13. Januar 2022 (amerikanisches Englisch).

- Qualitätsbereinigung in der amtlichen Preisstatistik. Abgerufen am 13. Januar 2022.

- Mick Silver, Saeed Heravi: The Measurement of Quality-Adjusted Price Changes. In: Scanner Data and Price Indexes. University of Chicago Press, Januar 2003, S. 277–316 (nber.org [abgerufen am 13. Januar 2022]).

- Toward a More Accurate Measure of the Cost of Living. Final Report to the Senate Finance Committee from the Advisory Commission to Study the Consumer Price Index (Updated Version). | National Technical Reports Library - NTIS. Abgerufen am 27. Juni 2021.

- Brent R. Moulton: The Measurement of Output, Prices, and Productivity. Brookings, abgerufen am 27. Juni 2021 (amerikanisches Englisch).

- Finn Schüle and David Wessel: Measuring inflation: What’s changed over the past 20 years? What hasn’t? In: Brookings. 25. Juli 2018, abgerufen am 27. Juni 2021 (amerikanisches Englisch).

- William T. Gavin, Rachel J. Mandal: Predicting inflation: food for thought. In: The Regional Economist. Jan. 2002, S. 4–9 (Online [abgerufen am 27. Juni 2021]).

- Christian Siedenbiedel: Messung von Inflation: Die EZB und das teure Gemüse. In: FAZ.NET. ISSN 0174-4909 (Online [abgerufen am 27. Juni 2021]).

- Werner Rothengatter, Axel Schaffer: Makro kompakt. Grundzüge der Makroökonomik. 2., aktualisierte und erweiterte Ausgabe. Physica-Verlag, Heidelberg 2008, ISBN 978-3-7908-2007-2, S. 141, online.

- Eva Traut-Mattausch, Tobias Greitemeyer, Dieter Frey, Stefan Schulz-Hardt: Illusory Price Increases after the Euro Changeover in Germany: An Expectancy-Consistent Bias. In: Journal of Consumer Policy. Band 30, Nr. 4, Dezember 2007, ISSN 0168-7034, S. 421–434, doi:10.1007/s10603-007-9049-y.

- Statistisches Bundesamt: Verdienste und Arbeitskosten - Reallohnindex und Nominallohnindex, Erläuterungen S. 3, Daten S. 5, (PDF).

- 15 Jahre Euro: Teuerung niedriger als in den 15 Jahren davor. 28. Dezember 2016, abgerufen am 27. Juni 2021.

- Devisen: Der Euro gilt weithin als. In: FAZ.NET. ISSN 0174-4909 (Online [abgerufen am 27. Juni 2021]).

- Gabriele IMHOFF: Mythos: „Deutschland stünde besser da mit der D-Mark“. 25. April 2019, abgerufen am 27. Juni 2021.

- Statistisches Bundesamt: Projekt zur Messung der „wahrgenommenen Inflation“.

- Liste des Instituts der Deutschen Wirtschaft von überdurchschnittlich verteuerten Warengruppen im Frühjahr 2002. Spiegel Online, 30. Mai 2002.

- Neue Wahrheiten über die Preise, Focus, Nr. 27, 2012.

- DER SPIEGEL: Reallöhne in Deutschland liegen höher als im Jahr 2000. Abgerufen am 27. Juni 2021.

- Anita Staudacher: Warum der Euro kein "Teuro" ist. kurier.at, 27. Dezember 2011, abgerufen am 27. Juni 2021.

- Luis J. Álvarez, Emmanuel Dhyne, Marco Hoeberichts, Claudia Kwapil, Hervé Le Bihan: Sticky Prices in the Euro Area: A Summary of New Micro-Evidence. In: Journal of the European Economic Association. Band 4, Nr. 2-3, 1. Mai 2006, ISSN 1542-4766, S. 575–584, doi:10.1162/jeea.2006.4.2-3.575 (Online [abgerufen am 27. Juni 2021]).

- Peter J. Klenow, Oleksiy Kryvtsov: State-Dependent or Time-Dependent Pricing: Does It Matter for Recent U.S. Inflation? *. In: Quarterly Journal of Economics. Band 123, Nr. 3, August 2008, ISSN 0033-5533, S. 863–904, doi:10.1162/qjec.2008.123.3.863.

- Statistisches Bundesamt: Verdienste und Arbeitskosten - Reallohnindex und Nominallohnindex, Erläuterungen S. 3, Daten S. 5, (PDF).

- George Bulkley: Personal Savings and Anticipated Inflation. In: The Economic Journal. Band 91, Nr. 361, März 1981, S. 124, doi:10.2307/2231702 (Online [abgerufen am 27. Juni 2021]).

- The welfare costs of expected and unexpected inflation. In: Journal of Monetary Economics. Band 56, Nr. 7, 1. Oktober 2009, ISSN 0304-3932, S. 1004–1013, doi:10.1016/j.jmoneco.2009.09.005 (Online [abgerufen am 27. Juni 2021]).

- Gary McKinnon, Milton E. Smith, H. Keith Hunt: Hoarding behavior among consumers: Conceptualization and marketing implications. In: Journal of the Academy of Marketing Science. Band 13, Nr. 1, 1. Dezember 1985, ISSN 1552-7824, S. 340–351, doi:10.1007/BF02729724.

- Christopher W. Crowe: Inflation, Inequality, and Social Conflict. In: IMF Working Papers. Band 06, Nr. 158, 2006, ISSN 1018-5941, S. 1, doi:10.5089/9781451864182.001.

- Rouissi Chiraz, Mohamed Frioui: The Impact of Inflation After the Revolution in Tunisia. In: Procedia - Social and Behavioral Sciences. Band 109, Januar 2014, S. 246–249, doi:10.1016/j.sbspro.2013.12.453 (Online [abgerufen am 27. Juni 2021]).

- Derek Thompson: The Economics of Egypt's Revolt. 31. Januar 2011, abgerufen am 27. Juni 2021 (englisch).

- Jongkyu Lee, Suk Lee: Dollarization of the North Korean Economy: Causes and Effects. March 2020. Dialogue on the North Korea Economy, 2020 (Online [abgerufen am 27. Juni 2021]).

- Relative price variability, inflation and the allocative efficiency of the price system. In: Journal of Monetary Economics. Band 9, Nr. 2, 1. Januar 1982, ISSN 0304-3932, S. 131–162, doi:10.1016/0304-3932(82)90039-3 (Online [abgerufen am 27. Juni 2021]).

- Nicholas Gregory Mankiw: Makroökonomik mit vielen Fallstudien. 4., überarb. Auflage. Stuttgart 2000, ISBN 978-3-7910-1615-3.

- James Tobin: Inflation and Unemployment. In: American Economic Review. Band 62, Nr. 1, 1972, S. 1–18 (Online [abgerufen am 27. Juni 2021]).

- Bennett McCallum: Inflation Targeting and the Liquidity Trap. w8225. National Bureau of Economic Research, Cambridge, MA April 2001, S. w8225, doi:10.3386/w8225 (Online [PDF; abgerufen am 27. Juni 2021]).

- Robert Mundell: Inflation and Real Interest. In: Journal of Political Economy. Band 71, Nr. 3, Juni 1963, ISSN 0022-3808, S. 280–283, doi:10.1086/258771.

- James Tobin: Money and Economic Growth. In: Econometrica. Band 33, Nr. 4, 1965, ISSN 0012-9682, S. 671–684, doi:10.2307/1910352, JSTOR:1910352.

- Die wechselvolle Geschichte der Inflation in Österreich (2017) auf www.oenb.at.

- Cato Institute: New Hyperinflation Index (HHIZ) Puts Zimbabwe Inflation at 2.79 Trillionen (1018) percent, 31. Oktober 2008.

- Milton Friedman: Quantity Theory of Money. In: Monetary Economics. Palgrave Macmillan UK, London 2010, ISBN 978-0-230-23888-6, S. 299–338, doi:10.1057/9780230280854_35 (Online [abgerufen am 27. Juni 2021]).

- Finance & Development. IMF, abgerufen am 27. Juni 2021 (amerikanisches Englisch).

- Luca Benati: Long Run Evidence on Money Growth and Inflation. ID 1345758. Social Science Research Network, Rochester, NY 10. März 2009 (Online [abgerufen am 27. Juni 2021]).

- Benjamin M. Friedman: Money Supply. In: The New Palgrave Dictionary of Economics. Palgrave Macmillan UK, London 2017, ISBN 978-1-349-95121-5, S. 1–10, doi:10.1057/978-1-349-95121-5_875-2.

- Laurence Ball, David Romer: Inflation and the Informativeness of Prices. In: Journal of Money, Credit and Banking. Band 35, Nr. 2, 2003, ISSN 0022-2879, S. 177–196, JSTOR:3649853.

- William L. Springer: Consumer Spending and the Rate of Inflation. In: The Review of Economics and Statistics. Band 59, Nr. 3, 1977, ISSN 0034-6535, S. 299–306, doi:10.2307/1925048, JSTOR:1925048.

- Milton Friedman: Quantity Theory of Money. In: The New Palgrave Dictionary of Economics. Palgrave Macmillan UK, London 2008, ISBN 978-1-349-95121-5, S. 1–31, doi:10.1057/978-1-349-95121-5_1640-2 (springer.com [abgerufen am 26. August 2021]).

- Wolfgang Cezanne: Allgemeine Volkswirtschaftslehre. Walter de Gruyter GmbH & Co KG, 2014, ISBN 978-3-486-83776-6, S. 429 ff. (google.com [abgerufen am 18. Januar 2022]).

- Bundeszentrale für politische Bildung: angebotsbedingte Inflation | bpb. Abgerufen am 11. Juli 2021.

- Robert E Lucas: Expectations and the neutrality of money. In: Journal of Economic Theory. Band 4, Nr. 2, April 1972, S. 103–124, doi:10.1016/0022-0531(72)90142-1 (Online [abgerufen am 27. Juni 2021]).

- Olivier Coibion, Yuriy Gorodnichenko, Tiziano Ropele: Inflation Expectations and Firm Decisions: New Causal Evidence. w25412. National Bureau of Economic Research, Cambridge, MA Dezember 2018, S. w25412, doi:10.3386/w25412 (nber.org [PDF; abgerufen am 11. Januar 2022]).

- Rüdiger Bachmann, Tim O. Berg, Eric R. Sims: Inflation Expectations and Readiness to Spend: Cross-Sectional Evidence. In: American Economic Journal: Economic Policy. Band 7, Nr. 1, 1. Februar 2015, ISSN 1945-7731, S. 1–35, doi:10.1257/pol.20130292 (aeaweb.org [abgerufen am 11. Januar 2022]).

- Olivier Coibion, Dimitris Georgarakos, Yuriy Gorodnichenko, Maarten van Rooij: How Does Consumption Respond to News about Inflation? Field Evidence from a Randomized Control Trial. Nr. 26106. National Bureau of Economic Research, Juli 2019 (nber.org [abgerufen am 11. Januar 2022]).

- Olivier Coibion, Yuriy Gorodnichenko, Saten Kumar, Mathieu Pedemonte: Inflation expectations as a policy tool? In: Journal of International Economics (= NBER International Seminar on Macroeconomics 2019). Band 124, 1. Mai 2020, ISSN 0022-1996, S. 103297, doi:10.1016/j.jinteco.2020.103297 (sciencedirect.com [abgerufen am 11. Januar 2022]).

- European Central Bank: Was ist Forward Guidance? 18. November 2021, abgerufen am 11. Januar 2022.

- Claus Brand, Daniel Buncic, Jarkko Turunen: The Impact of ECB Monetary Policy Decisions and Communication on the Yield Curve. ID 913330. Social Science Research Network, Rochester, NY 1. Juli 2006, doi:10.2139/ssrn.913330 (ssrn.com [abgerufen am 11. Januar 2022]).

- Jeffrey R. Campbell, Charles L. Evans, Jonas D. M. Fisher, Alejandro Justiniano: Macroeconomic Effects of Federal Reserve Forward Guidance. In: Brookings Papers on Economic Activity. Band 2012, Nr. 1, 2012, ISSN 1533-4465, S. 1–80, doi:10.1353/eca.2012.0004 (jhu.edu [abgerufen am 11. Januar 2022]).

- G. R. Steele: Monetarism. In: Monetarism and the Demise of Keynesian Economics. Palgrave Macmillan UK, London 1989, ISBN 978-1-349-09996-2, S. 65–74, doi:10.1007/978-1-349-09994-8_7 (Online [abgerufen am 27. Juni 2021]).

- Robert J. Gordon: What Is New-Keynesian Economics? In: Journal of Economic Literature. Band 28, Nr. 3, 1990, ISSN 0022-0515, S. 1115–1171, JSTOR:2727103.

- New Keynesian Economics Definition. Abgerufen am 27. Juni 2021 (englisch).

- Frederic S. Lee: Heterodox Economics. In: The New Palgrave Dictionary of Economics. Palgrave Macmillan UK, London 2016, ISBN 978-1-349-95121-5, S. 1–7, doi:10.1057/978-1-349-95121-5_2487-1 (springer.com [abgerufen am 11. Januar 2022]).

- Katsumi Yamada: Milton Friedman, Inflation: Causes and Consequences. In: Economic Review. Band 15, Nr. 3, 1964, S. 280–282 (Online [abgerufen am 27. Juni 2021]).

- M. Friedman: The Role of Monetary Policy. In: Essential Readings in Economics. Macmillan Education UK, London 1995, ISBN 978-1-349-24002-9, S. 215–231, doi:10.1007/978-1-349-24002-9_11.

- John F. Muth: Rational Expectations and the Theory of Price Movements. In: Econometrica. Band 29, Nr. 3, Juli 1961, S. 315, doi:10.2307/1909635.

- Robert E Lucas: Expectations and the neutrality of money. In: Journal of Economic Theory. Band 4, Nr. 2, April 1972, S. 103–124, doi:10.1016/0022-0531(72)90142-1 (elsevier.com [abgerufen am 11. Januar 2022]).

- Campbell Leith, Leopold von Thadden: Monetary and Fiscal Policy Interactions in a New Keynesian Model with Capital Accumulation and Non-Ricardian Consumers. ID 908620. Social Science Research Network, Rochester, NY 1. Juni 2006 (ssrn.com [abgerufen am 11. Januar 2022]).

- N. Gregory Mankiw: The Macroeconomist as Scientist and Engineer. In: Journal of Economic Perspectives. Band 20, Nr. 4, 1. August 2006, ISSN 0895-3309, S. 29–46, doi:10.1257/jep.20.4.29 (aeaweb.org [abgerufen am 11. Januar 2022]).

- Michael Woodford: Convergence in Macroeconomics: Elements of the New Synthesis. In: American Economic Journal: Macroeconomics. Band 1, Nr. 1, 1. Januar 2009, ISSN 1945-7707, S. 267–279, doi:10.1257/mac.1.1.267 (aeaweb.org [abgerufen am 11. Januar 2022]).

- Rochelle M. Edge, Refet S. Gürkaynak: How Useful Are Estimated DSGE Model Forecasts for Central Bankers? In: Brookings Papers on Economic Activity. Band 2010, Nr. 2, 2010, ISSN 1533-4465, S. 209–244, doi:10.1353/eca.2010.0015 (Online [abgerufen am 27. Juni 2021]).

- Frank Smets, Rafael Wouters: An Estimated Stochastic Dynamic General Equilibrium Model of the Euro Area. ID 358102. Social Science Research Network, Rochester, NY 1. August 2002 (Online [abgerufen am 27. Juni 2021]).

- Jörg Guido Hülsmann: Die Ethik der Geldproduktion. Edition Sonderwege bei Manuscriptum, Waltrop u. a. 2007, ISBN 978-3-937801-19-3.

- Europäische Zentralbank: Die Geldpolitik der EZB (2011), S. 64, abgerufen am 28. Juni 2020.

- Deutsche Bundesbank, Schülerbuch Geld und Geldpolitik, Kapitel 6, Die Geldpolitik des Eurosystems

- Michael D. Bordo: monetary policy, history of. In: Monetary Economics. Palgrave Macmillan UK, London 2010, ISBN 978-0-230-23888-6, S. 205–215, doi:10.1057/9780230280854_25 (Online [abgerufen am 27. Juni 2021]).

- Charles L. Evans: What does the new long-run monetary policy framework imply for the path ahead? In: Business Economics. Band 56, Nr. 1, 1. Januar 2021, ISSN 1554-432X, S. 2–7, doi:10.1057/s11369-020-00197-x, PMID 33424028, PMC 7779901 (freier Volltext).

- Ma Ángeles Caraballo, Tilemahos Efthimiadis: Is 2 % the optimal inflation rate for the Euro Area? In: International Economics and Economic Policy. Band 9, Nr. 3, 1. September 2012, ISSN 1612-4812, S. 235–243, doi:10.1007/s10368-012-0212-9.

- Sean Holly, Paul Turner: Instrument Rules, Inflation Forecast Rules and Optimal Control Rules When Expectations are Rational. In: Analyses in Macroeconomic Modelling. Band 12. Springer US, Boston, MA 1999, ISBN 978-1-4613-7378-0, S. 147–165, doi:10.1007/978-1-4615-5219-2_6 (Online [abgerufen am 27. Juni 2021]).

- European Central Bank: Monetary Policy. 28. Januar 2021, abgerufen am 27. Juni 2021 (englisch).

- Flora Budianto, Taisuke Nakata, Sebastian Schmidt: Average Inflation Targeting and the Interest Rate Lower Bound. ID 3571423. Social Science Research Network, Rochester, NY 2. April 2020 (Online [abgerufen am 27. Juni 2021]).

- George A. Akerlof, George L. Perry, and William T. Dickens: Low Inflation or No Inflation: Should the Federal Reserve Pursue Complete Price Stability? In: Brookings. Abgerufen am 27. Juni 2021 (amerikanisches Englisch).

- Lars E. O. Svensson: Escaping from a Liquidity Trap and Deflation: The Foolproof Way and Others. In: The Journal of Economic Perspectives. Band 17, Nr. 4, 2003, ISSN 0895-3309, S. 145–166, JSTOR:3216935.

- Jack Guttentag: Credit Availability, Interest Rates, and Monetary Policy. In: Southern Economic Journal. Band 26, Nr. 3, 1960, ISSN 0038-4038, S. 219–228, doi:10.2307/1054954, JSTOR:1054954.

- G. R. Steele: Introduction. In: Monetarism and the Demise of Keynesian Economics. Palgrave Macmillan UK, London 1989, ISBN 978-1-349-09996-2, S. 1–6, doi:10.1007/978-1-349-09994-8_1 (Online [abgerufen am 27. Juni 2021]).

- Richard G. Lipsey: The Understanding and Control of Inflation: Is There a Crisis in Macro-Economics? In: The Canadian Journal of Economics / Revue canadienne d'Economique. Band 14, Nr. 4, 1981, ISSN 0008-4085, S. 545–576, doi:10.2307/134816, JSTOR:134816.

- Ben Bernanke, Harold James: The Gold Standard, Deflation, and Financial Crisis in the Great Depression: An International Comparison. w3488. National Bureau of Economic Research, Cambridge, MA Oktober 1990, S. w3488, doi:10.3386/w3488 (Online [PDF; abgerufen am 27. Juni 2021]).

- Lawrence H. Officer: Bimetallism. In: The New Palgrave Dictionary of Economics. Palgrave Macmillan UK, London 2008, ISBN 978-1-349-95121-5, S. 1–6, doi:10.1057/9780230226203.0136 (Online [abgerufen am 27. Juni 2021]).

- Michael D. Bordo, Anna J. Schwartz, National Bureau of Economic Research: A Retrospective on the classical gold standard, 1821-1931. University of Chicago Press, Chicago 1984, ISBN 0-226-06590-1.

- Gold Standard. Abgerufen am 27. Juni 2021 (amerikanisches Englisch).

- N. Crafts, P. Fearon: Lessons from the 1930s Great Depression. In: Oxford Review of Economic Policy. Band 26, Nr. 3, 1. September 2010, ISSN 0266-903X, S. 285–317, doi:10.1093/oxrep/grq030.

- Matthew O'Brien: Why the Gold Standard Is the World's Worst Economic Idea, in 2 Charts. 26. August 2012, abgerufen am 27. Juni 2021 (englisch).

- The Gold Standard and Its Future. In: Mises.org. 18. August 2014, abgerufen am 27. Juni 2021 (englisch).

- Jesús Huerta de Soto: In Defense of the Euro: An Austrian Perspective (With a Critique of the Errors of the ECB and the Interventionism of Brussels). In: Journal des ?conomistes et des ?tudes Humaines. Band 19, Nr. 1, 3. Dezember 2013, ISSN 2153-1552, S. 1–28, doi:10.1515/jeeh-2013-0012.

- Jeffrey M. Herbener: Ludwig Von Mises on the gold standard and free banking. In: The Quarterly Journal of Austrian Economics. Band 5, Nr. 1, 1. März 2002, ISSN 1936-4806, S. 67–91, doi:10.1007/s12113-002-1018-3.

- Helmut Wagner: Stabilitätspolitik. Theoretische Grundlagen und institutionelle Alternativen. 7., überarbeitete und erweiterte Auflage. Oldenbourg, München u. a. 2004, ISBN 3-486-20031-3, S. 306 ff.

- Guenette, Justin-Damien: Price Controls. April 2020 (Online [abgerufen am 27. Juni 2021]).

- Gabler Wirtschaftslexikon: Geldüberhang.

- Gabler Wirtschaftslexikon: Schock.