Zinssatz

Der Zinssatz (auch Zinsfuß) ist in der Wirtschaft der in Prozent ausgedrückte Preis für Geld oder Kapital (bei zinsgebundenen Finanzprodukten wie Krediten oder Kapitalanlagen), ausgedrückt als Prozentangabe des Zinses.

Allgemeines

Die Worte „Zins“ oder „Zinssatz“ kommen in Gesetzen zwar häufig vor, es gibt jedoch keine Legaldefinition, weil sie allgemein als bekannt vorausgesetzt werden. Das BGB beispielsweise spricht in § 247 Abs. 1 BGB davon, dass Bezugsgröße für den Basiszinssatz „der Zinssatz für die jüngste Hauptrefinanzierungsoperation der Europäischen Zentralbank vor dem ersten Kalendertag des betreffenden Halbjahrs“ ist. In § 188 BewG ist davon die Rede, dass der Liegenschaftszinssatz der Zinssatz ist, „mit dem der Verkehrswert von Grundstücken im Durchschnitt marktüblich verzinst wird“. Sachlich falsch ist beispielsweise der im Alltag vorkommende Begriff „Mietzins“ für die Miete, den das BGB selbst nicht benutzt; es spricht schlicht von „Miete“ (beispielsweise in § 535 Abs. 2 BGB).

Größensymbole

In der Fachliteratur über Zins und Zinssätze sind gängige symbolische Bezeichnungen p, i (von englisch interest) und r (von englisch rate).

Zinssatz und Zinsfuß

In der Finanzmathematik wird präzise zwischen Zinssatz i und Zinsfuß p unterschieden. Während der Zinssatz das Verhältnis „Zins durch Kapital“ – üblicherweise als Prozentangabe – direkt bemisst, ist der Zinsfuß die entsprechende Angabe in Hundertteilen – das entspricht der Zahl vor dem Prozentzeichen in der Angabe des Zinssatzes.[1] Es gilt also

- .

Beispiel: Bei einem Zinssatz von i = 5 % ist der Zinsfuß p = 5. Die Umrechnung in beiden Richtungen geht in diesem Beispiel wie folgt:

- .

Berechnungsmethoden

Allgemeine Zinsformel

mit

- Z: Zinsertrag

- K: Kapital in Geldeinheiten

- i: Zinssatz

- p: Zinsfuß

- t: Verzinsungszeit in Tagen

- T: Tageteiler (Jahresbemessungsgrundlage).

Bemessungsgrundlage des Zinssatzes i

Üblicherweise ist der Zinssatz bezogen auf ein Jahr (p. a., pro anno / per annum). Daneben kommen auch monatliche Zinssätze p. M. pro mese und solche nach Quartal (p. Qu) vor.

Bankjahr: Usancen der Zeiteinheiten t/T

Zur korrekten Verwendung der Zinsformel bezüglich Tage t und Tageteiler T ist immer auch die Angabe der Zinsberechnungsmethode wichtig. Diese Usancen nennt man allgemein das Bankjahr. Darunter versteht man die Konvention, mit wie viel Tagen ein Jahr zu berechnen ist.

Die Zinsberechnungsmethode gibt an, wie bei Laufzeiten unter einem Jahr zu verfahren ist. Es gibt folgende Methoden:

- 30/360 (Deutsche Methode)

- Das Jahr wird mit 360 Tagen gerechnet, jeder Monat immer mit 30 Tagen.

- act/360 (Euromethode od. Französische Usance)

- Das Jahr wird mit 360 Tagen gerechnet, beim Monat zählen die tatsächlichen Tage (actual, deutsch klm ‚kalendermäßig‘).

- act/365 (Englische Methode)

- Das Jahr wird als kalendermäßiges Gemeinjahr mit 365 Tagen gerechnet, beim Monat zählen die tatsächlichen Tage (actual).

- act/act (tagegenaue Methode)

- Sowohl das Jahr als auch der Monat werden mit den tatsächlichen Tagen gerechnet (actual). Dabei wird die Zinsperiode aufgeteilt, wenn Schaltjahre enthalten sind, und für jeden Teil werden die zugehörigen Teiler verwendet. (Beispiel: 20. Dezember 2007 bis 20. Januar 2008: 31 Tage, aufgeteilt in 11 Tage / 365 und 20 Tage / 366).

An den Geldmärkten im Euroland ist mittlerweile die Methode act/360 üblich.

Im Normalfall wird der erste Tag (der Tag der Aufnahme des Zinsgeschäfts) nicht miteingerechnet.

Als Beispiel diene ein Zinssatz von i = 5 % = 0,05 und ein Kapitalbetrag von k = 100.000,00 Euro. Das Geld wird vom 15. Februar 2008 bis 15. März 2008 (ein Schaltjahr) angelegt (Anlageaufnahme also am 14. Februar 2008). Damit ergeben sich für die Zinsberechnungsmethoden folgende Zinszahlungen:

- 30/360:

- act/360:

- act/365:

- act/act:

Zinseszins-Effekt: Jährlicher und kontinuierlicher Zinssatz

Den Einfluss des Zinseszins-Effekts auf das Ergebnis zeigt ein einfaches Rechenbeispiel:

- Wenn man einen Euro für ein Jahr zu einem Zinssatz von 100 Prozent anlegt und jährlich die Zinsen angerechnet bekommt, erhielte man nach Ablauf dieses einen Jahres 1 € Guthaben + 1 € Zinsen = 2 €. Bei einer Zinsgutschrift alle 6 Monate werden dagegen nach einem halben Jahr für den ersten Euro 0,5 € Zinsen gutgeschrieben und nach einem weiteren halben Jahr für die ab jetzt insgesamt verzinsten 1,5 € weitere 0,75 €. Am Ende hat man also ein Gesamtergebnis von 1 € Guthaben + 1,25 € Gesamtzinsen = 2,25 €. Bei monatlicher Ausschüttung erhält man nach Ablauf eines Jahres schon 2,61 €. Werden die Zinsen in immer kürzeren Intervallen gutgeschrieben und mitverzinst, so strebt der Auszahlungsbetrag in diesem Beispiel gegen den Grenzwert von e €, also ungefähr 2,718282 €. Hierbei bezeichnet e die Eulersche Zahl.

Jedem Zinssatz aus kontinuierlicher Verzinsung entspricht ein Zinssatz in jährlicher Verzinsung (per annum, abgekürzt p. a.) bzw. allgemein pro Periode T (abgekürzt p. P.) nach folgender Formel:

Ein jährlicher Zinssatz von 20 % entspricht beispielsweise einem kontinuierlichen Zinssatz von rund 18,23 %.

Für Zeiträume, die von einem Jahr abweichen, ist es oft günstiger, mit Zinssätzen in kontinuierlicher Verzinsung zu rechnen. Stundengenaue Rechnung ist im Bankwesen nicht üblich.

Arten von Zinssätzen

Man unterscheidet insbesondere verschiedene Arten von Zinssätzen:

- Nominalzinssatz: Reiner Zinssatz, mit dem der Zinsbetrag errechnet wird

- Realzinssatz: Ein um die Wirkung der Inflation bereinigter Nominalzinssatz

- Effektivzinssatz: Ein nach Einbeziehung von Auszahlungskurs, Nebenkosten und unterperiodigen Zinszahlungen errechneter Zinssatz

- Referenzzinssatz: Ein von neutraler Stelle institutsübergreifend täglich für eine bestimmte Währung und Laufzeit ermittelter Zinssatz.

Grundlagenzinssätze der Gesamtwirtschaft sind:

- Leitzinssatz für Interbankkredite

- Eckzinssatz für Spareinlagen.

Folgender Begriff stellt nur auf die Höhe des Zinssatzes ab und lässt sich auf jegliche Art von Zinssätzen anwenden:

- Negativzins: Jeder Zinssatz, der kleiner als Null ist (Beispiel: −0,88 %).

Festzins und variabler Zins

Unter Festzins versteht man einen Zinssatz, der für eine bestimmte Laufzeit unverändert konstant bleibt, unabhängig von der aktuellen Marktentwicklung der Marktzinsen. Eine Legaldefinition bietet § 489 Abs. 5 BGB, wonach ein „gebundener“ Zinssatz für die gesamte Vertragslaufzeit als feststehende Prozentzahl vereinbart wird. Ein Festzins kann entweder für die gesamte Laufzeit eines Kredites oder einer Geldanlage vereinbart werden oder aber nur für einen Teil der Laufzeit (siehe Zinsbindungsfrist). Ein variabler Zins ist ein sich an die aktuelle Marktlage anpassender Zins. Unzulässig sind bei Verträgen mit variablen Zinsen willkürliche Zinsgestaltungen.[2] Es ist vielmehr vertraglich ein Referenzzinssatz festzulegen, der die individuelle Vertragsgestaltung berücksichtigt und in öffentlichen Medien zugänglich ist.[3] Dabei bietet sich die Zeitreihen-Datenbank der Deutschen Bundesbank an.[4]

Interner Zinsfuß

Der interne Zinsfuß ist derjenige Zinssatz, bei dem der Kapitalwert einer Zahlungsreihe oder eines Projektes der Definition nach genau null ist. Hieraus lässt sich mithilfe der Methode des internen Zinsfußes schließen, ob die Durchführung dieses Projektes vorteilhaft ist oder nicht. Vorteilhaft – und daher einen positiven Kapitalwert liefernd – ist das Projekt immer dann, wenn der Kalkulationszinssatz niedriger ist als der interne Zins, unvorteilhaft in dem Falle, wenn der Kalkulationszinssatz höher liegt. Auch als Effektivzins (bei Finanzierungen) oder Internal Rate of Return (IRR) bezeichnet.

Kalkulationszinsfuß

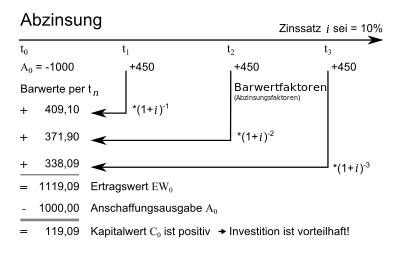

Der Kalkulationszinsfuß oder Kalkulationszinssatz (engl. hurdle rate oder required rate of return) wird in der Investitionsrechnung bei Discounted Cash-Flow Analysen verwendet. Er bezeichnet die subjektive Mindestverzinsungsforderung eines Anlegers an seine Investition und bestimmt, wie stark weiter in der Zukunft liegende Zahlungen auf ihren Barwert abgewertet werden. Der Kalkulationszinsfuß wird ermittelt, indem die Kapitalkosten oder gewichteten Kapitalkosten um eine Risikoprämie erhöht (Investition) oder vermindert (Kreditvergabe) werden.

Unter Berücksichtigung des Zeitwertes des Geldes wird deutlich, dass die Forderung nach einer hohen Rendite gleichbedeutend mit der Forderung nach riskanteren und kurzfristigeren Investitionen ist, da gegenwartsnahe Zahlungen stärker bewertet werden als spätere.

Siehe auch

Weblinks

Einzelnachweise

- Wolfgang Breuer, Claudia Breuer, Jürgen Weber, Ulrich Pape: Zinsfuß. In: Gabler Wirtschaftslexikon. Springer Gabler Verlag, abgerufen am 25. Februar 2017.

- BGH, Urteil vom 17. Februar 2002, Az.: XI ZR 140/03 = BGHZ 158, 149

- BGH, Urteil vom 13. April 2010, Az.: XI ZR 197/09 = BGHZ 185, 166

- Einlagen- und Kreditzinssätze. Deutsche Bundesbank, 2019