Hyperinflation

Hyperinflation ist eine Form der Inflation, in der sich das Preisniveau sehr schnell erhöht. Eine allgemein akzeptierte Definition existiert nicht, eine 1956 von Phillip D. Cagan aufgestellte Faustregel[1] von monatlichen Inflationsraten von 50 % (entsprechend einer jährlichen Rate von umgerechnet rund 13.000 %) ist aber weit verbreitet. Vereinfacht ausgedrückt ist eine Hyperinflation eine unkontrollierbare Inflation mit extrem hoher monatlicher Rate. Meist dauern Hyperinflationen nur eine kurze Zeit und enden in einer Währungsreform.

Allgemeines

Vor dem 20. Jahrhundert waren Hyperinflationen selten, da die Ökonomien bei Überschreitung eines gewissen Inflationsniveaus zu ungeprägten Edelmetallen als Geldersatz oder zu Naturaltausch übergingen. Die immer weitere Verbreitung von ungedecktem Geld (Fiatgeld) ermöglichte Hyperinflationen. Der Verursacher der (Hyper-)Inflation ist immer der Staat.[2] Wenn ein Staat nicht genügend Steuern einnimmt, um seine Ausgaben zu finanzieren, entsteht ein Budgetdefizit, da er sich zur Deckung seiner Ausgaben (Erfüllung von Leistungsversprechen) permanent verschulden muss. Dieses Defizit kann er durch Schuldtitel, Staatsanleihen, decken.[3] Die meisten Staatsanleihen sind nicht indexierte nominale Anleihen.

Wenn nun Preise relativ zu den Anleihen steigen, bleibt die Nominale der Anleihe gleich. Dadurch verliert sie relativ an Wert. Kapitalgeber erleiden einen realen Verlust, nicht jedoch einen nominalen. Umgekehrt kann der Emittent, der Staat, einen kleineren realen Rückzahlungswert zurückzahlen und macht somit einen realen Gewinn. Damit versucht der Staat sein Haushaltsdefizit zu reduzieren. Regierungen können durch Geldpolitik die Inflation steuern und damit zu dem erwünschten Effekt beitragen. Bei überraschenden und schnellen Inflationserhöhungen können lange Anleihen, da sie keinen Rahmen für rechtliche Änderungen bieten, vom Staat relativ billig zurückgezahlt werden. Durch die höhere Inflation fragen jedoch neue Gläubiger höhere nominale Zinsen auf neue Anleihen nach, zudem geht ihr Vertrauen in Anleihen mit einer langen Laufzeit verloren. Dadurch verkürzen sich die Laufzeiten der neu emittierten Anleihen. Um alte Anleihen zu bezahlen und um die neuen hohen nominalen Zinsen zu finanzieren, müssen Regierungen immer mehr neue Anleihen ausgeben, um neues Kapital zu erhalten. Wenn nun noch immer Defizite im Haushalt vorliegen, muss die Regierung diesen Ablauf erneut von vorne vollziehen. Damit rutscht eine Regierung schlussendlich mit ihrer Währung in eine Hyperinflation und untergräbt damit letztlich das Vertrauen in diese.[2][4]

Während gewöhnliche Inflationen meist mit ökonomischen Ursachen begründet werden, sind Hyperinflationen darüber hinaus fast immer mit schwerwiegenden Erschütterungen der Volkswirtschaft infolge von Krieg, Bürgerkrieg oder gesellschaftlichen Umbruchsituationen verbunden. Die sowjetische Hyperinflation von 1919 bis 1922 hatte das Ziel der Abschaffung des Geldes als Zahlungsmittel.

Der angebliche „Wirtschaftskrieg“,[5] den Hugo Chavez in Venezuela in den 2010er Jahren gegen imaginäre Feinde begonnen hatte, reichte bis zum Herbst 2018 für eine Hyperinflation, bei der die Lieferanten von Händlern alle drei Stunden neue Preise festsetzten.[6]

Kapitalflucht

Wie bei einer Inflation kommt es sehr schnell zu Anlagen in fremder Währung. Um die damit verbundene Kapitalflucht zu stoppen, kommt es während der Hyperinflation zu Devisenbewirtschaftung und massiver Devisenverkehrsbeschränkung. Angesichts des seit Ende des 20. Jahrhunderts möglichen weltweiten bargeldlosen Zahlungsverkehrs sind jedoch solche Maßnahmen nur noch begrenzt möglich.

Flucht in Sachwerte

Eine Hyperinflation führt bei den Geldanlegern oft zu einer „Flucht in Sachwerte“ und zu einem weitgehenden Verlust aller anderen Geldanlagen wie z. B. Anleihen, welche auf die betreffende Währung lauten. Da die stark erhöhte Nachfrage typischerweise zu einer verschärften Verknappung des Angebots führt, handelt es sich dabei um einen selbst verstärkenden Vorgang.

Sachwerte sind vorrangig Immobilien und Rohstoffe, aber auch Edelmetalle oder Aktien. Die Folge ist oft eine vorübergehende Verknappung von Zahlungsmitteln, wenn beispielsweise die Kunden einer Bank ihre gesamten Ersparnisse abheben.

Kosten

Eine Hyperinflation stellt eine besondere Belastung für eine Gesellschaft dar. Nicht alle Preise und Löhne nehmen gleichmäßig zu, dadurch beeinflusst Inflation die Einkommensverteilung in einer Gesellschaft. Reichtum wird damit vom Verleiher, beispielsweise Kredit- oder Darlehensgeber, zum Borger, beispielsweise Kredit- oder Darlehensnehmer, transferiert. Schulden haben nicht mehr dieselbe Kaufkraft wie noch zu ihrer Aufnahme. Der Realzinssatz fällt typischerweise ebenso. Beispielsweise werden Zahlungen an Rentner nicht an das Preisniveau angepasst, diese verlieren in Zeiten von starken Preisanstiegen ihre Kaufkraft und werden oft an den Rand des Existenzminimums gedrückt. Etwaige Ersparnisse, die jahrelang angespart wurden, besitzen plötzlich wesentlich weniger Kaufkraft. Damit spaltet eine sehr hohe Inflationsrate die Gesellschaft.

Relative Preise könnten nicht mehr die wirkliche Knappheit der Güter zeigen, dies kann beispielsweise bei rigiden Staatsinterventionen zustande kommen. Dadurch wird es für Konsumenten kaum möglich den günstigeren Preis herauszufinden, ihr Nachfrageverhalten wird stark beeinträchtigt. Dadurch werden Märkte ineffizient und können Ressourcen nicht mehr optimal allozieren.

Durch die ständigen Schwankungen im Preisniveau entstehen Preisanpassungskosten, Unternehmen müssen ihre Preislisten so oft anpassen, dass sie nicht mehr zu festen Preisen anbieten können. Individuelles Verhalten, das aus gesellschaftlicher Sicht ineffizient ist, wird nun rational.

Durch Verzerrungen wird es schwieriger, rationale Zukunftsentscheidungen zu treffen. Durch sehr hohe Inflation entstehen Unsicherheit und undurchsichtige Marktsituationen, daher verringern Unternehmen ihre langfristigen Kapitalinvestitionen, wie etwa in Forschung und Entwicklung. Weil solche Investitionen jedoch wichtig für die Entwicklung neuer Technologien und Wettbewerb sind, werden sie mit Wirtschaftswachstum und Wohlstand in Verbindung gebracht. Damit verringert hohe Inflation auf lange Sicht Wirtschaftswachstum und damit den Lebensstandard.

Durch die Zeitdifferenz der Entstehung und dem Zahlungszeitpunkt von Steuern werden reale Steuereinbußen realisiert, die bei moderater Inflation keine wesentliche Rolle spielen würden.

Problematisch gestaltet sich auch der Tageseinkauf von Konsumenten, durch die großen Geldmengen müssen Konsumenten ein hohes Gewicht an physischem Geld tragen und damit bezahlen. Als weitere Folge wird das offizielle Zahlungsmittel durch Naturalientausch oder inoffizielle Währungen verdrängt.

In solchen Situationen tritt der so genannte Schuhsohleneffekt auf, dies beschreibt die Verschwendung von Ressourcen durch die Verringerung der Kassenhaltung. Geschäftsleute verlieren viel Zeit und Energie dabei, ihre Kassenhaltung zu organisieren. Dadurch stehen weniger Faktoren zur Gütererstellung zur Verfügung.[3][4][7][8]

Siehe ebenso Inflation und ihre Auswirkungen.

Maßnahmen

Um eine Hyperinflation zu stoppen, muss eine Regierung nachhaltig und glaubhaft das Vertrauen in die eigene Währung wieder herstellen.

Dazu werden in der Ökonomie folgende Thesen diskutiert:

- Die Aktiva der Zentralbank stärken. Bei einer Hyperinflation ist das Vertrauen in eine Währung in der eigenen Bevölkerung und im Ausland gestört. Früher wurde angenommen, dass es einen Zusammenhang zwischen dem Wachstum der Geldmenge und dem Vertrauen in eine Währung gibt. Seit den 1990'er Jahren ist dieser Zusammenhang in der ökonomischen Lehrmeinung unter Druck geraten, da viele Zentralbanken die Geldmenge ausweiten, ohne dass es zur Inflation kommt. Empirische Daten zeigen, dass es teilweise zur Deflation (vgl. Deflation in Japan) kommt. Neuere Untersuchungen zeigen einen Zusammenhang zwischen der Werthaltigkeit von Aktivpositionen in der Zentralbankbilanz und dem Vertrauen in eine Währung.[9] In der Bilanz einer Zentralbank werden Aktiva wie z. B. Staatsanleihen zum Buchwert ausgewiesen. Für eine Hyperinflation zeigt Ingo Sauer in seiner Promotionsarbeit einen starken empirischen Zusammenhang zwischen dem Marktwert dieser Bilanzpositionen und dem Vertrauen in eine Währung.

- Auf dem Devisenmarkt die eigene Währung verteidigen. Als weiteres Instrument wird die Möglichkeit diskutiert die eigene Währung auf den Devisenmärkten gegen Spekulation und somit gegen sinkendes Vertrauen bei professionellen Teilnehmern auf dem Devisenmarkt zu verteidigen. Hierbei versucht die Zentralbank Aktivwerte zu verkaufen und auf den Devisenmärkten die eigene Währung zurückzukaufen. Ein besonders bekanntes Beispiel ist der Schwarze Mittwoch, an dem die Bank of England versuchte den Pfundkurs gegen Spekulanten wie George Soros zu verteidigen.

In einer Hyperinflation ist die Glaubwürdigkeit in die Regierung und die Zentralbank geschwächt. Oft steht ein Regierungswechsel im Raum um das Vertrauen der Öffentlichkeit zu stärken bzw. wieder zu erlangen. Eine stark sparende Fiskalpolitik und die Verringerung von Budgetdefizits im Staatshaushalt ist derzeit das vorherrschende Handlungsmotiv um das Vertrauen in eine Währung zu stärken.[4]

Quantitätsgleichung der Hyperinflation

Eine Erklärung für das Ansteigen des allgemeinen Preisniveaus in der Hyperinflation bietet die Quantitätsgleichung von Irving Fisher:

Diese Formel lässt sich umformen zu:

Das Preisniveau steigt also demnach u. a.

- proportional zur Geldmenge (wenn etwa die Zentralbank mehr Geld in Umlauf bringt, Umlaufgeschwindigkeit und Transaktionsanzahl jedoch unverändert bleiben);

- desgleichen proportional zur Umlaufgeschwindigkeit, wenn Geldmenge und Transaktionsanzahl unverändert bleiben;

- ebenso proportional zum Kehrwert der Transaktionsanzahl (z. B. bei Störung des Wirtschaftskreislaufs durch Katastrophen, wenn etwa plötzlich die Lieferbarkeit wegbricht, aber die Nachfrage bleibt, wobei Geldmenge und Umlaufgeschwindigkeit unverändert sein sollen).

Die schwache empirische Evidenz dieser Theorie wurde durch die japanische Deflation und zuletzt durch Untersuchungen von Ingo Sauer zur Hyperinflationen aufgezeigt.[9]

Geschichte

Es gibt verschiedene geschichtliche Episoden von Hyperinflationen mit monatlichen Inflationsraten von über 50 Prozent. Beispiele sind

| Zeitraum | Land | Resultat | Anmerkungen |

|---|---|---|---|

| 1919–1922 | Sowjetrussland | ||

| 1922–1924 | Sowjetunion | maximale monatliche Inflationsrate von 212 % | |

| 1919–1923 | Deutsches Reich | 1.000.000.000.000 Mark

→ 1 Rentenmark (15. November 1923) |

maximale monatliche Inflationsrate von 29.525 % im Oktober 1923; 11 Monate über 50 %[10] |

| 1919–1924 | Österreich | 10.000 Kronen

→ 1 Schilling (20. Dezember 1924) |

maximale monatliche Inflationsrate von 129 % im August 1922; 4 Monate über 50 %[10] |

| 1921–1926 | Ungarn | 12.500 Korona (Kronen)

→ 1 Pengő (27. Dezember 1926) |

maximale monatliche Inflationsrate von 98 % im Juli 1923; 5 Monate über 50 %[10] |

| 1921–1924 | Polen | 1.800.000 Polnische Mark

→ 1 Złoty (14. April 1924) |

maximale monatliche Inflationsrate von 275 % im Oktober 1923; 9 Monate über 50 %[10] |

| 1923 | Freie Stadt Danzig | Einführung der Danziger Gulden | maximale monatliche Inflationsrate von 2.440 % |

| 1943/44 | Griechenland | 50.000.000.000 Erste Drachmen

→ 1 Zweite Drachme |

maximale monatliche Inflationsrate von 13.800 % |

| 1945 | Taiwan | maximale monatliche Inflationsrate von 399 % | |

| 1945–1946 | Ungarn | 400.000.000.000.000.000.000.000.000.000 Pengő

→ 1 Forint |

höchste jemals erreichte Inflation mit einer maximalen monatlichen Rate von 41,9 Billiarden Prozent[11] (Verdreifachung der Preise pro Tag) |

| 1943–1949 | Volksrepublik China[12] | 15.000.000.000.000.000.000 Yuan

→ 1 Renminbi |

maximale monatliche Inflationsrate von 5.070 % |

| 1985 | Bolivien[13] | ||

| 1988 | Nicaragua[14] | ||

| 1988 | Sozialistische Föderative Republik Jugoslawien[15][16] | ||

| 1989 | Polen[17] | 10.000 Polnische Złoty (PLZ)

→ 1 Neuer Polnischer Złoty (PLN) (1. Januar 1995) |

|

| 1989/1990 | Brasilien[18] | maximale monatliche Inflationsrate von 84 %[19] | |

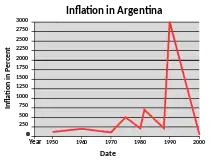

| 1989/1990 | Argentinien[20] | maximale monatliche Inflationsrate von 197 %[19] | |

| 1990 | Peru[21] | maximale monatliche Inflationsrate von 397 % | |

| 1990–1994 | Bosnien und Herzegowina und Jugoslawien[22] | maximale monatliche Inflationsrate von 322 % | |

| 1990–1994 | Jugoslawien | die dritthöchste jemals erreichte Inflation mit einer maximalen monatlichen Inflationsrate von 313 Millionen % | |

| 1990–1994 | Zaire[23] | maximale monatliche Inflationsrate von 250 % | |

| 1992 | Russland[24] | 1000 RUR

→ 1 RUB |

maximale monatliche Inflationsrate von 245 % |

| 1992 | Ukraine | maximale monatliche Inflationsrate von 285 % | |

| 1992–1994 | Georgien | maximale monatliche Inflationsrate von 211 %. Siehe Wirtschaft Georgiens | |

| 1993 | Armenien | maximale monatliche Inflationsrate von 438 %[19] | |

| 1993 | Turkmenistan | maximale monatliche Inflationsrate von 429 % | |

| 1994, 1996/1997 | Angola[25] | ||

| 2006–2009 | Simbabwe | Abschaffung der Währung | die zweithöchste jemals erreichte Inflation mit einer maximalen monatlichen Inflationsrate von 79,6 Milliarden % oder gar 500 Milliarden %, siehe auch Simbabwe-Dollar. |

| 2011–2012 | Belarus[26] | 10.000 BYR

→ 1 BYN |

siehe Belarussischer Rubel |

| 2016 –? | Wirtschaftskrise in Venezuela | 100.000 VEF | 2018: 80.000 %[29] |

| 2019– | Simbabwe | Offiziell wurde die Hyperinflation (300+ Prozent), nach der Periode 2006–2009, erneut im Oktober 2019 aufgrund des IAS 29 erklärt.[30] |

Auch vor dem 20. Jahrhundert gab es schwere Inflationen:

| Zeitraum | Land | Anmerkungen |

|---|---|---|

| 1166 | Kaiserreich China[31] | |

| 1620–1623 | Heiliges Römisches Reich (Mitteleuropa) | Kipper- und Wipperzeit Der Wert der Kreuzer fiel von 1 Reichstaler zu 124 Kreuzer (Ende 1619) auf 1 Reichstaler zu über 600 (regional auch über 1000) Kreuzer (1622/23) |

| 1719–1720 | Frankreich[32] | |

| 1789–1796 | Königreich Frankreich/Französische Konstitutionelle Monarchie/Erste Französische Republik | siehe Assignat |

| 1861–1865 | USA, vor allem Südstaaten[33] |

Literatur

- Adam Fergusson: Das Ende des Geldes (Englischer Originaltitel: When Money Dies); Finanzbuch-Verlag, München 2011 ISBN 978-3-89879-627-9.[34]

- Bernholz, Peter (2006): Monetary Regimes and Inflation. Edward Elgar.

- Milton Friedman (Hrsg.): Studies in the quantity theory of money. University of Chicago Press, Chicago 1956.

Einzelnachweise

- Phillip D. Cagan: : The Monetary Dynamics of Hyperinflation. In: Milton Friedman (Hrsg.): Studies in the quantity theory of money. University of Chicago Press, Chicago 1956, S. 25–117 (PDF; 1,2 MB (Memento vom 13. Juli 2015 im Internet Archive)).

- Paul C. Martin: Wann kommt der Staatsbankrott?. München: Wirtschaftsverlag Langen-Müller/Herbig 1983, ISBN 3-7844-7119-6

- Nicholas Gregory Mankiw: Makroökonomik. Aus dem Englischen von Klaus Dieter John. 5., Auflage. Schäffer-Poeschel Verlag, Stuttgart, 2003. ISBN 978-3-7910-2026-6, S. 122–123.

- Michael Burda, Charles Wyplosz: Macroeconomics A European Text. 4., Auflage. Oxford University Press Inc., New York, 2005. ISBN 978-0-19-926496-4, aS. 377–378. b und c S. 397–402.

- Flüchtlingselend an Venezuelas Grenzen, Radio SRF "International", 3. November 2018; Minute 11

- Flüchtlingselend an Venezuelas Grenzen, Radio SRF "International", 3. November 2018; Minute 14

- Olivier Blanchard, Gerhard Illing: Makroökonomie. 5., Auflage. Pearson Studium, München 2010. ISBN 978-3-86894-038-1. S. 52.

- Lloyd B. Thomas: MONEY, BANKING and FINANCIAL MARKETS. South-Western, Thomson Corporation, China, 2006. ISBN 978-0324176735. Frei übersetzt aus dem Englischen. S. 578.

- Ingo Sauer: The influence of the central bank’s assets on the exchange rate and the price level: essays and empirical analyses. In: Dissertation. Fachbereich Wirtschaftswissenschaften der Johann Wolfgang Goethe-Universität Frankfurt am Main, 2019, abgerufen am 15. Januar 2021 (englisch).

- Uwe Westphal: Makroökonomik: Theorie, Empirie und Politikanalyse. 2. Auflage. Springer-Verlag, 2013, ISBN 978-3-642-78955-7, S. 530 (Daten aus Michael Bruno: High Inflation and the Nominal Anchors of an Open Economy, Princeton 1991, S. 2).

- World Hyperinflations | Steve H. Hanke and Nicholas Krus | Cato Institute: Working Paper. Cato.org. 15. August 2012. Archiviert vom Original am 17. Oktober 2012. Abgerufen am 12. Januar 2021.

- Archivlink (Memento vom 4. November 2004 im Internet Archive)

- Uwe Jean Heuser: weltwirtschaft: Die Wandlung des Jeffrey Sachs. In: Die Zeit. Nr. 38/2003 (online).

- http://2001662.homepagemodules.de/t475443f11745512_Nicaragua_Der_Sieg_der_Sandinisten.html

- Inflation and price stabilisation policy in Yugoslavia, Egon Žižmond, Faculty of Economics and Business Administration, University of Maribor, Maribor, Yugoslavia, published in: Post-Communist Economies, Volume 3 Issue 2 June 1991, pages 187-200, informaworld

- Banka Slovenije

- Archivlink (Memento vom 15. April 2005 im Internet Archive)

- Archivlink (Memento vom 18. Dezember 2004 im Internet Archive), siehe auch Fernando Henrique Cardoso

- Heimo Losbichler: Cashflow, Investition und Finanzierung (= Grundlagen der finanziellen Unternehmensführung. Band 3). Band 3. Linde, Wien 2015, ISBN 978-3-7094-0678-6, S. 106 (Daten aus Märkte und Zertifikate März/April 2012, RBS-Bank).

- https://doi.org/10.1017/S0022216X00011640

- Archivlink (Memento vom 1. September 2004 im Internet Archive)

- https://web.archive.org/web/20071008011709/http://www.bmlv.gv.at/download_archiv/ausle_unterlagen/k_e_landesinfo_ab2.pdf (PDF)

- http://www.tomchao.com/hb20.html, Archivierte Kopie (Memento vom 29. Mai 2005 im Internet Archive) (PDF)

- http://www.bpb.de/publikationen/D0THIA,0,0,Die_Finanzkrise_in_Russland_im_Gefolge_der_Asienkrise.html

- https://web.archive.org/web/20090919144813/http://www.us-angola.org/pressreleases/071904.htm Archivlink (Memento vom 30. Oktober 2004 im Internet Archive)

- http://wirtschaft.t-online.de/hyper-inflation-in-weissrussland/id_52182478/index

- Hyperinflation: Venezuela streicht fünf Nullen aus Währung, DerWesten.de, 26. Juli 2018

- Maduro streicht fünf Nullen aus dem Bolívar, Tagesschau, 26. Juli 2018

- Venezuela's Hyperinflation Hits 80,000% Per Year in 2018. Forbes, 1. Januar 2019.

- It's official: Hyperinflation has returned to Zimbabwe. Fin24, 12. Oktober 2019.

- http://www.ex.ac.uk/~RDavies/arian/amser/chrono4.html

- http://www.atimes.com/atimes/Global_Economy/DK08Dj01.html

- Archivierte Kopie (Memento vom 13. Februar 2009 im Internet Archive)

- 1.000.000.000.000 Mark in: FAZ vom 18. Juli 2011, Seite 10