Fester Wechselkurs

Fester Wechselkurs (oder fixer Wechselkurs, fester Devisenkurs, fixer Devisenkurs) ist ein Wechselkurssystem, in welchem ein Staat längerfristig ein festes Umtauschverhältnis seiner inländischen Währung zu einer anderen, ausländischen Währungseinheit, einem Währungskorb oder Gold festlegt. Die Noten- bzw. Zentralbank garantiert dieses Verhältnis, indem sie fremde Währungen bzw. Gold zum festgelegten Kurs an- und verkauft. Pendant ist das Wechselkurssystem des flexiblen Wechselkurses wie beim Floating.

Allgemeines

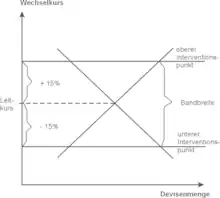

Die Preisbildung auf dem Devisenmarkt wird nur innerhalb von festgelegten Wechselkursbandbreiten dem unbeeinflussten Devisenangebot und der Devisennachfrage überlassen. Sollte die Obergrenze dieser Bandbreite überschritten oder die Untergrenze unterschritten werden, müssen die Zentralbanken mittels Devisenmarktinterventionen in die Marktentwicklung eingreifen.

Eine Methode, einen festen Wechselkurs zu garantieren, sind Currency Boards. Ein bekanntes Beispiel waren die Wechselkurse der Staaten des RGW untereinander und – zumindest offiziell – gegenüber Fremdwährungen.

Thematische Einordnung

Prinzipiell werden die verschiedenen Wechselkurssysteme unterteilt in freie Wechselkurse, bei denen ausschließlich Angebot und Nachfrage an den internationalen Finanzmärkten den Wert von Währungen untereinander festlegen und Devisenmarktinterventionen der Zentralbanken die Ausnahme darstellen, bandbreitenfixierte Wechselkurse (relativ feste Wechselkurse), bei denen sich die Zentralbanken der teilnehmenden Staaten dazu verpflichtet haben, eine teilnehmende Währung nicht stärker als im vorher festgelegten Rahmen schwanken zu lassen (Beispiel: Wechselkursmechanismus II) und feste Wechselkurse.[1] Das spezifische Wechselkurssystem ergibt sich aus den Wechselkurszielen des jeweiligen Staates oder einheitlichen Währungsraumes.[BI 1] Ein Extremfall der festen Wechselkursbindung ist die Währungsunion.[2]

Geschichte

Gründerjahre, Weltkriege und Zwischenkriegszeit

Vor dem Ersten Weltkrieg bestand ab etwa 1870 in allen wirtschaftlich bedeutenden Ländern das System der festen Wechselkurse. Der Wert einzelner Währungen wurde im Verhältnis zum Gold fixiert, dieses Umtauschverhältnis wird als Goldparität bezeichnet. In Deutschland beispielsweise entsprach eine Mark 0,36 g Feingold, in England entsprach ein Pfund 7,32 g Feingold[JR 1] und in den USA entsprach 1 Dollar 25,8 Grain (1,672 g) Gold mit 900 Gewichtspromille (bzw. 1,5046 g Feingold).[BE 1] Nachdem im Ersten Weltkrieg die Arbitrage des Goldmarktes wegfiel und Papiergeld ohne Golddeckung ausgegeben wurde, bewegten sich die Wechselkurse frei und stark unterschiedlich.[BE 2] Nach dieser Phase mit flexiblen Wechselkursen, Währungsspekulationen und Hyperinflation kehrten die meisten Länder bis etwa Mitte der 1920er Jahre zu festen Goldparitäten zurück. Diese „unkoordinierte Rückkehr zu Goldparitäten mit der Folge von Über- und Unterbewertungen bei wichtigen Währungen“[JR 2] erwies sich jedoch als starke Belastung für den restaurierten Goldstandard und führte in der Konsequenz zu dessen vollständigen Zusammenbruch.

Bretton Woods

Das am 22. Juli 1944 im amerikanischen Bretton Woods beschlossene Abkommen zur internationalen Währungsordnung der Nachkriegszeit konnte bis Anfang der 1970er Jahre für relative internationale Stabilität und Wachstum sorgen. Der US-Dollar wurde internationale Leitwährung mit Goldeinlösungsgarantie innerhalb bestimmter Paritäten.[3] Als die Vereinigten Staaten jedoch begannen, den Vietnam-Krieg und ihr wachsendes Außenhandelsdefizit durch die Notenpresse zu finanzieren, ergab sich ein Angebotsüberhang von US-Dollar. Die anderen Länder mussten US-Dollar aufkaufen, um ihre Wechselkurse bzw. Währungen stabil zu halten. Diese geänderten Relationen führten 1973 letztendlich zum Zusammenbruch des Bretton-Woods-Systems und zur Freigabe der meisten Wechselkurse,[JR 3] wobei das eigentliche Ende schon 1971 mit der Aufkündigung der Verpflichtung zur Goldeinlösung durch den amerikanischen Präsidenten Richard Nixon erfolgt war.

Heutige Zwischenformen

Viele Länder liegen heute zwischen den Extremen fester und flexibler Wechselkurse, in Abhängigkeit von den jeweiligen Wechselkurszielen. So gibt es beispielsweise die Zwischenformen Crawling Peg, Wechselkursbandbreiten, Adjustable Peg und Dirty Floating.[BI 2] In Europa gab es etwa von 1979 bis 1998 mit dem Europäischen Währungssystem einen Mechanismus, der die Schwankungen zwischen den Wechselkursen der Teilnehmerwährungen begrenzte. Bei stärkeren Veränderungen der Kurse waren die Notenbanken der Teilnehmer verpflichtet, die Kurse zu stützen. Unterschieden wird weiterhin zwischen der freiwilligen Bindung an eine Leitwährung (z. B. Argentinische Peso an den US-Dollar) und einer Währungsunion, bei der mehrere Staaten eine gemeinsame Währung haben und eine gemeinsame Währungspolitik betreiben.

Im Rahmen der Europäischen Wirtschafts- und Währungsunion wurden mit Einführung des Euro als Buchgeld 1999 die nationalen Teilnehmerwährungen zu „nichtdezimalen Untereinheiten des Euro“ und hörten damit auf, unabhängig vom Euro zu existieren.[4] Bevor neue Länder den Euro einführen können, müssen diese im Rahmen des Wechselkursmechanismus II den Kurs ihrer Landeswährung zum Euro innerhalb einer Bandbreite fixieren.

Crawling Peg

Crawling Pegs sind Wechselkursbindungen mit regelmäßigen Auf- bzw. Abwertungen in Abhängigkeit von einem bestimmten Index (z. B. Divergenz der Inflationsraten zwischen Inland und Ausland). Sowohl Auf- als auch Abwertungen werden vorher bekannt gegeben, um eine verlässliche Basis für Wechselkurserwartungen zu geben und Devisenspekulationen entgegenzuwirken.[SS 1]

Adjustable Peg

Adjustable Pegs sind Wechselkursbindungen mit unregelmäßigen, vorher bekannt gegebenen Auf- bzw. Abwertungen. Hier werden beispielsweise bei strukturellen Zahlungsbilanzungleichgewichten Paritätsveränderungen zugelassen (System fester Wechselkurse mit stufenweiser Flexibilität).[SS 2]

Wechselkursbandbreiten

Bei Wechselkursbandbreiten (relativ feste Wechselkurse, bandbreitenfixierte Wechselkurse) werden Austauschverhältnisse zwischen den Währungen (Paritäten) und Schwankungsbreiten (Interventionszeitpunkte) festgesetzt. Innerhalb der Schwankungsbreite können sich die Kurse durch Angebot und Nachfrage frei bilden.[1]

Anwendungen und Wirkungsweise

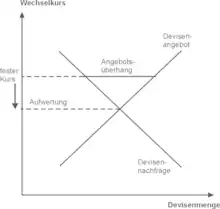

Aufwertung

Wenn infolge zu starken Devisenangebotes der eigene Devisenkurs sinkt, dann muss der Kurs durch Devisenkäufe der Zentral- oder Notenbank gestützt werden (Aufwertung). Die Notenbank müsste eigenes Geld abgeben und somit die Geldbasis vergrößern. Die Nachfragelücke kann auf Dauer durch die Notenbank nicht befriedigt werden, da sonst die Gefahr einer Inflation droht, auch wenn Zahlungsbilanzüberschüsse vorliegen.[6]

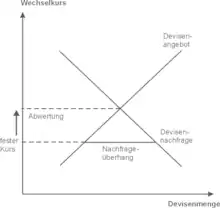

Abwertung

Wenn der Wechselkurs ansteigen würde, müsste die Zentral- oder Notenbank den Kurs durch Devisenverkäufe stützen. Hier würde die Notenbank Zentralbankgeld einziehen und damit die Geldbasis verringern (Abwertung). Gegebenenfalls müsste eine Abwertung durch Anhebung des Wechselkurses erfolgen, da die Gefahr der Zahlungsunfähigkeit des eigenen Landes besteht.[BI 3]

Vor- und Nachteile fester Wechselkurse

Vorteile fester Wechselkurse

Die Vorteile liegen im Wegfall der Kosten für notwendige Devisentermingeschäfte zur Reduzierung bzw. zum Ausgleich des Wechselkursrisikos. Exporteure, Importeure und Unternehmungen haben eine feste Kalkulationsgrundlage, da keine Wechselkursschwankungen vorliegen und die Beeinflussung des Im- und Exportes zugunsten binnenwirtschaftlicher Ziele durch die erhöhte Wirksamkeit der Fiskalpolitik möglich ist. Weiterhin können im Vergleich zu variablen Wechselkursen Beschäftigungsschwankungen in der Exportindustrie vermieden und Inflationsgefahren gemindert werden.[BI 4]

Nachteile fester Wechselkurse

Die Autonomie in der Geldpolitik wird als Instrument zwangsweise aufgegeben. Der inländische Zinssatz entspricht dem des Auslandes, da ein bestimmter Wechselkurs aufrechterhalten werden muss. Wenn die Inflationsrate des Inlandes oder einheitlichen Währungsraumes höher ist als die Inflationsrate des Landes, an welche der Wechselkurs gebunden ist, würden die Preise für inländische Güter in Relation zu den ausländischen stärker steigen, es käme zu einer realen Überbewertung. Weiterhin ist die Zahlungsbilanz, im Gegensatz zu flexiblen Wechselkursen, nicht immer ausgeglichen.[BI 5]

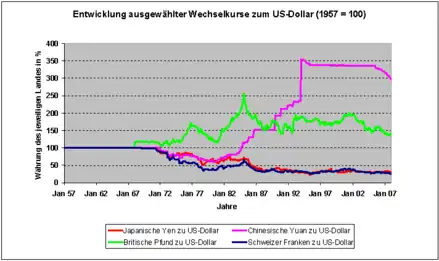

Feste Wechselkurse am Beispiel China

Der chinesische Renminbi ist eine der wenigen Währungen, die bis vor einigen Jahren einen fixen Wechselkurs hatten. Der Yuan, als größte Währungseinheit oft als Synonym zum Renminbi verwendet, war seit 1997 an den US-Dollar gekoppelt. Das bedeutete, der US-Dollar konnte zu anderen Währungen fallen oder steigen, der Yuan hatte jedoch immer denselben Wert zum US-Dollar. Nachdem der Yuan im Jahr 2005 zunehmend unter Aufwertungsdruck geraten war, entschied sich die chinesische Regierung, diesen in einem ersten Schritt an einen Währungskorb mit niedriger Schwankungsbreite zu binden.[7] Der Renminbi wertete innerhalb kurzer Zeit um über 2 % gegenüber dem US-Dollar auf.[8] Nach Meinung von Fachleuten ist der Yuan aber immer noch um bis zu 15 % unterbewertet.[9] Da künstlich niedrig gehaltene Wechselkurse den Export und Zuflüsse ausländischen Kapitals begünstigen, ist kurzfristig davon auszugehen, dass keine Freigabe der Wechselkurse erfolgen wird. Mittel- bis langfristig jedoch wird der Yuan nach Ansicht von Experten völlige Konvertibilität und Offenheit erfahren.[10][BI 6]

Literatur

- Olivier Blanchard & Gerhard Illing: Makroökonomie. 4. Auflage. Pearson Studium, München/Boston 2006, ISBN 3-8273-7209-7.

- Barry Eichengreen: Vom Goldstandard zum EURO. Die Geschichte des internationalen Währungssystems. Wagenbach, Berlin 1996, ISBN 3-8031-3603-2.

- Hans-Joachim Jarchow & Peter Rühmann: Monetäre Außenwirtschaft. Band 2. Internationale Währungspolitik. 5. Auflage. Vandenhoeck & Ruprecht, Göttingen 1997, ISBN 3-525-03174-2.

- Paul Krugman & Maurice Obstfeld: Internationale Wirtschaft. Theorie und Politik der Außenwirtschaft. 7. Auflage. Pearson Studium, München/Boston 2006, ISBN 3-8273-7199-6.

- Udo Schmitz & Bernd Weidtmann: Volkswirtschaftslehre. Handbuch. 2. Auflage. Klett, Stuttgart/Düsseldorf/Leipzig 2000, ISBN 3-12-881832-0.

Einzelnachweise

- Hannelore Grill und Hans Perczynski: Wirtschaftslehre des Kreditwesens. 36. Auflage, Gehlen 2002, S. 461 ff., ISBN 3-4410-0303-9.

- Hans-Joachim Jarchow: Theorie und Politik des Geldes. 11. Auflage, Göttingen 2003, S. 446 ff., ISBN 3-8252-2453-8.

- Manfred Borchert: Außenwirtschaftslehre. 7. Auflage, Wiesbaden 2001, S. 427 ff., ISBN 3-409-63907-1.

- Hanspeter K. Scheller: Die Europäische Zentralbank. Geschichte, Rolle und Aufgaben (PDF; 2,5 MB). 2. Auflage, Frankfurt 2006, S. 27, ISBN 978-92-899-0026-3.

- In Anlehnung an Udo Schmitz und Bernd Weidtmann: Handbuch der Volkswirtschaftslehre. 2. Auflage, Stuttgart 2000, S. 243 ff., ISBN 3-1288-1832-0.

- Dietmar Dorn und Rainer Fischbach: Volkswirtschaftslehre II – Volkswirtschaftstheorie und -politik. 2. Auflage, München 1995, S. 184 ff., ISBN 3-4862-2927-3.

- China löst den Yuan vom Dollar, FAZ vom 21. Juli 2005, abgerufen am 1. Mai 2008.

- China kämpft gegen die Yuan-Aufwertung, FAZ vom 8. März 2006, abgerufen am 1. Mai 2008.

- Jim Rogers: Investieren in China – So profitieren auch Sie vom größten Markt der Welt. München 2008, S. 42 ff., ISBN 3-8987-9311-7.

- Jim Rogers: Die Abenteuer eines Kapitalisten – Die Entdeckung der Märkte auf einem Trip um die Welt. München 2005, S. 67 ff., ISBN 3-8987-9135-1.

Olivier Blanchard und Gerhard Illing: Makroökonomie. 4. Auflage, München 2006, ISBN 3-8273-7209-7.

- S. 590

- S. 591 ff.

- S. 593 ff.

- S. 629 ff.

- S. 594 ff. und 612 ff.

- S. 625

Hans-Joachim Jarchow und Peter Rühmann: Monetäre Außenwirtschaft II – Internationale Währungspolitik. 5. Auflage, Göttingen 1997, ISBN 3-5250-3174-2.

- S. 17

- S. 76

- S. 89 ff.

Barry Eichengreen: Vom Goldstandard zum EURO – Die Geschichte des internationalen Währungssystems. Berlin 1996, ISBN 3-8031-3603-2.

- S. 41

- S. 71

Reinhold Sellien und Helmut Sellien (Herausgeber): Gablers Wirtschaftslexikon. 12. Auflage, Wiesbaden 1988, ISBN 3-4093-0386-3.

- S. 1108 ff.

- S. 1772 ff.