Rendite

Die Rendite (entlehnt von italienisch rendita, „Einnahmen“) ist im Finanzwesen der in Prozent eines Bezugswerts ausgedrückte Effektivzins, den ein Anleger bei Finanzprodukten oder ein Investor bei Investitionen innerhalb eines Jahres erzielt. Da sich die Rendite meist auf einen jährlichen Kapitalertrag bezieht, kann sie mit der Kennzahl Rentabilität, welche sich auf einen Unternehmenserfolg bezieht, nicht gleichgesetzt werden.

Allgemeines

Gegenstand der Renditeberechnung sind Renditeobjekte wie Kapitalanlagen, Investitionen in Sach- und Finanzanlagen (Kapitalrendite), Unternehmen oder Immobilien (Mietrendite). Die verschiedenen Bezugswerte dieser Renditeobjekte wie Zinssatz, Nominalzins, Dividende, Gewinn, Kaufpreis, Investitionskosten, Kurswert, Bodenwert oder Ertragswert eignen sich allein nicht als Vergleichswerte, wenn verschiedene artgleiche Renditeobjekte hinsichtlich ihrer Ertragslage miteinander verglichen werden sollen. Zudem lässt sich aus diesen Bezugswerten auch nicht das Risiko ableiten, dem eine Kapitalanlage ausgesetzt ist. Unter Risiko wird hierbei die beim Anleger/Investor bestehende Gefahr des teilweisen oder ganzen Kapitalverlustes verstanden. Diese beiden Aufgaben erfüllt die Rendite, denn sie macht die Ertragskraft einer Anlageform vergleichbar und ist ein geeignetes Risikomaß zur Ermittlung des Anlagerisikos. Anleger, gleichgültig ob Privatanleger oder institutionelle Anleger, wählen für ihre Anlageentscheidung bei einer Kapitalanlage im Regelfall die risikoadjustierte (risikoangepasste) Rendite als wesentliches Anlagekriterium aus, denn Anlageentscheidungen gelten als Maximierung risikoadjustierter Renditen.[1]

Die Rendite übt als Preis hierbei unter anderem für die Kapitalgeber die wichtige Signalfunktion zur Lenkung des Kapitals zu den vorteilhaftesten Rendite/Risiko-Kombinationen aus. Während jedoch hohe Preise eine Knappheit von Gütern und Dienstleistungen signalisieren, üben Renditen eine reziproke Signalfunktion aus, denn hohe Renditen signalisieren geringe Knappheit und hohes Risiko und umgekehrt.

Grundformeln

Allgemein wird mit der Rendite die Differenz zwischen einem Ertrag und einem Aufwand ins Verhältnis zu diesem Aufwand gesetzt:

- .

Mit der Rendite wird meistens der Gesamterfolg einer Kapitalanlage als tatsächliche Verzinsung des eingesetzten Kapitals gemessen.

In der Grundformel der Rendite wird dabei der Gewinn ins Verhältnis zum eingesetzten Kapital gesetzt:

- (Rendite als Zahlenwert).

Setzt man beispielsweise als Investor 50 € ein und erhält nach Ablauf der Investition 70 € zurück, so liegt die Rendite bei 40 %:

- .

Die Rendite wird entweder als Prozentwert (hier 40 %) oder als Zahlenwert (Dezimalbruch, hier 0,4) angegeben.

Arten

Im Hinblick auf die Berücksichtigung von Kosten unterscheidet man Brutto- und Nettorendite. Letztere berücksichtigt die Transaktionskosten einer Kapitalanlage (Bankgebühren bei Wertpapierorders wie Maklergebühr oder Depotgebühr), Nebenkosten beim Kauf von Immobilien (wie Notargebühr und Grundbuchgebühr) und Steuern. Von größerer Aussagekraft sind für den Anleger/Investor die Nettorenditen, weil sie den tatsächlich bei ihm verbleibenden Ertrag reflektieren.

Im Hinblick auf die Anlageform unterscheidet man:

- bei Wertpapieren: die Aktien- und Dividendenrendite (als Kehrwert: Kurs-Gewinn-Verhältnis) und die Anleiherendite (aufgeteilt in Emissionsrendite und Umlaufrendite);

- bei unternehmerischen Aktivitäten: die Kapitalrendite;

- bei vermieteten Immobilien: die Mietrendite.

Die bekannteste Renditekennzahl ist der Zinssatz. Der Begriff ist jedoch nicht scharf definiert, wodurch die Einordnung in einen bestimmten Markt kaum möglich ist.

Rendite einer Geldanlage

Die Rendite wird zum Vergleich verschiedener Geldanlagen herangezogen. Hintergrund ist, dass unterschiedliche Anlageformen oft unterschiedliche Ertrags- und Kostenkomponenten beinhalten. So gibt hier die Rendite die Antwort auf die Frage, welcher Zinssatz pro Jahr erforderlich wäre, um zum gleichen Anlageergebnis zu kommen.

Als Vergleichsmittel könnte die Umlaufrendite (sie gibt die durchschnittliche Rendite einer Auswahl festverzinslicher Wertpapiere, die sich im Umlauf befinden, an) oder ein Referenzzinssatz herangezogen werden.

Bei Geldanlagen mit vereinbartem Fälligkeitstermin (insbesondere bei Anleihen) wird von der Rendite bis Fälligkeit (englisch yield to maturity) gesprochen. Voraussetzung für ihre Berechnung ist die Annahme, dass das Wertpapier bis zur Fälligkeit gehalten wird und über keine Optionsrechte verfügt.

Oft spricht man auch von Rendite nach (Einkommen-)Steuer, um Anlagen mit unterschiedlicher steuerlicher Behandlung miteinander zu vergleichen.

Rendite aus Wertpapieren

Auf dem Wertpapiermarkt wird nicht ein Zinssatz bestimmt, sondern es wird ein Preis für ein Wertpapier festgelegt. Dieser Preis ist der Kurs eines Wertpapiers. Die Rendite (Effektivverzinsung) lässt sich aus diesem Preis ableiten. Die Rendite eines Wertpapiers ist somit das, was man für das Wertpapier in einem Jahr erhält, abzüglich des heute gezahlten Preises, geteilt durch den heutigen Preis.[2]

mit

- : Rendite

- : Nominalzins

- : heutiger Preis des Wertpapiers

- : aktueller Zinssatz

Rendite aus Anleihen

Die Rendite einer Anleihe ist nicht mit deren Nominalzinssatz identisch, sondern hängt auch von aktuellem Kurs und (Rest-)Laufzeit ab.

Zur Veranschaulichung der Beziehung zwischen Rendite und Laufzeit kann die Renditestrukturkurve (auch vereinfachend Zinsstrukturkurve genannt) herangezogen werden. Es wird die zeitliche Struktur von Anleiherenditen widergespiegelt, d. h., man kann den Unterschied zwischen kurz- und langfristigen Anleihen erkennen. Im Normalfall verläuft eine Renditestrukturkurve steigend, so dass die Rendite einer längerfristigen Anleihe stets über den Renditen kurzfristiger Anleihen liegt. Sinkt die Kurve, liegen somit die Anleiherenditen kurzer Laufzeit über den Anleiherenditen langer Laufzeit.

Laufzeitrendite einer n-jährigen Anleihe ist als der konstante jährliche Zinssatz definiert, der den Anleihekurs heute gleich dem Gegenwartswert der künftigen Anleihe-Zahlung macht.

Angenommen es wird eine Anleihe über zwei Jahre gehalten. Diese Anleihe soll am Ende dieser zwei Jahre eine Zahlung von 100 € ergeben. Was den Anleger hierbei interessiert ist, zu wie viel Prozent sich die Anleihe nach Ablauf der zwei Jahre rentiert.[2]

- : heutiger Anleihekurs für zweijährige Anleihe

- : erwartete Rendite für zweijährige Anleihe

Periodenrendite einer Anleihe

Die Periodenrendite einer Anleihe wird mit Return bezeichnet. Der Return bezieht sich auf eine Periode der Länge T mit dazwischen liegendem Kupontermin.

- : dirty price morgen

- : dirty price heute

- : Kupon innerhalb der Periode

Hier wird von Transaktionskosten und Steuern abstrahiert.

Anwendung findet die Periodenrendite u. a. bei der Berechnung von kritischen Werten und Szenarioanalysen.

Dividendenrendite

Die Dividendenrendite (Dividenden-Kurs-Verhältnis) zeigt die Relation von ausgezahlter Dividende und dem Aktienkurs. Dadurch wird ein Vergleich verschiedener Anlageformen ermöglicht und der Anleger kann ableiten, wie hoch der Ertrag aus seinen Aktien ist.

Stetige und diskrete Rendite

- Diskrete Rendite (einfache Rendite, return): prozentualer Zuwachs von einem Zeitpunkt zum anderen

- : diskrete Rendite

- : Kurs

- : Anfangszeitpunkt

- : Endzeitpunkt

- Stetige Rendite (Differenz der logarithmierten Preise, Logarithmus-Rendite): natürlicher Logarithmus des Zuwachsverhältnisses[3]

- : stetige Rendite

Zeitgewichtete und kapitalgewichtete Rendite

- Die zeitgewichtete Rendite (geometrische Durchschnittsrendite) zeigt, wie sich ein früher angelegter Geldbetrag in ein späteres Anlageergebnis transformiert, unter der Annahme, dass während des Betrachtungshorizonts keine Einzahlungen oder Entnahmen getätigt werden, oder falls doch vorhanden, die Rendite um die Zahlungen bereinigt wird.[4]

- Die kapitalgewichtete Rendite (interner Zinssatz, Internal Rate of Return (IRR)) zeigt auch wie sich ein früher angelegter Geldbetrag in ein späteres Anlageergebnis transformiert, allerdings wird hier angenommen, dass Einzahlungen und Entnahmen bestehen, d. h., es erfolgt eine Gewichtung der erwirtschafteten Rendite mit dem jeweils eingesetzten Vermögen. Sie ist vom Zeitpunkt der Ein- bzw. Auszahlungen abhängig.

Beide Arten werden meistens als Durchschnittsrendite (d. h. annualisiert) und nicht als Gesamtrendite angegeben.

Versprochene, erwartete und erzielte Rendite

Die versprochene Rendite wird im Vorfeld nach bestimmten Konventionen berechnet (ex-ante). Die tatsächliche Rendite hingegen ist ein nachträgliches Konzept (ex-post), welches die tatsächlichen Wiederanlagemöglichkeiten berücksichtigt. Da versprochene Renditen sich oft nicht erreichen lassen, ist auch ex ante bereits zwischen versprochenen („geplanten“) und zu erwartenden Renditen (also dem Erwartungswert der Rendite) zu unterscheiden. So unterscheiden sich beispielsweise der vertraglich versprochene Fremdkapitalzinssatz von den Fremdkapitalkosten, also dererwartete Rendite der Fremdkapitalgeber, weil es zur Insolvenz kommen kann (siehe Insolvenzrisiko und Kapitalkosten). Unternehmerische Entscheidungen, z. B. bezüglich einer Investition, basieren auf erwarteten Renditen, deren Berechnung erwartungstreue Planwerte erfordert (also Erwartungswerte z. B. von zukünftigen Umsätzen und Kosten, d. h. Werte, die sich „im Mittel“ möglicher Zukunftsszenarien realisieren lassen). Die Berechnung von Erwartungswerten erfordert wiederum die Analyse von Chancen und Gefahren, die Planabweichungen auslösen können, also eine Risikoanalyse.

Renditebegriff bei Investitionen

Die Rendite einer Investition ist das Verhältnis des Gewinns der Investition zum ursprünglich investierten Betrag. Ein Beispiel für die Anwendung der Rendite ist die Verzinsung der Investition eines Unternehmens in neue Produktionsanlagen.

Rendite eines Portfolios

Zur näherungsweisen Berechnung der in einem Jahr erzielten Rendite eines Portfolios, wobei im Laufe des Jahres Ein- und Auszahlungen vorgenommen werden, dient die Zinsformel von Hardy.

Annualisierung

Um die Renditen unterschiedlicher Anlageformen mit unterschiedlich langen Anlagezeiträumen (bspw. pro Quartal) vergleichbar zu machen, werden sie in der Regel annualisiert, d. h. auf den Zeitraum eines Jahres bezogen.

Die Annualisierung erfolgt bei diskreten Renditen über das geometrische Mittel und nicht über das arithmetische Mittel. Das heißt, die jährliche Rendite ergibt sich als:

- , mit Anzahl der Jahre.

Um die Gesamtrendite aus den einzelnen Jahresrenditen zu berechnen, verwendet man:

- , mit der jeweiligen Jahresrendite im Jahr t

Rendite und Risiko

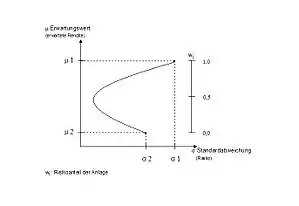

Bei Risikoaversion steigt mit zunehmendem Risiko die Anforderung an die erwartete Rendite. Die risikogerechte Anforderung an eine Rendite nennt man Kapitalkosten.

Auf den Finanzmärkten wird das Eingehen von Finanzrisiken allgemein durch die Rendite entlohnt. Entsprechend verlaufen Rendite und Risiko symmetrisch, so dass eine hohe Rendite eine hohe Ertragskraft, aber auch ein hohes Risiko repräsentiert und umgekehrt.[5] Wissenschaftlich ausgedrückt, korrelieren Rendite und Risiko positiv miteinander. Diesen Zusammenhang stellte erstmals die von Harry M. Markowitz im März 1952 aufgestellte Portfoliotheorie her. Dem Modell liegt das Bestreben zugrunde, mit einem gegebenen Risiko die maximale Rendite zu erzielen bzw. bei einer erwarteten Rendite das geringstmögliche Risiko einzugehen. Es hat die bisherige eindimensionale Betrachtung der Rendite als alleiniges Entscheidungskriterium bei einer Anlage- oder Investitionsentscheidung abgelöst und begründete die risikoadjustierten Renditen.[6] Die risikoadjustierte Rendite errechnet sich aus der Rendite und dem mit der Anlage verbundenen Risiko (unter etwaiger Berücksichtigung von Klumpenrisiko und Granularität bei Portfolios):

Hieraus kann abgeleitet werden, dass die risikoadjustierte Rendite umso geringer ist, je höher das anlagebedingte Risiko ausfällt und umgekehrt. Das wichtigste Anlageziel der Anleger ist die Erzielung einer hohen Rendite, das jedoch durch das Risiko eingeschränkt wird.[7] Das Attribut „hohes Risiko“ wird meist an der Rendite von Bundesanleihen orientiert, die – einhergehend mit der besten Bonitätsbewertung AAA durch die großen Ratingagenturen – als risikolos eingestuft werden (risikofreier Zinssatz). Alle darüber liegenden Renditen („Überrenditen“) bedeuten mithin – bei Annahme der Arbitragefreiheit der Märkte – auch ein höheres Risiko (siehe Credit Spread).

Renditeschwankungen

Zur Messung der Renditeschwankungen wird ein Risikomaß benötigt; oft z. B. die Standardabweichung. Als Punktschätzer für den Erwartungswert wird hierbei das arithmetische Mittel und die Standardabweichung die empirische Standardabweichung herangezogen.

- Mittlere Rendite :

- Standardabweichung: :

- : Rendite zum Zeitpunkt

- : Periodenanzahl

- Beispiel:

Jahr Kurs am Jahresbeginn Kurs am Jahresende Rendite 2002 65 Euro 70 Euro 7,7 % 2003 70 Euro 79 Euro 12,9 % 2004 79 Euro 85 Euro 7,6 % 2005 85 Euro 80 Euro −5,9 %

Es kann bei der Betrachtung des Risikos in systematisches und unsystematisches Risiko unterschieden werden. Diese Unterscheidung wird über das CAPM-Modell getroffen. Das systematische Risiko betrifft allgemein Kapitalanlagen, die den (konjunkturellen) Schwankungen des Marktes unterliegen (Marktrisiko). Die Investition kann perfekt geplant sein, und trotzdem besteht dieses Risiko. Das unsystematische Risiko entsteht für jeden Anleger unterschiedlich, da dieses Risiko nicht vom Marktverhalten abhängt. Hierbei muss jeder Investor versuchen, das Risiko so niedrig wie möglich zu halten.[8]

Entscheidend beim Vergleich mehrerer Anlagealternativen ist also das mit der jeweiligen Anlageform einhergehende Risiko. Um die Rendite unterschiedlich riskanter Anlagen miteinander vergleichbar zu machen, werden sie risikoadjustiert (risikoangepasst). Ein bekanntes, jedoch bezüglich der Aussagekraft auch umstrittenes Maß der Risikobereinigung ist der Sharpe-Quotient.

Siehe auch

Einzelnachweise

- Marc Engelbrecht, Asset Allocation im Private Banking, 2013, S. 289

- Olivier Blanchard/Gerhard Illing Makroökonomie, 4. Auflage, 2006

- Gregor Dorfleitner, Stetige vs. diskrete Rendite: Finanzmathematische Überlegungen zur richtigen Verwendung beider Begriffe in Theorie und Praxis, 2002, S. 216–241

- WWZ: Home

- Markus König, Anlegerschutz im Investmentrecht, 1998, S. 34

- Hanspeter Gondring/Edgar Zoller/Josef Dinauer (Hrsg.), Real Estate Investment Banking, 2003, S. 27

- Joachim Coche/Olaf Stotz, Asset Allocation: Vermögens- und Finanzanlagen professionell steuern, 2002, S. 31

- Lutz Kruschwitz: Finanzierung und Investition. 2. Auflage. Oldenbourg Wissenschaftsverlag, 1999, ISBN 3-486-24884-7.

Literatur

- Peter Albrecht, Sören Jensen: „Finanzmathematik für Wirtschaftswissenschaftler“, 2. Auflage, 2011

- Oliver Blanchard, Gerhard Illing: Makroökonomie. 4. Auflage, 2006

- Gregor Dorfleitner: Stetige versus diskrete Rendite – Überlegungen zur richtigen Verwendung beider Begriffe in Theorie und Praxis, Kredit und Kapital, 35. Jg., Heft 2, 2002, S. 216–241.

- Thomas Hesse: Periodischer Unternehmenserfolg zwischen Realisations- und Antizipationsprinzip. 1996

- Lutz Kruschwitz: Finanzierung und Investition. 2. Auflage, 1999

- Jyrki Veranen, Herbert Hensle: Wertorientierung und Rendite. 2000