Islands Finanzkrise 2008–2011

Islands Finanzkrise in den Jahren 2008–2011 ist eine große wirtschaftliche und politische Krise in dem nordeuropäischen Land, die mit dem Zusammenbruch aller drei großen Geschäftsbanken verbunden war, nachdem diese Schwierigkeiten bei der Refinanzierung ihrer kurzfristigen Schulden bekamen und Kontoinhaber in den Niederlanden und dem Vereinigten Königreich ihr Geld abgezogen hatten. Im Verhältnis zur Größe seiner Wirtschaft ist Islands Banken-Zusammenbruch der größte von allen Ländern in der Wirtschaftsgeschichte.

Überblick

Am 15. September 2008 meldete die US-Investmentbank Lehman Brothers Insolvenz an; dies fand weltweit Beachtung. Ende September 2008 wurde die Verstaatlichung der drittgrößten Bank Islands, der Glitnir Bank, angekündigt. In der darauf folgenden Woche, am 7. Oktober 2008, ernannte die Finanzaufsichtsbehörde FME die zukünftigen Verwalter der Landsbanki und der Glitnir. Zwei Tage später übernahm dieselbe Organisation die Kontrolle über Islands größtes Kreditinstitut, der Kaupthing Bank. Über die Notwendigkeit der Soforthilfe sagte Ministerpräsident Geir Haarde am 6. Oktober: Es bestehe „eine sehr reale Gefahr ..., dass die isländische Wirtschaft im schlimmsten Fall im Sog der Banken mit hinunter gerissen wird, dessen mögliches Ergebnis der Staatsbankrott gewesen wäre.“ [Übersetzung durch die Autoren] Er erklärte auch, dass Regierungsmaßnahmen dafür gesorgt hätten, dass der isländische Staat nicht in Konkurs gehe.

Am Ende des zweiten Quartals 2008 lag Islands Auslandsverschuldung bei 9553 Milliarden isländische Kronen (etwa 50 Milliarden Euro); mehr als 80 % davon entstand im Bankensektor. Dies war ein Vielfaches von Islands Bruttoinlandsprodukt 2007 von 1293 Milliarden Kronen (8,5 Milliarden Euro). Das Vermögen der drei Banken, die der Kontrolle des FME unterstanden, betrug 14437 Milliarden Kronen (etwa 95 Milliarden Euro) am Ende des zweiten Quartals 2008 – eine Summe, die mehr als dem Elffachen des isländischen BIP entsprach. Somit sah sich die isländische Zentralbank gezwungen, zum Kreditgeber letzter Instanz zu werden, wenn diese in finanzielle Schwierigkeiten gerieten, und begann, Vermögenswerte abzuschreiben. Teil der am 6. Oktober eilig verabschiedeten Notstandsgesetze war eine umfassende Restrukturierung der unter staatlicher Verwaltung stehenden Banken. Dabei flossen die inländischen Vermögenswerte in neu geschaffene inländische und öffentliche Banken ein, während die ausländischen Reste der Banken als Konkursmasse zur Liquidation freigegeben wurden. Dieser Schritt wirkte wie eine schützende Hand für die isländische Wirtschaft, da es bedeutete, dass die Bürger der Insel keine Verluste aus der systemischen Bankenpleite hinnehmen mussten. Gleichwohl hatte die Finanzkrise schwerwiegende negative Auswirkungen auf die isländische Wirtschaft. Die nationale Währung (Krone) musste einen erheblichen Wertverlust hinnehmen, Devisentransaktionen waren für Wochen praktisch blockiert, und die Marktkapitalisierung der isländischen Börse fiel um mehr als 90 %. Als Folge der Krise erlebte Island eine schwere Rezession; sein Bruttoinlandsprodukt (BIP) sank in den ersten sechs Monaten des Jahres 2010 real um 5,5 %. Da die ausländischen Geschäftsbereiche der drei isländischen Banken Konkurs anmeldeten, wurden im Ausland die Bankkonten von mehr als einer halben Million Einleger (weit mehr als die gesamte Bevölkerung Islands) eingefroren. Es kam daraufhin zu einem diplomatischen Streit (Icesave-Streit genannt) über die Rückzahlung der Einlagensicherung zwischen Island auf der einen Seite und Großbritannien bzw. den Niederlanden auf der anderen.

Die wichtigsten Gegenmaßnahmen zur Bekämpfung der Krise waren:

- Durchsetzung strenger Kapitalverkehrskontrollen (inklusive einer vorübergehenden Aussetzung aller offiziellen Währungsgeschäfte) am 6. Oktober 2008 – zum Schutz der isländischen Krone

- Verabschiedung eines 5,1 Milliarden Dollar großen nationalen Rettungspakets (davon kamen 2,1 Milliarden Dollar vom IWF und die restlichen 3,0 Milliarden Dollar von einer Gruppe nordischer Länder) zur Finanzierung der Haushaltsdefizite und der Schaffung inländischer Banken am 17. November 2008

- Durchsetzung von Sparmaßnahmen als Teil der benötigten Haushaltskonsolidierung

- Verabschiedung eines „Darlehens zur Rückzahlung der Mindesteinlagensicherung“ (1,2 Milliarden Euro aus Deutschland, während die 4,0 Milliarden Euro des angebotenen Icesave-Darlehens aus Großbritannien und den Niederlanden nie angenommen wurden) zur Finanzierung der Rückzahlung der Mindesteinlage an ausländische Kontoinhaber, die ihre Ersparnisse durch die Insolvenz der isländischen Banken verloren hatten.

Unterstützungsaktionen für den isländischen Staat endeten offiziell am 31. August 2011, ohne durch neue zusätzliche Darlehen oder „Precautionary Conditioned Credit Lines“ (PCCL) erweitert zu werden. Wie vom IWF geplant, gelang es Island, vollständigen Zugang zu den Finanzmärkten zurückzugewinnen, um seine künftige Finanzierung zu decken. In der ersten Hälfte des Jahres 2012 begann Island Teile der Schulden, die durch das Rettungspaket entstanden sind, zurückzuzahlen. Noch im Januar 2013 sind die erzwungenen Kapitalverkehrskontrollen jedoch notwendig, um die Währung zu schützen, obwohl es vom IWF zur Förderung von ausländischen Investitionen empfohlen wird. Solange die Zahlungsbilanz nicht völlig stabil ist und es der Zentralbank nicht gelungen ist, erhebliche ausländische Kapitalrücklagen aufzubauen (oder die überschüssige Geldmenge des ISK aus der Zirkulation zu ziehen). Auch die Mindesteinlagensicherung der Einleger wurde durch die Liquidation von Vermögenswerten der drei bankrotten Banken zurückgezahlt; das war möglich, weil das isländische Recht der Rückzahlung dieser Garantien Priorität einräumt, bevor die verbleibenden vorrangigen Forderungen und allgemeine Ansprüche von Gläubigern behandelt werden.

Ein neuer Abschnitt mit positivem BIP-Wachstum begann im Jahr 2011 und verstärkte den rückläufigen Trend der Arbeitslosenquote. Nachdem das Haushaltsdefizit 2009 und 2010 bis auf 10 % des BIP anwuchs, wurde es 2012 auf ein akzeptables Niveau von 3,4 % des BIP gebracht; dies schuf die Grundlage, um das Schulden-zu-BIP-Verhältnis von 101 % (2011) auf 97 % (2012) zurückzuführen. Die Senkung der relativ hohen HICP-Inflationsrate (6,0 % im Jahr 2012) und des Abwertungsdrucks der einheimischen Währung gelten als wichtige Herausforderung für das Jahr 2013. Die isländische Finanzkrise wurde mit dem Auslaufen der internationalen Rettungsaktion am 31. August 2011 offiziell als beendet erklärt. Erst müssten allerdings die Kapitalverkehrskontrollen aufgehoben werden, bevor man von einer vollständigen Überwindung der isländischen Finanzkrise sprechen kann.

Ursache

Im Jahr 2001 wurden die Banken in Island dereguliert.[1] Damit wurden die Voraussetzungen für die Banken geschaffen, Schulden aufzuhäufen, um ausländische Unternehmen aufzukaufen.[1] Die Krise begann, als die Banken im Rahmen der Finanzkrise 2008 ihre Schulden nicht mehr refinanzieren konnten. Es wird geschätzt, dass die drei großen Banken Auslandsschulden von über 50 Milliarden €,[2] oder über 160.000 € pro isländischem Einwohner, auf sich geladen haben. (Zum Vergleich: das isländische Bruttoinlandsprodukt lag bei 8,5 Mrd. €).[3][4] Bereits im März 2008 waren die Kosten für die private Einlagensicherung für Einlagen bei der Landsbanki und der Kaupthing bereits weit höher (6–8½ % der hinterlegten Summe) als bei anderen europäischen Banken.[5] Die Króna, welche vom The Economist im Frühjahr 2007 als die überbewerteste Währung der Welt (bezogen auf den Big Mac Index) bezeichnet wurde,[6] hat weiter unter den Auswirkungen des Carry Trading gelitten.[7]

Von einem kleinen heimischen Markt ausgehend, haben die isländischen Banken ihre Expansion mit Krediten auf dem Interbanken-Markt und später durch Einlagen außerhalb Islands (die auch eine Form der Auslandsverschuldung darstellen) finanziert. Die Haushalte überschuldeten sich ebenfalls, das entspricht 213 % des verfügbaren Einkommens, was zur Inflation führte.[8] Diese Inflation wurde durch die Praxis der IZB verschärft, Kredite an Banken auf der Grundlage neu ausgegebener, ungedeckter Anleihen zu vergeben[9]; letztlich handelte es sich um Gelddrucken auf Abruf.

In Reaktion auf den Anstieg der Preise – 14 % in den zwölf Monaten bis September 2008,[10] bei einer Zielmarke von 2,5 % – hielt die Zentralbank von Island die Zinsen hoch (15,5 %).[11] Solch hohe Zinsen, verglichen mit 5,5 % im Vereinigten Königreich oder 4 % in der Eurozone zum Beispiel, ermutigten ausländische Investoren, ihre Einlagen in isländischen Kronen zu halten, was zu einer monetären Inflation führte. Die isländische Geldmenge (M3) wuchs um 56,5 % in den zwölf Monaten bis September 2008, verglichen mit 5,0 % BIP-Wachstum.[12] Hier hatte sich tatsächlich eine wirtschaftliche Blase entwickelt, in der Investoren den wahren Wert der Krone überschätzten.

Wie für viele Banken weltweit wurde es auch für isländische Banken zunehmend schwierig oder unmöglich, ihre Kredite auf dem Interbankenmarkt, zu verlängern; ihre Gläubiger beharrten auf Rückzahlung, während keine anderen Banken bereit waren, neue Kredite zu vergeben. In einer solchen Situation würde eine Bank normalerweise die Zentralbank als Kreditgeber letzter Instanz um einen Kredit fragen. Allerdings waren die Banken in Island so viel größer als die Volkswirtschaft, so dass die Zentralbank von Island und die isländischen Regierung nicht die Rückzahlung der Bankenschulden garantieren konnten. Dies führte zum Zusammenbruch der Banken.[13] Die offiziellen Reserven der Zentralbank von Island lagen bei 374,8 Milliarden Krónur Ende September 2008,[14] verglichen mit 350,3 Milliarden Krónur der kurzfristigen Auslandsschulden des isländischen Bankensektors,[2] und mindestens 6,5 Milliarden £ (1250 Milliarden Krónur) Einlagen von Privatkunden in Großbritannien.[15]

Die Situation wurde durch die Tatsache, dass Icesave eher als ein Zweig der Landsbanki denn als rechtlich selbständiges Konzernunternehmen operierte, verschlimmert. Als solches war es von der IZB wegen Notkrediten für Liquidität völlig abhängig und konnte nicht die Bank of England um Hilfe bitten. Die britische Financial Services Authority (FSA) war sich des Risikos bewusst und erwog in den Wochen vor der Krise, Sondervorschriften für Liquiditätsbedarf bei isländischen Banken im Einlagengeschäft zu erlassen.[16] Jedoch hätte der Plan, der nie umgesetzt wurde, die isländischen Banken gezwungen, die Zinsen zu senken oder keine weiteren Einlagen anzunehmen und vielleicht sogar einen Bankansturm ausgelöst, zu dessen Verhinderung die Maßnahme gedacht war. Die Behörden von Guernsey planten ebenfalls Beschränkungen für ausländische Banken, die als Zweigstellen operierten, und für Geldtransfers zwischen Tochtergesellschaften auf Guernsey und den Muttergesellschaften („parental upstreaming“) einzuführen.[17] Die Landsbanki arbeitete auf Guernsey als ein rechtlich selbständiges Konzernunternehmen.

Die Existenz eines Bank Run auf Landsbanki-Konten in Großbritannien in der Zeit bis zum 7. Oktober scheint durch eine Erklärung der Bank am 10. Oktober als sicher; die Landsbanki erklärte während dieser Zeit den Transfer beträchtliche Mittel für ihre Niederlassung in Großbritannien, um ihre Icesave-Verpflichtungen zu erfüllen.[18] Der Transfer von Mitteln aus der Landsbanki in Guernsey an die Heritable Bank,[19] einem britischen Tochterunternehmen von Landsbanki, unterstützt diese Hypothese. Eine Übertragung „erheblicher Mittel“ aus Island nach Großbritannien hätte den Wert der Krone deutlich nach unten gedrückt, noch bevor Spekulationen Wirkung entfaltet hätten.

Verlauf und Maßnahmen

Aufgrund des beschränkten heimischen Marktes hatten die isländischen Banken ihre Expansion mit Krediten auf dem Markt für Interbankenkredite finanziert und zusätzlich durch die Konten von Auslandskunden, die mit hohen Guthabenzinsen gelockt wurden.[20] Islands Haushalte nahmen Schulden im Durchschnitt von 213 % des verfügbaren Jahreseinkommens auf. Im Vergleich dazu liegt die Verschuldung bei Briten und US-Amerikanern bei 169 % bzw. 140 %. Die damit verbundene Zunahme im Geldumlauf führte zur Inflation.[21]

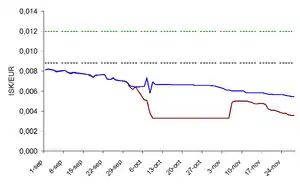

Von Januar bis September 2008 verlor die isländische Krone mehr als 35 % ihres Wertes gegenüber dem Euro.

Am 26. September 2008 wurden interne Dokumente der Kaupthing Bank, der damals größten Bank in Island, der Enthüllungsplattform Wikileaks zugespielt.[22] Das vertrauliche Dokument enthält auf 210 Seiten eine Darstellung von Krediten in der Größenordnung zwischen 45 Millionen und 1,25 Milliarden Euro. Demnach hatte die Bank mehrere Milliarden Euro an ihre Großaktionäre ausgeliehen, darunter insgesamt 1,43 Milliarden Euro an Exista und Tochtergesellschaften, die 23 % der Bankaktien besaßen.[23]

Nachdem Glitnir, die drittgrößte Bank Islands, im Zuge der Finanzkrise ab 2007 in Zahlungsschwierigkeiten gekommen war, übernahm Ende September 2008 die isländische Zentralbank, stellvertretend für den isländischen Staat, 75 Prozent der Anteile für umgerechnet 600 Millionen EUR.[24]

Am 7. Oktober 2008 wurde Landsbanki, die zweitgrößte Bank Islands, im Zuge von Maßnahmen zur Abwendung eines Staatsbankrotts von der Isländischen Finanzaufsicht übernommen.[25] Am 9. Oktober 2008 wurde die Kaupthing Bank auf der Grundlage des kurz zuvor erlassenen Notstandsgesetzes unter staatliche Kontrolle gestellt[26] und es erfolgten keine Auszahlungen mehr an ihre Kunden sowie die Niederlassungen im Ausland.

Aufgrund des eklatanten Missmanagements in den Führungsetagen der isländischen Großbanken wurde den Managements der vier isländischen Banken (Kaupthing Bank, Landsbanki, Glitnir und Isländische Zentralbank) der Ig-Nobelpreis für Wirtschaft des Jahres 2009 „für ihre Demonstration zugesprochen, dass kleine Geldinstitute sehr schnell in große Geldinstitute umgewandelt werden können, dass dieser Vorgang reversibel ist und ähnliches auch für komplette Volkswirtschaften gilt“.[27]

| 2007 | 2008 | |

|---|---|---|

| Sept. | 204,4 (316,3) |

325,0 (323,5) |

| Okt. | 274,6 (370,7) |

310,8 (239,0) |

| Nov. | 346,4 (373,3) |

250,6 (236,7) |

| ohne Schiffe und Flugzeuge. Daten des Statistischen Amtes und der Zentralbank: Umrechnung anhand der monatlichen Durchschnittswechselkurse. Zum Vergleich beliefen sich die monatlichen Durchschnitts-Exporte (-Importe) von Dienstleistungen auf €139,3M (€185,4M) im 2.Q/2007; €125,6M (€151,9M) im 2. Q/2008. | ||

Außerhalb von Island waren für mehr als eine halbe Million Sparer – also weit mehr als die gesamte Bevölkerung von Island – die Konten isländischer Banken eingefroren, während sich ein diplomatischer Streit über die Einlagensicherung entwickelte. Der britische Schatzkanzler Alistair Darling kündigte Maßnahmen an, um das Vermögen der Landsbanki in Großbritannien (dort als Icesave tätig) einzufrieren. Die Landsbanki Freezing Order 2008 wurde am 8. Oktober 2008 um 10 Uhr beschlossen und trat 10 Minuten später in Kraft. Damit wurden der Verkauf oder die Bewegung von Landsbanki-Vermögenswerten innerhalb des Vereinigten Königreichs verhindert, auch wenn sie von der Zentralbank von Island oder der Regierung Islands angeordnet würden.[28] Außerdem kündigte der britische Premierminister Gordon Brown an, dass die britische Regierung rechtliche Schritte gegen Island wegen der Entschädigung für die schätzungsweise 300.000 britischen Sparer unternehmen werde. Betroffen waren auch britische Städte und Gemeinden, die Konten bei isländischen Banken besaßen.[29]

Währung

Die Isländische Krone (Krónur) verlor gegenüber dem Euro von Januar bis September 2008 mehr als 35 % an Wert.[30] Die Inflation der Verbraucherpreise lag bei 14 %,[10] und Islands Zinsniveau ist auf 15,5 % angehoben worden, um die Inflation in den Griff zu bekommen.[11]

In der Nacht vom Mittwoch, 8. Oktober 2008 gab die Isländische Zentralbank (IZB) ihren Versuch auf, die isländische Krone bei 131 Krónur an den Euro zu binden, nachdem dieser Wechselkurs am 6. Oktober eingesetzt wurde.[31] Bis zum 9. Oktober wurde die Isländische Krone mit 340 zu einem Euro gehandelt. Dann kollabierte der Handel mit der Währung aufgrund der Verstaatlichung der letzten großen isländischen Bank, was letztlich den Ausfall aller Clearingstellen für den Handel mit der Krone bedeutete.[32] Am nächsten Tag führte die Zentralbank Beschränkungen für den Erwerb von Devisen (Kapitalverkehrskontrollen) in Island ein.[33] Vom 9. Oktober bis 5. November, gab die Europäische Zentralbank einen Referenzkurs von 305 Krónur für einen Euro an.[34]

Die Zentralbank installierte am 15. Oktober ein temporäres System mit täglichen Währungsauktionen, um den internationalen Handel zu erleichtern. Der Wert der Krone wird in diesen Auktionen durch Angebot und Nachfrage ermittelt.[35] Die erste Auktion verkaufte € 25 Mio. mit einer Rate von 150 Krónur auf einen Euro.[36] Der kommerzielle Handel mit der Krone außerhalb Islands wurde am 28. Oktober bei einem Wechselkurs von 240 Krónur für einen Euro wieder aufgenommen, nachdem die isländische Zinsrate auf 18 % angehoben wurde.[37] Die Devisenreserven der Zentralbank von Island sanken im Oktober 2008 um 289 Mio. US $.[38]

Im November lag der reale Wechselkurs (d. h. abzüglich der Inflation) der isländischen Krone laut IZB etwa ein Drittel niedriger als der durchschnittliche Kurs von 1980 bis 2008 und 20 % niedriger als die historischen Tiefständen dieses Zeitraums.[39] Der externe Wechselkurs war laut Europäischer Zentralbank noch niedriger.[34] Am letzten Handelstag des Monats, dem 28. November, lag der Kurs laut IZB bei 182,5 Krónur für einen Euro[30] und laut Europäische Zentralbank bei 280 Krónur für einen Euro.[34]

Am 28. November einigte sich die IZB mit dem Handelsminister auf eine Reihe neuer Währungsregulationen,[40] welche die von der IZB am Anfang der Krise auferlegten Beschränkungen ersetzten.[41] Kapitalbewegungen von und nach Island ohne Genehmigung von der Zentralbank wurden verboten.[42] Es wird geschätzt, dass ausländische Investoren für rund € 2,9 Mrd. Krónur Wertpapiere hielten, die im Volksmund „Gletscher Bonds“ genannt wurden.[43]

Die Regeln beim Devisenhandel verpflichten isländische Bürger Fremdwährungsbeträge nur bei isländischen Banken anzulegen.[42] Es gibt vereinzelte Hinweise darauf, dass einige isländische Exporteure auf einem informellen Offshore Devisenmarkt,[44] außerhalb der Kontrolle der Regulierungsbehörde mit Pfund, Euro für Krónur handelten und dadurch den entsprechenden Onshore-Markt trockenlegten. Deshalb musste im November 2008 die IZB selber im Werte von 124 Mio. € Währungsreserven zum Ausgleich verkaufen,[36] (zum Vergleich: der geschätzte Handelsüberschuss liegt bei 13,9 Mio. €[45])

Die letzte Währungsauktion fand am 3. Dezember statt. Der inländische Interbanken-Devisenmarkt eröffnete am folgenden Tag mit drei Marktpflegern – allesamt staatlich.[46] An den ersten beiden Tagen des heimischen Handels stieg die Krone auf 153,3 gegenüber dem Euro,[47] um 22 % im Vergleich zur letzten Währungsauktion.

Im Januar 2009 war der Wechselkurs der isländischen Krone zum Euro stabiler, verglichen mit der Situation im Oktober 2008; die niedrigste Rate lag am 1., 3. und 4. Januar 2009 bei 177,5 Krónur pro Euro und die höchste bei 146,8 am 30. Januar 2009.[48][49] In der Zwischenzeit jedoch kletterte Islands 12-Monats-Inflationsrate im Januar 2009 auf ein Rekordhoch von 18,6 %.[50]

Die massive Währungsabwertung hat Exporte verbilligt und Importe verteuert. Der starke Anstieg der Exporte hat dazu beigetragen, die wirtschaftliche Krise etwas zu dämpfen.[51]

Banken

Im September 2008 wurden interne Dokumente der Kaupthing Bank, dem größten Kreditinstitut Islands, WikiLeaks zugespielt.[52] Am 29. September 2008 wurde ein Plan zur Verstaatlichung der Glitnir Bank angekündigt. Demnach sollte die isländische Regierung eine 75-%-Beteiligung für 600 Mio. €. erwerben.[53][54] Die Regierung erklärte, dass diese Übernahme nicht von langer Dauer sein und die Bank ihren Aktivitäten wie bisher nachgehen sollte. Ohne diese Intervention wäre jedoch nach Angaben der Regierung die Bank innerhalb von ein paar Wochen bankrottgegangen.[55] Später stellte sich heraus, dass die Glitnir 750 Millionen US $ Schulden hatte, die am 15. Oktober fällig waren.[56] Allerdings wurde die Verstaatlichung der Glitnir nie umgesetzt, da es zu einer Zwangsverwaltung durch die FME kam, noch bevor der ursprüngliche Plan der isländischen Regierung, der Kauf einer 75-%-Beteiligung, von den Aktionären genehmigt worden war.

Die Verstaatlichung von Glitnir wurde just zu dem Zeitpunkt angekündigt, als die Regierung des Vereinigten Königreichs gezwungen war, Bradford & Bingley zu verstaatlichen und sein Retail-Geschäft und Filialnetz an die Grupo Santander zu verkaufen. Über das Wochenende des 4. und 5. Oktobers berichteten britische Zeitungen in vielen Artikeln detailliert über die Verstaatlichung der Glitnir Bank und Fremdfinanzierung der anderen Banken Islands.[57] Der einflussreiche BBC Business Redakteur Robert Peston veröffentlichte eine Stellungnahme, die besagte, dass Schuld-Versicherung der Kaupthing eine Prämie von 625.000 £ benötige, um die Rückzahlung von 1.000.000 £ zu garantieren.[58] Im britischen Blatt The Observer war am 5. Oktober 2008 zu lesen, dass Island dem Kollaps nahe stehe, Inflation und Zins nach oben rase und die Isländische Krone im freien Fall sei.[59] Diese Artikel alarmierte Investoren, die begannen, über Icesave (der Markenname der Landsbanki in Großbritannien und den Niederlanden) in Online-Foren zu diskutieren. Viele versuchten ihre Ersparnisse aus der Internet-Bank abzuziehen.[60] Zugriffsprobleme auf die Website deuteten auf einen Bankrun hin.

Am 6. Oktober wurden eine Reihe privater Interbanken-Krediterahmen für isländische Banken gesperrt.[61] In einer Rede an die Nation kündigte Ministerpräsident Geir Haarde ein Paket neuer regulatorischer Maßnahmen an, die im Althing, dem isländischen Parlament, sofort und in Zusammenarbeit mit der Opposition eingebracht werden sollten.[61] Dazu gehörten die Macht des FME, die Kontrolle über isländische Banken zu übernehmen, ohne sie zu verstaatlichen, und eine bevorzugte Behandlung der Einleger im Falle einer Liquidation.[62] In einer gesonderten Maßnahme wurden Einlagen von Privatkunden in den isländischen Niederlassungen der isländischen Banken in voller Höhe garantiert.[63] Diese Sofortmaßnahmen wurden weniger als 24 Stunden zuvor von der isländischen Regierung als unnötig erachtet.[61]

An diesem Abend ging die Tochtergesellschaft der Landsbanki auf Guernsey in eine freiwillige Insolvenzverwaltung mit Zustimmung der Guernsey Financial Services Commission.[64] Die Verwalter sagten später, dass “The main reason for the Bank’s difficulties has been the placing of funds with its UK fellow subsidiary, Heritable Bank.”[19] Der Ministerpräsident von Guernsey erklärte, die Direktoren der Landsbanki in Guernsey haben geeignete Maßnahmen ergriffen, indem sie die Bank einer Insolvenzverwaltung unterstellten.[65]

Am 7. Oktober ordnete der FME das Gleiche für die Muttergesellschaft in Island an.[66][67] In einer Pressemitteilung des FME hieß es, dass alle inländischen Niederlassungen der Landsbanki sowie Call-Center, Geldautomaten und Internet-Aktivitäten für den gewöhnlichen Geschäftsbetrieb geöffnet bleiben und dass alle „inländischen Einlagen“ in vollem Umfang gesichert sind.[68] Die britische Regierung nutzte den „Banking (Special Provisions) Act 2008“[69] zunächst, um Einlagen der Privatkunden von der Heritable Bank in eine Treasury Holding zu übertragen,[70] dann, um diese Einlagen an die niederländische Bank ING Direct für £ 1.000.000 zu verkaufen.[71] Am selben Tag übernahm der FME auch bei der Glitnir Bank die Kontrolle.[72][73]

Am Nachmittag gab es ein Telefongespräch zwischen dem isländischen Finanzminister Árni Mathiesen und dem Schatzkanzler Großbritanniens Alistair Darling.[74] An diesem Abend stellte der damalige Zentralbankchef Islands, Davíð Oddsson, im öffentlichen Rundfunk RÚV klar, “we [the Icelandic State] do not intend to pay the debts of the banks that have been a little heedless”. Er verglich die Maßnahmen der Regierung, mit der Intervention der US-Regierung bei der Washington Mutual, und deutete an, dass ausländische Gläubiger „leider nur mit 5–10–15 % ihrer Forderungen“ berücksichtigt würden.

Darling kündigte an, dass er Schritte unternehmen werde, um das Vermögen der Landsbanki in Großbritannien einzufrieren.[75] Die „Landsbanki Freezing Order 2008“ wurde am 8. Oktober 2008 um 10 Uhr verabschiedet und trat zehn Minuten später in Kraft. Damit fror das britische Finanzministerium das Vermögen der Landsbanki in Großbritannien ein, um den Verkauf oder die Bewegung des Landsbanki Vermögens im UK zu verhindern, auch wenn sie von der IZB oder der isländischen Regierung gehörten.[76] Diese Verordnung nutzte Bestimmungen in den Abschnitten 4 und 14 und Anhang 3 des „Anti-Terrorism, Crime and Security Act 2001“,[77] und wurde verabschiedet, weil das Finanzministerium fürchtete, das isländische Vorgehen würde sich zuungunsten Englands auswirken.[78]

Der britische Premierminister Gordon Brown kündigte an, rechtliche Schritte gegen Island wegen der Entschädigung von schätzungsweise 300.000 britischen Sparern einzuleiten.[79] Geir Haarde bekundete bei einer Pressekonferenz am darauffolgenden Tag seine Empörung, dass die britische Regierung Bestimmungen des Anti-Terror-Gesetze auf Island anwende, was er als „unfreundlichen Akt“ bezeichnete.[80] Der Schatzkanzler sagte auch, dass die britische Regierung die gesamte Rechnung der britischen Privatanleger[75], die geschätzt bei 4 Milliarden £ läge, bezahlen würde.[81][82] Es wird berichtet, dass mehr als 4 Mrd. £ isländischer Vermögenswerte in Großbritannien von der britischen Regierung eingefroren wurden.[83] Die britische Financial Services Authority (FSA) bestimmte auch, dass Kaupthing Singer & Friedlander, die britische Tochtergesellschaft der Kaupthing Bank, wegen seiner überfälligen Verbindlichkeiten[75] Kaupthing Edge, ihre Internet-Bank, an ING Direct[84] verkauft und übergab Kaupthing Singer & Friedlander der Insolvenzverwaltung.[75] Für über 2,5 Milliarden £ wurden Einlagen von 160.000 Kunden an die ING Direct verkauft.[85] Das Ausmaß des Run auf die Kaupthing Edge Einlagen war so groß, dass viele Geschäfte bis zum 17. Oktober nicht abgeschlossen worden sind.[86] Obwohl Geir Haarde das Vorgehen der britischen Regierung in Bezug auf Kaupthing Singer & Friedlander als „Machtmissbrauch“[87] und „beispiellos“,[88] bezeichnete, war es die dritte derartige Maßnahmen im Rahmen des „Banking (Special Provisions) Act 2008“ in weniger als zehn Tagen nach Interventionen bei Bradford & Bingley und der Heritable Bank.

Am selben Tag hat die Sveriges Riksbank, die schwedische Zentralbank, eine Kreditlinie in Höhe von 5 Mrd. Schwedischen Kronen (520 Mio. €) der Kaupthing Bank Sverige AB, die schwedische Tochter von Kaupthing, zur Verfügung gestellt. Das Darlehen war gedacht, „Einleger und andere Gläubiger“ auszuzahlen.[89]

Am 9. Oktober wurde Kaupthing durch die FME nach dem Rücktritt des gesamten Aufsichtsrats unter Zwangsverwaltung gestellt.[90] Die Bank erklärte, dass sie in technischem Verzug bei den Darlehensverträge wegen der Übergabe seiner britischen Tochtergesellschaft war.[91] Kaupthings Tochtergesellschaft in Luxemburg forderte und erhielt, eine Aussetzung der Zahlungen (ähnlich der Chapter 11) beim Luxemburger Amtsgericht.[92] Die Eidgenössische Bankenkommission untersagte Kaupthings Genfer Büro, das ein Zweig der Tochtergesellschaft in Luxemburg war, Zahlungen von mehr als 5000 Schweizer Franken durchzuführen.[93] Die Direktoren der Kaupthing-Tochter auf der Isle of Man beschlossen nach Rücksprache mit den Manx Behörden die Liquidation der Gesellschaft.[94] Die finnische Finanzaufsichtsbehörde, Rahoitustarkastus, erklärte bereits am 6. die Kontrolle des Helsinki-Zweiges der Kaupthing übernommen zu haben, um Geldtransfers nach Island zu verhindern.[95]

Am selben Tag kündigte das britische Finanzministerium an, im Rahmen der „Landsbanki Freezing Order 2008“, der Londoner Filiale der Landsbanki eine Lizenz auszustellen, damit einige Geschäfte weitergeführt werden können.[96] Eine zweite Lizenz wurde am 13. Oktober ausgestellt,[97] als die Bank of England ein gesichertes Darlehen von 100.000.000 £ bereitgestellte, um der Landsbanki die „Maximierung der Rückzahlungen an die britischen Gläubiger“ zu ermöglichen.[98]

Am 12. Oktober hat die norwegische Regierung die Kontrolle über Kaupthings norwegische Aktivitäten übernommen. Dazu gehörten auch alle Vermögenswerte und Schulden der Bank in Norwegen.[99]

Am 21. Oktober forderte die Zentralbank von Island die verbliebenen unabhängigen Finanzinstituten ihre Kredite mit neuen Sicherheiten zu unterlegen. Dadurch sollten die Anteile an Glitnir, Landsbanki und Kaupthing ersetzt werden, die bis dahin als Sicherheiten fungierten und nun wesentlich weniger wert, wenn nicht wertlos, waren.[100] Der Wert der Sicherheiten wurde auf 300 Mrd. Kronen (2 Mrd. €) geschätzt.[100] Eine der Banken, Sparisjóðabanki (SPB, auch als Icebank bekannt), erklärte am nächsten Tag, dass es keine neuen Sicherheiten für seine 68 Mrd. Kronen (451 Mio. €) Darlehen kaufen könne, und daher die Regierung um Hilfe bitten müsse. Für dieses Problem gäbe es keine andere Lösung, so CEO Agnar Hansson.[101]

Am 24. Oktober stellte sich heraus, dass ein norwegisches Exportkredit Unternehmen (Eksportfinans ASA) eine Beschwerde bei der norwegischen Polizei wegen angeblicher Veruntreuung von 415 Millionen Norwegische Kronen r (47 Mio. €) durch die Glitnir seit 2006 eingereicht hatte. Die isländische Bank hatte im Auftrag von Eksportfinans gehandelt und deren Darlehen an mehrere Unternehmen verwaltet: Eksportfinans behauptete, dass bei vorterminlicher Kreditrückzahlung Glitnir das Geld behalten und lediglich weiterhin die regelmäßigen Zahlungen an Eksportfinans überwiesen habe, was einer illegalen Kreditnahme gleichkommt.[102]

Börse

Der Handel in Aktien von sechs Finanzunternehmen an der OMX Nordic Exchange-Island wurde am 6. Oktober im Auftrag des FME ausgesetzt.[103] Am Donnerstag, den 9. Oktober, wurde der gesamte Handel an der Börse für zwei Tage von der Regierung gestoppt „in einem Versuch, weiterer Verbreitung von Panik an den Finanzmärkten des ganzen Landes zu verhindern.“ Diese Entscheidung sei wegen „ungewöhnlichen Marktbedingungen“ getroffen worden.[104] Die Aktienkursen seien seit Anfang des Monats um 30 % gefallen. Die Schließung wurde auch am Montag, den 13. Oktober, aufgrund der anhaltenden „ungewöhnlichen Marktbedingungen“ beibehalten.[106]

Die Börse öffnete am Folgetag, dem 14. Oktober, den Handel mit dem Hauptindex, dem OMX Iceland 15, bei 678,4 Zählern, was einem Einbruch von rund 77 % entspricht, verglichen mit 3004,6 Punkten vor der letzten Schließung. Dies spiegelt die Tatsache wider, dass der Wert der drei großen Banken, die 73,2 % des Wertes der OMX Iceland 15 bildeten,[107] auf Null gesetzt wurde.[108] Die Werte der anderen Aktien variierte zwischen +8 % und −15 %.[109] Der Handel mit Aktien von Exista, Spron und Straumur-Burdaras (13,66 % der OMX Iceland 15) blieb weiterhin aufgehoben. Nach einer Woche mit wenigen Transaktionen, schloss der OMX Iceland 15 am 17. Oktober bei 643,1, was einem Wertverlust von 93 % in Kronen und 96 % in Euro im Vergleich zu seinem historischen Höchststand (18. Juli 2007) von 9016 Zählern entspricht.

Der Handel mit den Aktien der beiden Finanzdienstleister, Straumur-Burdaras und Exista, wurde am 9. Dezember wieder aufgenommen: Zusammen machen diese Unternehmen 12,04 % der OMX Iceland 15 aus. Die Werte der Aktien beider Unternehmen sank stark und der Index schloss bei 394,88, was einem Kursverlust von 40,17 % an einem Tag entspricht. Der Handel mit Aktien von Spron und Kaupthing blieb weiterhin unterbrochen, zu Preisen von 1,90 Krónur bzw. 694,00 Krónur.[110]

Umstrukturierung der Banken

Im September 2008 (kurz nach dem Kollaps von Lehman Brothers) konnten die großen isländischen Banken Glitnir, Kaupthing und Landsbanki mangels Liquidität den Geschäftsbetrieb nicht mehr aufrechterhalten. Eine Staatsrettung der Banken war aufgrund der Größe der Bankbilanzen relativ zum isländischen BIP nicht möglich.[111] Sie wurden in Konkursverwaltung genommen. Die Banken wurden jeweils in eine neue Bank, die in Staatseigentum geführt wurde und eine alte Bank aufgeteilt. Die neue Bank übernahm das inländische Geschäft, insbesondere das für die Realwirtschaft bedeutsame Kredit- und Einlagengeschäft,[112] während die alte Bank die Abwicklung des ausländischen Geschäfts weiterbetrieb. Die neuen Banken wurden vom Staat mit Eigenkapital ausgestattet, so dass jeweils eine Kernkapitalquote von mehr als 16 % erreicht wurde.[113]

Die NBI (ursprünglich als Nýi Landsbanki bekannt) wurde am 9. Oktober mit 200 Mrd. Krónur Eigenkapital und 2300 Milliarden Krónur an Vermögenswerten gegründet.[114] Die Nýi Glitnir wurde am 15. Oktober mit 110 Mrd. Krónur Eigenkapital und 1200 Milliarden Krónur in Vermögenswerten gegründet.[115] Nýja Kaupthing wurde am 22. Oktober mit 75 Milliarden Krónur Eigenkapital und 700 Milliarden Krónur an Vermögenswerten gegründet.[116] Das Eigenkapital aller drei neuen Banken wurde von der isländischen Regierung gestellt, und belief sich auf 30 % des isländischen BIP. Die neuen Banken werden auch für ihre Vorgänger in der Höhe des Netto-Werts der übertragenen Vermögenswerte haften, wie durch "anerkannte Gutachter" festgelegt wurde. Im 14. November 2008 wurden diese Nettowerte geschätzt:[117] NBI ISK 558,1 Mrd. (€ 3,87 Mrd.), NYI Glitnir ISK 442,4 Mrd. (€ 2,95 Mrd.); Nýja Kaupthing ISK 172,3 Mrd. (€ 1,14 Mrd.).[118] Die Gesamtverschuldung von 1173 Milliarden Krónur entspricht mehr als 90 % des isländischen Bruttoinlandsprodukts 2007.

Der „alten“ Glitnir und „alten“ Kaupthing wurden vom Bezirksgericht Reykjavík am 24. November Zahlungsmoratorien (ähnlich der "Chapter 11 protection") ausgestellt.[119][120] Im April 2009 erklärte Gylfi Magnússon, Island Handelsminister, dass es Ähnlichkeiten zwischen dem Bankensystem des Landes und dem gescheiterten US-Energiekonzern Enron gibt.[121]

Die Umstrukturierung des Bankensektors führte zu einer Erhöhung der Staatsverschuldung um 20 % des BIP. Die isländische Bankenumstrukturierung war damit für die öffentliche Hand billiger als z. B. die Bankenrettung in Irland (Finanzkrise ab 2007/Regionaler Verlauf#Irland), die zu einer Erhöhung der irischen Staatsschulden um 40 % des irischen BIP führte. Allerdings musste Island (anders als der EU-Mitgliedstaat Irland) ausländische Kreditgeber nicht befriedigen. Ausländische Kreditgeber verloren 47 Mrd. €, eine Summe die dem fünffachen des isländischen BIP (2009) entspricht.[113]

Staatsschulden

Die vier Rating-Agenturen, die Islands Staatsschulden untersuchen, senkten alle im Laufe der Krise ihre Ratings, und ihre Aussichten für die Prognosen für zukünftige Bewertungsveränderungen schwenkten ins Negative.[122] Die isländische Regierung hatte eine relativ gesunde Balance, mit einer Staatsverschuldung von 28 % des BIP und einem Haushaltsüberschuss von 6 % des BIP (2007).[123] 2011 sind dagegen die Schulden auf 130 % des BIP und das Haushaltsdefizit auf 6 % des BIP geschätzt worden.[124]

Darüber hinaus betrug der Wert von Anleihen in Fremdwährungen, die gegen Ende 2008 fällig wurden, nur 600 Millionen USD. Der Schuldendienst in Fremdwährung lag im Jahr 2009 bei nur 215 Millionen $.[125] Die Agenturen glaubten, dass die Regierung mehr Devisen Anleihen auszugeben müsste, sowohl zur Deckung neuer Finanzierungslücken, die aus dem Wegfall der liquidierten Auslandsgeschäften der Banken resultieren, als auch zur Stimulation der Nachfrage in der heimischen Wirtschaft, da Island eine Rezession bevorstand.[126]

Ein Expertenteam des Internationalen Währungsfonds (IWF) kam Anfang Oktober 2008 zu Gesprächen mit der Regierung nach Island. Industrieminister Össur Skarphéðinsson befürwortete Hilfe aus dem IWF zur Stabilisierung der Krone und zur Senkung der Zinssätze.[127]

Am 7. Oktober gab die Zentralbank von Island bekannt, dass sie sich in Gesprächen mit dem russischen Botschafter, Victor I. Tatarintsev, über einen 4-Milliarden-Euro-Kredit von Russland befinde. Das Darlehen werde im Laufe von drei bis vier Jahren mit einem Zinssatz von 30 bis 50 Punkten über dem LIBOR ausgezahlt.[128] Der Chef der IZB Davíð Oddsson stellte später klar, das Darlehen würde noch verhandelt.[129] Laut dem RÚV untersuchte Ministerpräsident Geir Haarde seit Mitte Sommer die Möglichkeit eines russischen Darlehens.[130] Als er zu dieser Angelegenheit in einer Pressekonferenz befragt wurde, sagte Geir Haarde: „Wir haben nicht die Art von Unterstützung erhalten, um die wir unsere Freunde gebeten haben. Also muss man sich in einer Situation wie dieser nach neuen Freunden umschauen.“[131]

Ein Team isländischer Unterhändler kam am 14. Oktober in Moskau an, um über das die Kreditgeschäft zu verhandeln. Der stellvertretende russische Finanzminister Dmitri Pankin sagte, dass „das Treffen in einer freundlichen Atmosphäre stattfand … wir werden dieses Thema sorgfältig bearbeiten, um eine endgültige Entscheidung zu treffen“.[132] Am selben Tag bediente sich die Zentralbank von Island seiner Swap-Fazilitäten bei den Zentralbanken von Dänemark und Norwegen im Werte von jeweils 200 Millionen Euro. Island hat sich Swap-Fazilitäten mit den anderen nordischen Ländern im Wert von insgesamt 1,5 Milliarden Euro gesichert.[133] Island sucht auch Unterstützung bei der Europäischen Zentralbank (EZB): Es gibt einige Präzedenzfälle, da die EZB bereits Währungsswaps mit der Schweiz, und somit mit einem anderen Nicht-Mitglied der Europäischen Union ausgehandelt hat.[134]

Am 24. Oktober stimmte der IWF vorläufig einem Darlehen von 1,58 Milliarden Euro zu.[135] Am 13. November war das Darlehen jedoch immer noch nicht vom Vorstand des IWF genehmigt.[136] Aufgrund der Verzögerung befand sich Island in einer klassischen „Catch-22“-Situation: Die Kredite aus anderen Ländern konnten nicht gesichert werden, bis der IWF das Darlehen genehmigt hätte. Die isländische Regierung sprach von einer Finanzierungslücke von 500 Millionen $ (376 Millionen Euro). Der niederländische Finanzminister Wouter Bos erklärte, dass die Niederlande solange gegen dieses Darlehen optieren werden, solange keine Einigung über die Einlagensicherung für die Landsbanki-Kunden in den Niederlanden erreicht wird.[137]

Das Darlehenspaket von 4,6 Milliarden $ wurde schließlich am 19. November genehmigt; der IWF beteiligte sich mit 2,1 Milliarden $ und weitere 2,5 Milliarden $ in Form von Krediten und Währungs-Swaps kamen aus Norwegen, Schweden, Finnland und Dänemark. Darüber hinaus bot Polen (200 Millionen $) und die Färöer (50 Millionen $- etwa 3 % der färöischen BIP) zusätzliche Kredite an.[138] Die isländische Regierung berichtet, dass Russland 500 Millionen $ und Polen 200 Millionen $ angeboten haben.[139] Am nächsten Tag kündigten Deutschland, die Niederlande und das Vereinigte Königreich ein gemeinsames Darlehen in Höhe von 6,3 Milliarden $ (etwa 5 Milliarden Euro) an, das vom Ausgang des Einlagensicherung Streit abhängen sollte.[140][141]

Folgen

In Island

Die wirtschaftliche Entwicklung trifft viele isländische Unternehmen und Bürger. Mit der Schaffung der Nýi Landsbanki, die die alte Landsbanki ersetzt, werden rund 300 Mitarbeiter ihren Arbeitsplatz aufgrund einer radikalen Umstrukturierung zur Minimierung internationaler Operationen verlieren. Ein ähnlicher Arbeitsplatzabbau wird bei Glitnir und Kaupthing erwartet.[142] Vergleicht man 2136 registrierte Arbeitslose mit 495 ausgeschriebenen Stellen in Island Ende August 2008, wird die volkswirtschaftliche Bedeutung der Bankenrestrukturierung deutlicher.[10]

Andere Unternehmen sind ebenfalls betroffen. So meldete die private Sterling Airlines am 29. Oktober 2008 Konkurs an. Die nationale Fluggesellschaft Icelandair hat einen deutlichen Einbruch der Binnennachfrage Flüge gemeldet. Allerdings ist die internationale Nachfrage im Jahresvergleich nicht betroffen. Guðjón Arngrímsson, ein Sprecher der Fluggesellschaft sagte, "we're getting decent traffic from other markets... we are trying to let the weak [króna] help us." Er hat auch erklärt, es sei unmöglich, vorherzusagen, ob das Unternehmen in diesem Jahr profitabel sein werde.[143] Morgunblaðið, eine isländische Zeitung, streicht einige Arbeitsplätze und führt Teile ihrer Operationen mit dem Medienkonzern 365 zusammen. Auch die Zeitung 24 stundir erscheint nicht mehr, was einen Verlust von 20 Arbeitsplätzen bedeutet.[143]

Importeure sind besonders hart getroffen, da die Regierung die Nutzung ausländischer Währung für den Ankauf wesentlicher Produkte wie Nahrungsmittel, Medikamente und Öl reserviert.[144] Das 400 Millionen € Darlehen der dänischen und norwegischen Zentralbanken ist ausreichend, um für einen Monat Importe zu bezahlen[10], obwohl es am 15. Oktober noch eine "temporäre Verzögerung" gab, die alle eingehenden und ausgehenden Zahlungen Islands betraf.[145]

Die Vermögenswerte der isländischen Pensionsfonds werden, nach Meinung eines Experten, voraussichtlich um 15–25 % schrumpfen. [146] Die isländische Pension Funds Association hat angekündigt, dass Gewinne aller Wahrscheinlichkeit nach im Jahr 2009 gesenkt werden müssen.[147] Ökonomen erwarten, dass Islands BIP wegen der Krise um 10 % schrumpfen wird. Damit befindet sich Island, im Sinne einiger Kriterien, in einer wirtschaftlichen Depression.[148] Die Inflation könnte bis zum Ende des Jahres 2009 auf 75 % ansteigen.[149]

Die Arbeitslosigkeit hatte sich bis Ende November 2008 mehr als verdreifacht, mit über 7000 registrierten Arbeitsuchenden[150] (etwa 4 % der arbeitenden Bevölkerung) im Vergleich zu nur 2.136 Ende August 2008.[10] Da 80 % der Verschuldung der privaten Haushalte indiziert ist und weitere 13 % in Fremdwährungen existieren,[151] wird die Schuldentilgung teurer. Seit Oktober 2008 haben 14 % der Arbeitskräfte Lohnkürzungen hinnehmen müssten. Bei rund 7 % wurde die Arbeitszeit reduziert. Laut dem Präsidenten des isländischen Federation of Labour (ASI), Gylfi Arnbjörnsson sind diese Zahlen niedriger als erwartet. 85 % der Befragten als arbeitslos Registrierten erklärten, dass sie ihren Job im Oktober nach dem wirtschaftlichen Zusammenbruch verloren hätten.[152]

Am 17. Juli 2009 stimmte das Parlament mit 33 zu 28 (bei zwei Enthaltungen), für einen Plan der Regierung zur Bewerbung um eine volle EU-Mitgliedschaft Islands. Obwohl Island bereits einen Freihandelsabkommen mit der EU umgesetzt hat, hat es immer die volle Mitgliedschaft aufgrund von Bedenken über einen Verlust der Unabhängigkeit abgelehnt. Allerdings hatte Premierministerin Jóhanna Sigurðardóttir, die im April gewählt wurde, versprochen, Island in die EU zu führen, um die Wirtschaft des Inselstaates zur stabilisieren. EU-Erweiterungskommissar Olli Rehn äußerte Unterstützung für Islands Mitgliedschaft, die besagt, dass „ein Land mit tiefen demokratischen Traditionen“, wie Island, in den Expansionsplänen der EU willkommen ist.[153]

Außerhalb Islands

Über 840 Mio. £ Cash aus mehr als 100 britischen Kommunen wurden in isländische Banken investiert.[154] Vertreter aus den Gemeinderäten versuchen gemeinsam, das Finanzministerium davon zu überzeugen, für die Rückzahlung in der gleichen Weise, wie dies bei den Icesave-Kunden geschehen, zu garantieren.[154] Von all den lokalen Behörden hat der Kent County Council das meiste Geld in isländische Banken investiert – derzeit 50 Millionen £.[154] Transport for London, hat ebenfalls 40 Millionen £ investiert.[154] Lokale Behörden haben unter Anraten der Regierung gehandelt, wonach das Geld zwecks Risikostreuung möglichst international und vielfältig angelegt werden sollte. Andere britische Organisationen, wie Polizei und Brandschutz[154] und sogar die Audit Commission.gaben an, große Summen investiert zu haben.[155] Es ist zu hoffen, dass etwa ein Drittel der eingezahlten Gelder ziemlich schnell zur Verfügung stehen wird. Das entspricht den liquiden Mitteln der britischen Tochtergesellschaften: Der Verkauf von anderen Vermögenswerten, wie Darlehen und Büros, wird länger dauern.[156]

In einer Notfallsitzung in Tynwald am 9. Oktober entschied die Regierung der Isle of Man Entschädigungen von 75 % für die ersten 15.000 £ pro Einleger und 100 % ab 50.000 £ pro Einleger.[157] Der Ministerpräsident der Isle of Man, Tony Brown, bestätigte, dass Kaupthing den Betrieb und die Verbindlichkeiten ihrer Manx Tochtergesellschaft im September 2007 garantiert habe, und dass die Manx Regierung Island dazu drängt, dieser Garantie nach zu kommen.[158] Einleger bei der Landsbanki auf Guernsey fanden sich ohne Einlagensicherung wieder.[159]

Am 11. Oktober wurde ein Abkommen zwischen der isländischen und der niederländischen Regierung über die Sparguthaben von rund 120.000 niederländischen Bürgern erreicht. Die isländische Regierung wird für die jeweils ersten 20.887 € auf niederländischen Sparkonten der Landsbanki-Tochter Icesave mit Geld, das von der niederländischen Regierung geliehen wurde, aufkommen. Der Gesamtwert der Icesave Einlagen in den Niederlanden beläuft sich auf 1,7 Mrd. €.[160] Zur gleichen Zeit erreichte Island und Großbritannien eine Vereinbarung über die allgemeinen Konturen einer Lösung: Icesave Einlagen in Großbritannien addieren sich insgesamt auf 4 Mrd. £ (5 Mrd. €) über 300.000 Konten verteilt[161] 20.887 € ist der Betrag, der vom isländischen Einleger und Investoren Garantiefonds (DIGF; Tryggingarsjóður auf Isländisch) gesichert ist:[162] jedoch hatte die DIGF am Ende des Jahres 2007[163] lediglich 8,3 Mrd. Krónur Eigenkapital, was 90.Millionen € nach damaligen Wechselkursen entspricht und bei weitem nicht ausreichte, um die niederländischen und britischen Ansprüche decken.

Die Kosten für die Einlagensicherung in Großbritannien stand im November 2008 noch nicht ganz fest. Das Financial Services Compensation Scheme (FSCS) bezahlte rund 3 Mrd. £ an Einlagen aus der Heritable Bank und Kaupthing Singer & Friedlander an die ING Direct, während das britische Finanzministerium zusätzliche £ 600 Millionen bezahlte, um die Einlagen der Privatkunden zu sichern, die höher als die des FSCS Limits waren.[164] Das Finanzministerium bezahlte auch 800 Mio. £, um Icesave Einlagen, die höher als der Grenzwert waren, zu garantieren. Die isländische Regierung erwartet nun ein Darlehen von 2,2 Milliarden £, um die Icesave Forderungen gegen die isländische DIGF zu decken, während sich der FSCS des Vereinigten Königreiches 1 bis 2 Mrd. £ an Forderungen ausgesetzt sieht.

Durch die Krise sah sich das Ministerium für auswärtige Angelegenheiten gezwungen die Hilfe für die Entwicklungsländer zu verringern, von 0,31 % auf 0,27 % des BSP. Die Wirkung dieses Einschnitts wurde durch die fallenden Wert der Krone verstärkt: das Budget der isländischen International Development Agency (ICEIDA) wurde von US $ 22 Millionen auf $ 13 Millionen reduziert. Da sich Islands Hilfe auf Sektoren spezialisiert, in der das Land eine besondere Expertise (z. B. Fischerei, Geothermie) hat, werden die Kürzungen einen erheblichen Einfluss in Ländern haben, die isländische Hilfe erhalten; am deutlichsten in Sri Lanka, wo sich die ICEIDA ganz zurückzieht.[165]

Am 27. Februar 2009 berichtete das Wall Street Journal, dass Islands neue Regierung versuche 25 Millionen $ durch den Verkauf seiner Botschaftsresidenzen in Washington, New York, London und Oslo zu erhalten.[166]

Am 28. August 2009 stimmte das isländische Parlament mit 34-15 (bei 14 Enthaltungen) zu, dem Vereinigten Königreich und den Niederlanden mehr als 5 Mrd. Euro für die entstandenen Verluste zu zahlen (gemeinhin als die Icesave Rechnung bekannt). Zunächst wurde das Vorhaben im Juni abgelehnt, dann aber doch verabschiedet, nachdem Änderungen über eine Obergrenze für die Zahlungen des Landes durchgesetzt wurden, die auf dem Bruttoinlandsprodukt der Insel basiert. Gegner des Gesetzes argumentierten, dass die Isländer bereits durch die Krise ins Taumeln geraten seien und nicht für Fehler von Privatbanken, die unter der Duldung anderer Regierungen geschahen, aufkommen sollten. Allerdings argumentierte die Regierung, dass das Vereinigte Königreich und die Niederlande das geplante Hilfspaket des Internationalen Währungsfonds für Island blockieren könnten, wenn die Rechnung nicht gezahlt werde. Im Rahmen der Vereinbarung sollen bis zu 4 % des Bruttoinlandsprodukts Islands (BIP) an Großbritannien, in Pfund Sterling, von 2017 bis 2023, und an die Niederlande bis zu 2 % des isländischen BIP, in Euro gerechnet, im gleichen Zeitraum, gezahlt werden.[167] Gespräche zwischen dem isländischen, niederländischen und britischen Minister im Januar 2010, als „Icesave“ bezeichnet, haben zu keinen konkreten einvernehmlichen Aktionen geführt.[168][169]

Im Juli 2014 wurde Strafantrag gegen das Direktorium der luxemburgischen Finanzaufsicht CSSF gestellt.[170]

Juristisches Nachspiel

Strafrechtliche Ermittlungen

Das Büro des Sonderermittlers wurde mit der Verabschiedung eines Gesetzes im isländischen Parlament 10. Dezember 2008 gegründet. Ziel war es, mutmaßlich kriminelles Verhalten zu untersuchen, das im Zusammenhang mit der Bankenkrise steht. Soweit zutreffend seien diese Untersuchungen durch Anklageerhebung bei Gericht gegen die Betroffenen weiter zu führen.[171]

Im April 2009 engagierte Islands Staatsanwalt Eva Joly, die norwegisch-französische Ermittlerin, die Europas größte Betrugsuntersuchungen über Bestechung und Korruption beim Ölkonzern Elf Aquitaine, leitete, als spezielle Beraterin für ein 20-köpfiges „Team gegen Wirtschaftskriminalität“, um den „Verdacht krimineller Handlungen in der Zeit vor dem Zusammenbruch der isländischen Banken zu untersuchen“.[172] Joly erklärte, dass die Ermittlungen mindestens 2–3 Jahren dauern würden, um genügend Beweise zu sammeln und die Strafverfolgung zu sichern.[173]

In einem Interview sagte Joly:

„Die Untersuchungen werden zu Hause in Island beginnen, aber mein Instinkt sagt mir, dass diese über Island hinausgehen werden. Wenn es Dinge gibt, die das UK betreffen, werden wir das "Serious Fraud Office" kontaktieren. Wenn es Dinge gibt, die für Deutschland relevant sind, werden wir mit den dortigen Behörden Kontakt aufnehmen. In Island gibt es mehr als genug Anhaltspunkte, um die Untersuchung hier beginnen zu lassen - in Anbetracht der Gerüchte über Marktmanipulation und ungewöhnliche Darlehen. Wenn diese beweisbar sind, handelt es sich um Unterschlagung und Betrug. Die Priorität liegt in der Rekonstruktion der Ab- und Zuflüsse von Bankenvermögen.“[173]

Die Untersuchungen sollen sich auf einer Reihe fragwürdiger finanzieller Praktiken isländischer Banken konzentrieren:

- Fast die Hälfte aller Kredite von isländischen Banken gingen an Holdinggesellschaften, von denen viele an dieselben isländischen Banken angeschlossen sind.

- Geld wurde angeblich von den Banken an Mitarbeiter und Partner verliehen, so dass diese Anteile bei den gleichen Banken kaufen konnten, während sie einfach die gleichen Aktien als Sicherheiten für die Kredite nutzten. Kreditnehmern wurde dann erlaubt Zahlungen von Zinsen auf das Darlehen bis zum Ende der Periode zu verschieben, wenn der gesamte Betrag zuzüglich akkumulierter Zinsen fällig wurde. Dieselben Kredite wurden dann angeblich einige Tage vor dem Bankenzusammenbruch abgeschrieben.

- Kaupthing erlaubte einem Investor aus Qatar, 5 % der Anteile zu erwerben. Es stellte sich später heraus, dass der katarische Investor den Anteil mit einem Darlehen des Kreditinstituts und einer Holdinggesellschaft zusammen mit einem seiner Mitarbeiter "gekauft" hat (das heisst die Bank hat in der Tat ihre eigenen Aktien gekauft).[173]

Festnahmen

Am 9. März 2011 wurden Robert und Vincent Tchenguiz in London vom britischen Serious Fraud Office im Zusammenhang seiner Untersuchungen mit Islands Sonderermittlungsbüro festgenommen.[174][175]

Verurteilungen

- Baldur Guðlaugsson, Staatssekretär des Ministeriums für Finanzen, wurde zu zwei Jahren auf Bewährung durch das Amtsgericht Reykjavík wegen Insiderhandels verurteilt. Der Fall wurde an den Obersten Gerichtshof von Island, der das Urteil bestätigte, überwiesen.[176]

- Aron Karlsson wurde zu 2 Jahren Gefängnis durch das Amtsgericht Reykjavík wegen Betrugs bei Immobiliengeschäften der Arion Bank verurteilt.[177]

- Lárus Welding, CEO von Glitnir, und Guðmundur Hjaltason, Managing Director of Corporate Banking der Glitnir, wurden zu 9 Monaten Gefängnis durch das Amtsgericht Reykjavík wegen schwerwiegendem Vertrauensmissbrauch verurteilt. Ein Teil davon läuft auf Bewährung.[178]

Die isländische Wirtschaftselite im Fokus öffentlichen Interesses

Seit Beginn der Krise stehen viele isländische Unternehmer, die zuvor als Finanz-Gurus entscheidend zur Entwicklung der isländischen Wirtschaft beitrugen, nun wegen deren Bedeutung für die Finanzkrise im Fokus öffentlichen Interesses:

- Jón Ásgeir Jóhannesson und Johannes Jónsson, die Eigentümer der Baugur Group einem Einzelhandelsimperium, das Hamleys, House of Fraser, The Oasis Centre und einen Großteil der isländischen Medien umfasst. Jón Ásgeir, der als „Popstar unter den Geschäftsleuten“ wegen seiner zottigen goldenen Frisur bekannt war, wurde Gegenstand eines satirischen Videos, das ihn in Bezug zum Film Der Pate setzt. Darüber hinaus enthüllte eine ehemalige Geliebte später während einer Untersuchung bisher unbekannte Details seines „playboy lifestyle“. Die Untersuchung beschuldigte ihn der Bilanzfälschung, was die Baugur Group veranlasste, nach Großbritannien umzusiedeln.

- Lýður Guðmundsson und Águst Gudmundsson,[179] die Tiefkühlkost Unternehmer, die sich für die Kaupthing Bank zu verantworten hatten.

- Björgólfur Thor Björgólfsson und Björgólfur Guðmundsson, die Versand- und Brau-Mogule, denen die Landsbanki gehörte.[173][180]

All diese Personen werden nur noch selten in der Öffentlichkeit gesehen und einige haben offenbar das Land verlassen. Angeblich sind sie auch Gegenstand einer laufenden Untersuchung, um festzustellen, ob ihre Geschäftspraktiken strafrechtliche Verfolgung rechtfertigen.[173]

Politische Folgen

Aussagen von ehemaligen Politikern

Der ehemalige Premierminister David Oddsson unterstrich, dass Island die Vergabe "ungewöhnlicher und unkonventioneller Darlehen" von den Banken an führende Politikern in den Jahren vor der Krise untersuchen muss.[173]

Björn Bjarnson, der ehemalige Minister für Justiz und Kirche, hat auf einem Blog begonnen, die Probleme der Wirtschaft und deren Bemühungen, diese zu vertuschen, darzustellen. Dies wurde als ein Beispiel für den Kontrollverlust von Politikern und Geschäftsleuten, die traditionell die isländischen Medien fest im Griff hatten, genannt. Dutzende ähnlicher Blogs sind entstanden. Björn sagte:

„Ich habe viel über die Probleme in der Wirtschaft in den letzten 14 Jahren geschrieben, und ich kann einige Teile davon nur mit Enron vergleichen. Hier haben Unternehmen ein Spiel gespielt. Dabei wurden Medien und Verlagswesen dazu benutzt, um gut auszusehen. Wir hoffen nur, dass die ausländischen Medien in Kürze beginnen werden zu verstehen, was vor sich gegangen ist.“[173]

Diplomatie

Anfang November lud der Präsident von Island, Ólafur Ragnar Grímsson, zu einem informellen Mittagessen mit ausländischen Diplomaten und kritisierte Islands langjährige Freunde (insbesondere Großbritannien, Schweden und Dänemark) sowie den Internationalen Währungsfond. Laut einer Notiz von der norwegischen Botschaft, stellte er die Überlegung an, dass die Russen vielleicht die Keflavík Air Base benutzen wollten, worauf der russische Botschafter antwortete, dass sie keinen Bedarf dafür hätten. Der Präsident wird zitiert, dass sich Island bald erholen werde, auch alleine. Der Präsident müsse in diesen Fragen nicht unbedingt mit der Regierung übereinstimmen.[181][182]

Im Oktober 2008 wandte der britische Premierminister Gordon Brown Bestimmungen in Teil 2 des Anti-Terrorism, Crime and Security Act 2001 an, um die Landsbanki Beteiligungen in Großbritannien einzufrieren.[183] Islands Ministerpräsident Geir Haarde protestierte gegen das, was er als Anwendung "eines Terror-Gesetzes gegen uns" und als "ein völlig unfreundlicher Akt" bezeichnete.[184][185] Verärgert über die britische Entscheidung, beschloss Island, deshalb eine formelle Beschwerde bei der NATO einzureichen. 80.000 Isländer unterschrieben auch eine Petition mit dem Titel "Isländer sind keine Terroristen". Die Beziehungen verschlechterten sich weiter, als das Vereinigte Königreich einen Monat später mit dem Abbruch der geplanten Patrouille des isländischen Luftraumes im Dezember 2008 reagierte. Island hat kein stehendes Heer und stützt sich auf eine langfristiges Abkommen mit der NATO, nachdem sich eine Gruppe von Mitgliedstaaten verpflichtet hat, turnusmäßig den isländischen Luftraum zu verteidigen. Die britische Royal Air Force hatte dieses nach gegenseitigem Einvernehmen mit der NATO aufgehoben (vermutlich hatte sich kein anderer Mitgliedstaat bereit erklärt, diese Verpflichtung zu übernehmen).[186]

Proteste der isländischen Öffentlichkeit

Teile der isländischen Öffentlichkeit protestierten vor und nach der Krise gegen die Zentralbank, das Europäische Parlament und dem mangelnden Verantwortungsbewusstsein der Regierung; zwischen 3000 und 6000 Menschen (1–2 % der isländischen Bevölkerung) schlossen sich samstags den Protesten an.[187]

Laut einer Umfrage Ende November 2008 waren 64 % für vorgezogenen Neuwahlen, nur 29,3 % dagegen.[188] In einer Umfrage vom 22. November 2008 führte die Sozialdemokratische Allianz mit 33,6 %, gefolgt von der Links-Grünen Allianz mit 27,8 % und der Unabhängigkeitspartei mit 24,8 %, die Fortschrittspartei und die Liberale Partei waren mit nur 6,3 % und 4,3 % weit abgeschlagen.[189]

Als das Parlament am 20. Januar 2009 zusammentrat, kam es erneut zu heftigen Protesten und zu einer Eskalation des Konflikts zwischen Demonstranten und Polizei. Am 22. Januar setzte die Polizei Tränengas ein, um Menschen von dem Austurvöllur (dem Platz vor dem Althing) zu verdrängen. Es war der erste derartige Einsatz seit den Anti-NATO-Protesten 1949.[190]

Politische Zäsur

Premierminister Geir H. Haarde kündigte am 23. Januar 2009 an, sein Amt als Chef der Unabhängigkeitspartei aus gesundheitlichen Gründen, ein bösartiger Tumor in der Speiseröhre wurde diagnostiziert, abzugeben. Er sagte, er würde Ende Januar zur Behandlung in die Niederlande reisen. Der Bildungsminister und Vizepräsident der Unabhängigkeitspartei Thorgerdur Katrín Gunnarsdóttir solle in seiner Abwesenheit als Ministerpräsident fungieren. Der Vorsitzenden der Sozialdemokratischen Allianz, Außenministerin Ingibjörg Sólrún Gísladóttir, ging es ebenfalls schlecht. Sie war seit September 2008 in Behandlung wegen eines gutartigen Gehirntumors. Die Regierung empfahl, dass die Wahlen am 9. Mai 2009 stattfinden sollten.[191]

Björgvin G. Sigurðsson, Islands Wirtschaftsminister, trat am 25. Januar nach eigenen Angaben wegen des wirtschaftlichen Zusammenbruchs und des uneinheitlichen Krisenmanagements der politischen Entscheidungsträger zurück. Als eine seiner letzten Amtshandlungen entließ er den Direktor der 'Financial Supervisory Authority' (FSA). Björgvin sagte, die Isländer hätten das Vertrauen in ihre Regierung und das politische System verloren. Er wolle seinen Teil der Verantwortung dafür übernehmen.[192]

Die Verhandlungen über die Fortsetzung der Koalition endeten am nächsten Tag, anscheinend wegen Forderungen der Sozialdemokratischen Allianz die Regierungsführung zu übernehmen, und Geir Haarde übergab den Regierungsrücktritt an den Präsidenten Ólafur Ragnar Grímsson.[193] Der Präsident bat die damalige Regierung, weiterzuarbeiten, bis eine neue Regierung gebildet werden könne,[194] und führte Gespräch mit den fünf Parteien im Althing.[195]

Nach diesen Gesprächen wurden Ingibjörg Sólrún Gísladóttir der Sozialdemokratischen Allianz und Steingrímur J. Sigfússon der Links-Grünen Bewegung vom Präsidenten aufgefordert, die Bildung einer neuen Koalitionsregierung zu verhandeln. Eine solche Koalition würde fünf Sitze weniger als für eine absolute Mehrheit erforderlich im Althing erreichen. Aber man erwartete, dass die Fortschrittspartei (sieben Sitze) die Koalition unterstützen werde.[196] Kein Parteichef wurde Premierminister, sondern die Ministerin für soziale Angelegenheiten und soziale Sicherheit, Jóhanna Sigurðardóttir von der Sozialdemokratischen Allianz. Sie wurde auch am 28. März 2009[197] zur neuen Vorsitzenden ihrer Partei gewählt.

Am 8. April 2009 erklärte der ehemalige Premierminister Geir H. Haarde, dass er die alleinige Verantwortung für die Annahme der umstrittenen Spenden (30.000.000 Kronen von der Investment-Gruppe FL Group, und 25.000.000 Kronen von der Landsbanki) an die isländische Unabhängigkeitspartei aus dem Jahr 2006 übernehme.[198]

Geir H. Haarde war im April 2010 im Bericht der Sonderermittler über den finanziellen Kollaps stark in die Kritik geraten. Ihm wurde zusammen mit drei weiteren Ministern seiner Regierung Fahrlässigkeit vorgeworfen.[199][200] Islands Parlament beschloss mit 33 zu 30 Stimmen am 28. September 2010, Geir H. Haarde (nicht aber die anderen Minister) wegen Fahrlässigkeit anzuklagen.[201] Er musste sich vor dem Landsdómur verantworten. Dieses spezielle Gericht für Fehlverhalten in Regierungsämtern wurde nun zum ersten Mal seit seiner Einrichtung 1905 einberufen.[202] Der Prozess begann in Reykjavík am 5. März 2012.[203] Geir H. Haarde wurde wegen einer der vier Anschuldigungen am 23. April 2012 für schuldig befunden: Nämlich dafür, keine Kabinettssitzungen über wichtige staatliche Angelegenheiten abgehalten zu haben. Das Landsdómur sagte, dass über Geir H. Haarde keine Strafe verhängt werde, da dies nur ein kleineres Vergehen sei.[204]

Einzelnachweise

- Robert Jackson: The Big Chill. In: Financial Times. 15. November 2008.

- Central Bank of Iceland (4. September 2008). External debt. Archiviert (Memento vom 21. Oktober 2008 im Internet Archive) vom Original am 21. Oktober 2008. Abgerufen am 11. Oktober 2008

- Statistics Iceland (11. September 2008). Gross domestic product 2007 – Revision. Abgerufen am 13. Oktober 2008

- Zum Zweck des Vergleiches wurden sowohl die Schulden der isländischen Banken als auch das isländische BIP mit einem Umrechnungskurs von 150 ISK=1 EUR umgerechnet.

- Simon Watkins: Iceland's banks top 'riskiness league'. In: ThisIsMoney.co.uk. 16. März 2008, abgerufen am 12. Oktober 2008.

- The Big Mac index. (Nicht mehr online verfügbar.) In: The Economist. 1. Februar 2007, archiviert vom Original am 30. September 2008; abgerufen am 11. Oktober 2008.

- Jane Wardell: Iceland teeters on the brink of bankruptcy. (Nicht mehr online verfügbar.) Associated Press, 7. Oktober 2008, archiviert vom Original am 11. Oktober 2008; abgerufen am 8. Oktober 2008.

- Kreppanomics. (Nicht mehr online verfügbar.) In: The Economist. 9. Oktober 2008, archiviert vom Original am 12. Oktober 2008; abgerufen am 10. Oktober 2008.

- Para. 19, Letter of Intent to the International Monetary Fund (PDF; 976 kB). 3. November 2008.

- Central Bank of Iceland: Economic Indicators. September 2008, abgerufen am 11. Oktober 2008.

- Der Leitzins wurde von 13,75 Prozent auf 15 Prozent am 25. März 2008 erhoben und auf 15,5 Prozent am 10. April 2008.Central Bank of Iceland: Monetary Bulletin. 2008, abgerufen am 11. Oktober 2008.

- Economic Indicators. (PDF) (Nicht mehr online verfügbar.) Central Bank of Iceland, November 2008, archiviert vom Original am 18. Dezember 2010; abgerufen am 4. Februar 2013. GDP growth is for the second quarter 2008 (annualised); Q3 growth was −0.8% (annualised).

- Waking up to reality in Iceland. (Nicht mehr online verfügbar.) BBC News, 26. Januar 2009, archiviert vom Original am 26. Januar 2009; abgerufen am 27. Januar 2009.

- Central Bank of Iceland: International reserves and foreign currency liquidity – September 2008. (Nicht mehr online verfügbar.) 7. Oktober 2008, archiviert vom Original am 10. Oktober 2008; abgerufen am 11. Oktober 2008.

- Calculated as £4 billion in Icesave deposits and £2.5 billion in deposits at Heritable Bank and Kaupthing Singer & Friedlander that were handed to ING Direct.

- Mark Leftly, Richard Northedge: Lawyers head to Iceland to get cash back. In: The Independent. 12. Oktober 2008, abgerufen am 15. Oktober 2008.

- Guernsey Financial Services Commission: Consultation on Parental Upstreaming and the Introduction of Depositor Protection and Ombudsman Schemes. (PDF) (Nicht mehr online verfügbar.) August 2008, archiviert vom Original am 29. Oktober 2008; abgerufen am 15. Oktober 2008.

- Landsbanki Íslands hf: Statement from Landsbanki Íslands hf: Landsbanki did not transfer funds from the UK to Iceland. (Nicht mehr online verfügbar.) 10. Oktober 2008, archiviert vom Original am 12. Oktober 2008; abgerufen am 15. Oktober 2008.

- Landsbanki Guernsey: Further update on Landsbanki Guernsey in administration. (Nicht mehr online verfügbar.) 11. Oktober 2008, archiviert vom Original am 13. Oktober 2008; abgerufen am 14. Oktober 2008.

- Isländische Direktbank Kaupthing startet in Österreich (Memento vom 25. Mai 2009 im Internet Archive), Bericht im Finanz-Journal.at, 9. September 2008

- Kreppanomics - How a banking crisis brought down a small economy, The Economist, 9. Oktober 2008

- Confidential exposure analysis of 205 companies, Wikileaks

- Confidential Kaupthing corporate loan details leaked on the internet, The Guardian, 4. August 2009

- Iceland nationalises Glitnir bank, BBC (zuletzt aktualisiert um 12:16 GMT, Montag, 29. September 2008)

- Informationsdebakel um russische Milliarden, FAZ.net, 7. Oktober 2008

- Drohender Staatsbankrott: In Island herrscht Notstand, Meldung im Handelsblatt am 8. Oktober 2008

- The 2009 Ig Nobel Prize Winners

- Wortlaut der Landsbanki Freezing Order vom 8. Oktober 2008

- FOCUS am 9. Oktober 2008: Britische Städte sorgen sich um Millioneneinlagen

- Central Bank of Iceland: Exchange rate. (Nicht mehr online verfügbar.) Archiviert vom Original am 12. Oktober 2008; abgerufen am 15. Oktober 2008.

- Central Bank of Iceland: Foreign exchange market. (Nicht mehr online verfügbar.) 8. Oktober 2008, archiviert vom Original am 14. Oktober 2008; abgerufen am 13. Oktober 2008.

- Bo Nielson: Iceland's Krona Currency Trading Halts as Kaupthing Taken Over. Bloomberg, 9. Oktober 2008, abgerufen am 11. Oktober 2008.

- Central Bank of Iceland: Temporary modifications in currency outflow. 10. Oktober 2008, abgerufen am 29. Oktober 2008.

- Euro foreign exchange reference rates. (Nicht mehr online verfügbar.) European Central Bank, archiviert vom Original am 1. Dezember 2008; abgerufen am 1. Dezember 2008.

- Central Bank of Iceland: Temporary foreign exchange arrangements. (Nicht mehr online verfügbar.) 15. Oktober 2008, archiviert vom Original am 14. November 2008; abgerufen am 15. Oktober 2008.

- Central Bank of Iceland: Currency auction. (Nicht mehr online verfügbar.) Archiviert vom Original am 17. November 2008; abgerufen am 15. Oktober 2008.

- Rowena Mason: Iceland raises rates to 18pc as part of IMF's £1bn rescue. (Nicht mehr online verfügbar.) In: The Daily Telegraph. 28. Oktober 2008, archiviert vom Original am 1. November 2008; abgerufen am 28. Oktober 2008.

- Central Bank of Iceland: Balance sheet of the Central Bank. (Nicht mehr online verfügbar.) 4. November 2008, archiviert vom Original am 17. November 2008; abgerufen am 27. November 2008.

- Monetary policy statement of the Board of Governors of the Central Bank of Iceland: Of vital importance to stabilise the foreign exchange market and strengthen the króna. (Nicht mehr online verfügbar.) Central Bank of Iceland, 28. November 2008, archiviert vom Original am 20. Dezember 2008; abgerufen am 1. Dezember 2008.

- Rules aus Devisengeschäften Nr. 1082 (28. November 2008).

- Central Bank of Iceland: New foreign exchange regulation. (Nicht mehr online verfügbar.) 28. November 2008, archiviert vom Original am 20. Dezember 2008; abgerufen am 4. Dezember 2008.

- Central Bank of Iceland: Questions and answers about foreign exchange matters. (Nicht mehr online verfügbar.) 30. November 2008, archiviert vom Original am 20. Dezember 2008; abgerufen am 4. Dezember 2008.

- Floating kronur and flying eggs. IceNews, 3. Dezember 2008, abgerufen am 19. April 2009.

- Moody, Jonas: Grace under Fire... and Ice. 13. November 2008, abgerufen am 4. Dezember 2008.

- Statistics Iceland: External trade, preliminary figures for November 2008. (Nicht mehr online verfügbar.) 3. Dezember 2008, archiviert vom Original am 21. Mai 2013; abgerufen am 5. Dezember 2008.

- Central Bank of Iceland: Interbank foreign exchange market. (Nicht mehr online verfügbar.) 3. Dezember 2008, archiviert vom Original am 20. Dezember 2008; abgerufen am 4. Dezember 2008.

- Quelle: Landsbanki (Memento vom 10. November 2011 im Internet Archive). (Gesichtet bei 16:45 UTC, 5. Dezember 2008), Central Bank of Iceland

- Iceland interest rates unchanged. (Nicht mehr online verfügbar.) BBC News, 29. Januar 2009, archiviert vom Original am 1. Februar 2009; abgerufen am 8. März 2009.

- Taux de change entre EUR (Euros) ISK (Couronnes islandaises) en date du 31 janvier 2009. (Nicht mehr online verfügbar.) Exchange-Rates.org, archiviert vom Original am 7. Juni 2009; abgerufen am 8. März 2009.

- Iceland’s inflation hits record 18.6 percent in Jan. (Nicht mehr online verfügbar.) FreshPlaza, archiviert vom Original am 7. Juni 2009; abgerufen am 8. März 2009.

- BRUEGEL policy contribution Dezember 2011, Zsolt Darvas, A Tale of Three Countries: Recovery after Banking Crises, S. 10

- Confidential Exposition Analyse von 205 Unternehmen jeweils aufgrund oben EUR45M zur isländischen Bank Kaupthing, 26 Sep 2008. (Memento vom 3. September 2012 im Internet Archive) Wikileaks.info.

- Glitnir: The government of Iceland acquires 75 percent share in Glitnir Bank. (Nicht mehr online verfügbar.) 29. September 2008, archiviert vom Original am 2. Oktober 2008; abgerufen am 30. September 2008.

- Prime Minister's Office: The Government of Iceland provides Glitnir with new equity. 29. September 2008, abgerufen am 30. September 2008.

- Iceland nationalises Glitnir bank. (Nicht mehr online verfügbar.) BBC News, 29. September 2008, archiviert vom Original am 30. September 2008; abgerufen am 30. September 2008.

- Sherwood, Joel: Iceland Seen Turning to IMF. In: Wall Street Journal. 17. Oktober 2008, abgerufen am 18. Oktober 2008.

- Matthew Goodman: An icy blast cuts deep into Iceland. In: The Sunday Times. 5. Oktober 2008, abgerufen am 16. Oktober 2008.

- Robert Peston: Markets call time on Iceland. (Nicht mehr online verfügbar.) BBC News, 4. Oktober 2008, archiviert vom Original am 7. Oktober 2008; abgerufen am 16. Oktober 2008.

- Tracy McVeigh: The party's over for Iceland, the island that tried to buy the world. (Nicht mehr online verfügbar.) In: The Observer. 5. Oktober 2008, archiviert vom Original am 16. Oktober 2008; abgerufen am 25. August 2018.

- How Long Can Icelandic Banks Last?, Will all Icelanders go bankrupt? HousePriceCrash Forums, 5. Oktober 2008, abgerufen am 16. Oktober 2008.

- Address to the Nation by H.E. Geir H. Haarde, Prime Minister of Iceland. Prime Minister's Office, 6. Oktober 2008, abgerufen am 17. Oktober 2008.

- Act No. 125/2008 on the Authority for Treasury Disbursements due to Unusual Financial Market Circumstances etc. (PDF; 74 kB) (Nicht mehr online verfügbar.) Archiviert vom Original am 17. Dezember 2008; abgerufen am 4. Februar 2010.

- Deposit Guarantee. Prime Minister's Office, 6. Oktober 2008, abgerufen am 18. Oktober 2008.

- Guernsey Financial Services Commission: Landsbanki Guernsey Limited in Administration. (Nicht mehr online verfügbar.) 7. Oktober 2008, archiviert vom Original am 4. Februar 2013; abgerufen am 14. Oktober 2008.

- James Falla, for Policy Council: Chief Minister Statement on Landsbanki. (Nicht mehr online verfügbar.) 10. Oktober 2008, archiviert vom Original am 23. Juli 2011; abgerufen am 14. Oktober 2008.

- Teather, David: Iceland government seizes control of Landsbanki. (Nicht mehr online verfügbar.) In: The Guardian. 7. Oktober 2008, archiviert vom Original am 8. Oktober 2008; abgerufen am 7. Oktober 2008.

- Landsbanki: Landsbanki's Operations Continued Under Unchanged Management. (Nicht mehr online verfügbar.) 7. Oktober 2008, archiviert vom Original am 8. Oktober 2008; abgerufen am 12. Oktober 2008.

- Financial Supervisory Authority (FME): Based on New Legislation, the Icelandic Financial Supervisory Authority (IFSA) Proceeds to take Control of Landsbanki to ensure Continued Commercial Bank Operations in Iceland. (Nicht mehr online verfügbar.) 7. Oktober 2008, archiviert vom Original am 10. Oktober 2008; abgerufen am 12. Oktober 2008.

- Banking (Special Provisions) Act 2008 c. 2.

- Die Heritable Bank plc Übertragung bestimmter Rechte und Verbindlichkeiten Order 2008 No 2644.

- Die Übertragung von Rechten und Verbindlichkeiten gegenüber ING Order 2008 No 2666.

- Financial Supervisory Authority (FME): Based on New Legislation, the Icelandic Financial Supervisory Authority (FME) Proceeds to take Control of Glitnir to ensure Continued Commercial Bank Operations in Iceland. (Nicht mehr online verfügbar.) 8. Oktober 2008, archiviert vom Original am 16. Oktober 2008; abgerufen am 12. Oktober 2008.

- Glitnir: Glitnir's Operations Continued – Lárus Welding to continue as CEO. (Nicht mehr online verfügbar.) 8. Oktober 2008, archiviert vom Original am 14. Oktober 2008; abgerufen am 12. Oktober 2008.

- The Darling-Mathiesen Conversation before Britain Used the Anti-Terrorism Legislation against Iceland. Iceland Review, 24. Oktober 2008, abgerufen am 26. Oktober 2008.

- Alistair Darling: Statement by the Chancellor on financial stability. (Nicht mehr online verfügbar.) HM Treasury, 8. Oktober 2008, archiviert vom Original am 11. Oktober 2008; abgerufen am 18. Oktober 2008.

- Die Landsbanki Freezing Order 2008 No 2668. opsi.gov.uk.

- Anti-Terrorismus, Crime and Security Act 2001 c. 24. opsi.gov.uk.

- because the Treasury believed that action to the detriment of the UK’s economy (or part of it) had been or was likely to be taken by certain persons who are the government of or resident of a country or territory outside the UK. Financial sanctions - Current regimes - Landsbanki. (Nicht mehr online verfügbar.) HM Treasury, archiviert vom Original am 21. Oktober 2008; abgerufen am 18. Oktober 2008.

- Marshall, Chris; Martin, Iain: UK govt launching legal action against Iceland. Citywire, 8. Oktober 2008, abgerufen am 8. Oktober 2008.

- Mjög óvinveitt aðgerð. (Nicht mehr online verfügbar.) mbl.is, 9. Oktober 2008, archiviert vom Original am 10. Oktober 2008; abgerufen am 9. Oktober 2008.

- Darling’s pledge to Icesave savers. (Nicht mehr online verfügbar.) Press Association, 8. Oktober 2008, archiviert vom Original am 12. Oktober 2008; abgerufen am 8. Oktober 2008.

- Britain vows to protect savers. (Nicht mehr online verfügbar.) In: AFP. Agence France-Presse, 8. Oktober 2008, archiviert vom Original am 10. Oktober 2008; abgerufen am 8. Oktober 2008.

- UK freezes £4bn of Icelandic assets. (Nicht mehr online verfügbar.) In: The Daily Telegraph. 12. Oktober 2008, archiviert vom Original am 15. Oktober 2008; abgerufen am 12. Oktober 2008.

- Die Kaupthing Singer & Friedlander Begrenzte Übertragung bestimmter Rechte und Verbindlichkeiten Order 2008 No 2674.

- Icelandic compensation to start. (Nicht mehr online verfügbar.) BBC News, 9. Oktober 2008, archiviert vom Original am 12. Oktober 2008; abgerufen am 12. Oktober 2008.

- O'Sullivan, Alan: Deadline set for Kaupthing withdrawals. ThisIsMoney, 16. Oktober 2008, abgerufen am 18. Oktober 2008.

- Guðmundur Sv. Hermannsson: Bretar knésettu stærsta fyrirtæki Íslendinga með valdníðslu. (Nicht mehr online verfügbar.) mbl.is, 11. Oktober 2008, archiviert vom Original am 14. Oktober 2008; abgerufen am 11. Oktober 2008.

- Address to the Althing on the economic situation in Iceland by His Excellency the Prime Minister, Mr. Geir H. Haarde. Prime Minister's Office, 16. Oktober 2008, abgerufen am 18. Oktober 2008.

- Sveriges Riksbank: Kaupthing Edge is being wound up. (Nicht mehr online verfügbar.) 9. Oktober 2008, archiviert vom Original am 27. September 2011; abgerufen am 11. Oktober 2008.

- Financial Supervisory Authority (FME): Based on New Legislation, the Icelandic Financial Supervisory Authority (FME) Proceeds to take Control of Kaupþing to ensure Continued Commercial Bank Operations in Iceland. (Nicht mehr online verfügbar.) 9. Oktober 2008, archiviert vom Original am 14. Oktober 2008; abgerufen am 12. Oktober 2008.

- Einarsson, Sigurdur: Kaupthing Bank turns to the Icelandic FSA. (Nicht mehr online verfügbar.) Kaupthing, 9. Oktober 2008, archiviert vom Original am 12. Oktober 2008; abgerufen am 12. Oktober 2008.

- Kaupthing Bank Luxembourg S.A.: Communiqué de Presse / Press Release. (Nicht mehr online verfügbar.) 12. Oktober 2008, archiviert vom Original am 12. Dezember 2008; abgerufen am 13. Oktober 2008.

- Swiss Federal Banking Commission: SFBC takes measures to protect investors of the Swiss Branch of Kaupthing Bank. (Nicht mehr online verfügbar.) 9. Oktober 2008, archiviert vom Original am 25. Oktober 2008; abgerufen am 13. Oktober 2008.

- Isle of Man Financial Supervision Commission: Kaupthing Singer & Friedlander (Isle of Man) Ltd. (PDF; 32 kB) (Nicht mehr online verfügbar.) 9. Oktober 2008, archiviert vom Original am 29. Oktober 2008; abgerufen am 18. Oktober 2008.

- Rajat suljettiin islantilaispankeilta. (Nicht mehr online verfügbar.) Kauppalehti, 9. Oktober 2008, archiviert vom Original am 15. Dezember 2013; abgerufen am 11. Januar 2010.

- Die Landsbanki Freezing Order 2008 (General Licence) (Memento vom 29. Oktober 2008 im Internet Archive) (PDF; 128 kB).

- Die Landsbanki Freezing Order 2008 (General Licence) (L2) (Memento vom 29. Oktober 2008 im Internet Archive) (PDF; 125 kB).

- Sam Jones: Landsbanki gets £100m loan to pay UK depositors. (Nicht mehr online verfügbar.) In: The Guardian. 14. Oktober 2008, archiviert vom Original am 15. Oktober 2008; abgerufen am 15. Oktober 2008.

- John Acher: Norway takes charge of Kaupthing’s Norwegian arm. Reuters, 12. Oktober 2008, abgerufen am 12. Oktober 2008.

- Central Bank Calls for Increased Collateral. Iceland Review, 21. Oktober 2008, abgerufen am 26. Oktober 2008.

- Financial Companies Get Seven-Day Extension. Iceland Review, 22. Oktober 2008, abgerufen am 26. Oktober 2008.