Spekulationsblase

Als Spekulationsblase (auch Finanzblase oder Blase; von englisch: speculative bubble, economic bubble, financial bubble) wird in der Makroökonomie eine Marktsituation bezeichnet, in der die Preise eines oder mehrerer Handelsgüter (zum Beispiel Rohstoffe oder Nahrungsmittel), Vermögensgegenstände (Immobilien und Wertpapiere wie zum Beispiel Aktien oder Anleihen) bei hohen Umsätzen über ihrem inneren Wert (auch: Fundamentalwert oder intrinsischer Wert) liegen.[1][2][3]

Allgemeines

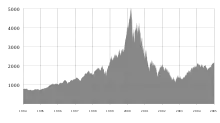

Märkte zeigen im Falle von Spekulationsblasen ein wiederkehrendes Muster von bei hohen Umsätzen stark steigenden und dann zusammenbrechenden Preisen bis hin zum Börsenkrach (englisch bubble-and-crash pattern). Dieses Preisbewegungsmuster ist nicht auf die modernen, stark vernetzten Finanzmärkte beschränkt, sondern wurde beispielsweise schon im 17. und 18. Jahrhundert als Folge der Tulpenmanie, der Mississippi- und der Südseeblase dokumentiert.[2]

Mit Zunahme der Vernetzung der internationalen Finanzmärkte stieg auch das Interesse der Wirtschaftswissenschaft an der Analyse dieser Phänomene, insbesondere weil diese (extremen) Preisbewegungen als problematisch für die gesamte Volkswirtschaft angesehen werden. Die Marktpreise beeinflussen Investitionsentscheidungen der Marktteilnehmer und haben direkte Auswirkungen auf die Kapitalkosten der Unternehmen. In der Folge können extreme Preisbewegungen, wie sie bei bubble-and-crash patterns in der Finanzwirtschaft zu beobachten sind, auf die Realwirtschaft übergreifen und diese negativ beeinflussen. Dieser Zusammenhang wird auch als Übertragungseffekt (englisch spillover effect) bezeichnet.[4]

Ursachen und Entstehung

Die Ursachen für das Entstehen und Platzen von Spekulationsblasen sind nicht eindeutig und Gegenstand kontroverser wirtschaftswissenschaftlicher Diskussionen. Das grundlegende Problem ist die Fundamentalwertermittlung, da es keine einheitliche Ermittlungsmethode gibt. Im Rahmen von Modellen, die auf Markteffizienzhypothese und Theorie der rationalen Erwartungen aufbauen, wie beispielsweise die moderne Portfoliotheorie oder das Capital Asset Pricing Model, können Spekulationsblasen nicht erklärt werden. Sofern Marktteilnehmer über vollständige Informationen verfügen und rational handeln, strebt der Markt grundsätzlich ein Gleichgewicht an und die Volatilitäten sind normalverteilt. Der Theorie zufolge entspricht der Preis eines Vermögensgegenstandes den Barwerten zukünftiger erwarteter Zahlungsströme. Märkte sind demnach effizient und im Gleichgewicht, wenn sich die Preise lediglich durch geänderte Erwartungen bezüglich zukünftiger Zahlungsströme aufgrund neuer Informationen verändern.[5][6] Kurzfristig könnten Überbewertungen entstehen, die aber von einigen Marktteilnehmern erkannt und durch entsprechendes Handeln (z. B. Leerverkauf) beendet würden.[7]

Ein auf den genannten Modellen basierender Markt zeigt einen sogenannten Random Walk, zufällige Kursbewegungen. Empirisch beobachtet werden in realen Märkten jedoch Verläufe die eher Verteilungen mit schweren Rändern zeigen.[5] Benoit Mandelbrot beschrieb in seinen Arbeiten über Kursveränderungen von Aktien, Baumwolle und anderer Handelswaren, dass diese einer Lévy-Verteilung folgen, skalenfrei und selbstähnlich (fraktal) sind. In Verteilungen dieser Art sind Blasen und Crashes zwar seltene aber zu erwartende Ereignisse. Die Arbeiten Mandelbrots werden in der Ökonomie weitgehend ignoriert und extreme Marktbewegungen abnormalen Ereignissen oder Schocks zugeschrieben.[8]

Verbreitet ist die Annahme, dass Spekulationsblasen ein Beleg für fehlende Markteffizienz, irrationales Verhalten der Marktakteure sowie hohe Unsicherheit an realen Märkten wären.

Für die Entstehung von Blasen werden in der Literatur folgende mögliche Ursachen diskutiert.

Begrenzte Rationalität

In der Verhaltensökonomik wird den Marktteilnehmern begrenzte Rationalität unterstellt. Diese Annahme führt zu der Hypothese, dass kognitive Schwierigkeiten bei der Umsetzung theoretischer Preismodelle zu kurzfristigen Fehlbewertungen und damit Blasen führen. Ausgehend von den Arbeiten Kahnemanns und Tverskys, und später De Bondt und Thaler, fand man heraus, dass Menschen nicht in der Lage sind, schnell und rational auf sich verändernde Gegebenheiten, in diesem Fall Markttrends, zu reagieren. Sie bevorzugen, zu glauben, was sie schon vor dem Trendwechsel glaubten, weil sie andernfalls ihre grundlegenden Annahmen und Verhaltensweisen in Frage stellen müssten. Kahnemann und Tversky postulieren in ihrer Prospect Theory eine Asymmetrie zwischen Gewinnen und Verlusten. Der ökonomische Nutzen leitet sich nicht aus absolutem Vermögen, sondern relativen Gewinnen und Verlusten ab. Werden Anleger mit sicheren Gewinnen konfrontiert, verhalten sie sich risikoavers, während sie bei sicheren Verlusten risikofreudiger werden.[9]

Greater Fool

Die Greater Fool-Hypothese (englisch für größerer Narr) geht davon aus, dass am Markt immer jemand bereit ist, einen noch höheren Preis zu bezahlen. Wenn ein individueller Investor also bereits wissentlich einen Preis über dem inneren Wert bezahlt hat, geht er davon aus, dass er das Investment zu einem noch höheren Preis wieder verkaufen kann, er also einen noch größeren Narren findet.[10] Um einen kumulativen Effekt, also eine längerfristige Fortsetzung dieses Mechanismus, zu erzeugen, muss bei den Investoren eine Überschätzung der eigenen Fähigkeit, Investitionsobjekte korrekt zu bewerten, impliziert werden. Die Investoren überschätzen in der Folge die Anzahl derjenigen, die bereit sind, noch höhere Preise zu bezahlen. Wenn niemand mehr bereit ist, diese überhöhten Preise zu akzeptieren, kommt es der Hypothese zufolge zur Preiskorrektur. Die systematische Überschätzung der eigenen Fähigkeiten wird in der Sozialpsychologie als selbstwertdienliche Verzerrung (englisch: self-serving bias) bezeichnet.[11]

Institutionalisierung und Herdenverhalten

In der sozialwissenschaftlichen Literatur wird Institutionalisierung als Bindung des individuellen Verhaltens an soziale Normen bezeichnet. Individuelle Anleger verlassen sich hierbei nicht auf ihre eigene Wahrnehmung, sondern orientieren sich zumindest teilweise an ihrer Umwelt und folgen dem Verhalten anderer (Herdenverhalten) (englisch herding). Dies muss nicht über festgeschriebene oder vereinbarte Regeln (wie beispielsweise dem Rechtssystem) erfolgen, sondern kann spontan entstehen und über einen längeren Zeitraum anhalten, auch wenn dieses Verhalten irrational ist. Ein beschriebener Mechanismus ist das sogenannte englisch positive feedback trading bei dem Anleger ihre Entscheidung auf Basis historischer Performance fällen, d. h. sie kaufen bei steigenden Kursen und verkaufen bei fallenden. Die Anleger folgen dem Markt oder der Herde.[12][13][14]

Die Untersuchungen zum Herdenverhalten im Finanzmarkt kann in vier sich überschneidende Kategorien eingeteilt werden:[15]

- Informational cascades (Informationskaskaden): Anleger ignorieren ihre eigenen Informationen oder spielen sie herunter und entscheiden sich, das Verhalten anderer Anleger zu imitieren. Die aggregierten Informationen der Masse überwiegen jede private Information, die das Individuum hat. Dieser Effekt ist übertragbar auf andere Anleger und kann so zu einem Dominoeffekt führen.

- Reputational herding (Reputationsherdenverhalten): Anleger folgen anderen Anlegern mit hoher Reputation bzw. gutem Ruf.

- Investigative herding (Nachforschungsherdenverhalten): Anleger bzw. Analysten untersuchen Dinge in der Annahme, dass andere dies in Zukunft auch tun werden.

- Empirical herding (Empirisches oder statistisches Herdenverhalten): Anleger folgen der Herde ohne spezifisches Modell oder Erklärung, sondern setzen auf das von anderen erzeugte Momentum. Im Sinne des Positive Feedback Trading setzen Anleger beispielsweise auf schon früher gut gelaufene Investitionen.

Spekulation

Spekulatives Verhalten bezieht seine Motivation aus dem Streben nach einem (finanziellen) Gewinn. Die Preise am Markt bilden diese Erwartungen ab. Spekulativ handelnde Teilnehmer gehen davon aus, dass sich nicht alle Marktteilnehmer rational verhalten und ein späterer Gewinn unabhängig vom inneren Wert ist.[16] Es handelt sich hierbei praktisch um eine Wette auf steigende Preise.

Inflation

Manche Ökonomen sind der Ansicht, dass Spekulationsblasen dieselben Ursachen haben wie die Inflation. Die Theorie steht allerdings nicht in Einklang mit der Beobachtung, dass sich Spekulationsblasen auch in Zeiten niedriger Inflation bilden können.[17]

Kennzeichen

Robert Shiller beschreibt als Kennzeichen für Spekulationsblasen:[18]

- einen starken Anstieg der Kurse

- das Kursieren von Informationen über vermutete Gründe und Rechtfertigungen für die hohen Preise

- eine erhebliche Anzahl von Personen, die berichten, wie viel Geld sie an der Börse verdienen

- eine erhebliche Anzahl von Personen, die neidisch sind und sich ärgern, nicht eingestiegen zu sein

- eine diese Trends verstärkende Berichterstattung der Medien

Experimentelle Märkte

Experimentelle Märkte sind Modelluntersuchungen, anhand derer die möglichen Ursachen für das Entstehen und Platzen von Spekulationsblasen im Labor getestet werden. In der Literatur wird die 1988 unter dem Titel Bubbles, Crashes, and Endogenous Expectations in Experimental Spot Asset Markets veröffentlichte Studie von Smith, Suchanek und Williams als wegweisend und grundlegend für nachfolgende, experimentelle Untersuchungen angeführt. Ziel ist es zu untersuchen, welche Parameter und Bedingungen Einfluss auf die Bildung von Blasen haben. Variiert werden unter anderem die Qualifikation und die Zusammensetzung der Teilnehmer, die Dividendenstruktur, die Marktmechanismen, die den Marktteilnehmern zur Verfügung stehenden Informationen, die monetären Anreize und die Anzahl und Art der Märkte, die gleichzeitig oder sequentiell arbeiten. In den meisten Fällen entstehen Blasen, und eindeutige Ursachen dafür konnten bislang nicht identifiziert werden. Als Parameter mit dem größten Potential zur Verhinderung von Spekulationsblasen werden die Frequenz der Dividendenausschüttung, der Prozess zur Ermittlung des Fundamentalwertes und die Erfahrung der Marktteilnehmer genannt.[4]

Beispiele

- 1637: Am 7. Februar platzt die seit zirka 1634 andauernde Tulpenzwiebelspekulation in Holland.

- 1700: Die Darién-Gesellschaft kann nach Scheitern des Projekts ihre Anteile nicht mehr einlösen.

- 1720: Spekulation mit den Anteilscheinen der Mississippi-Kompanie in Frankreich (Mississippi-Blase, Mississippi Bubble)

- 1720: Spekulation mit den Anteilscheinen der South Sea Company in England (Südseeblase, South Sea Bubble)

- 1873: Eisenbahnspekulation in Nordamerika

- 1873: Am 9. Mai (Schwarzer Freitag) platzt die Blase der deutschen Gründerzeit: Gründerkrise.

- 1929: Am 24. Oktober (Schwarzer Donnerstag, engl. „Black Thursday“) brechen die Börsenkurse stark ein, der Crash kulminierte am Schwarzen Dienstag (englisch Black Tuesday, 29. Oktober), was die Great Depression und die Weltwirtschaftskrise auslöste.

- 1970er: Blase am Silbermarkt durch Silberspekulation der texanischen Gebrüder Hunt

- 1990: Die Aktien- und Immobilienblase der 1980er Jahre in Japan platzt

- 2000: Mitte März kulminiert die Spekulation mit Aktien der Internet- und Telekommunikationsbranche (Dotcom-Blase). In den drei Jahren darauf (also bis März 2003) brechen viele der Kurse um über 90 Prozent ein.

- 2007: Die Immobilienblase in den Vereinigten Staaten platzt. Diese sogenannte Subprime-Krise löst in einer Kettenreaktion eine Bankenkrise in den USA aus, der die Finanzkrise ab 2007 in den meisten Industrienationen folgt.

Literatur

- Robert Shiller: Irrationaler Überschwang. Plassen Verlag, Kulmbach 2015, ISBN 978-3-86470-253-2

Einzelnachweise

- N. Gregory Mankiw: Brief Principles of Macroeconomics. South-Western College, 5. Auflage, 2008, S. 194, ISBN 978-0-324-59037-1

- Peter M. Garber: Famous First Bubbles. The Journal of Economic Perspectives, Volume 4, Number 2, 1990, S. 35–54.

- Ronald R. King, Vernon L. Smith, Arlington W. Williams, Mark van Boening: The Robustness of Bubbles and Crashes in Experimental Stock Markets in R. H. Day and P. Chen: Nonlinear Dynamics and Evolutionary Economics. 1993, New York: Oxford University Press. ISBN 0-19-507859-4

- Stefan Palan: Bubbles and Crashes in Experimental Asset Markets. Springer, 2009, S. 2 ff., ISBN 978-3-642-02146-6

- Harold L. Vogel: Financial Market, Bubbles and Crashes. 2018, Palgrave Macmillan, S. 189 ff, ISBN 978-3-319-71527-8

- Vernon L. Smith, Gerry L. Suchanek, Arlington W. Williams: Bubbles, Crashes, and Endogenous Expectations in Experimental Spot Asset Markets. 1988, Econometrica 56 (5): S. 1119–1151

- Efficiency and beyond. The Economist, 16. Juli 2009

- Per Bak: How Nature Works. Springer, 1996, S. 14 ff, ISBN 978-0-387-98738-5

- Harold L. Vogel: Financial Market, Bubbles and Crashes. 2018, Palgrave Macmillan, S. 271 ff, ISBN 978-3-319-71527-8

- Karlheinz Bischofberger: Theorie und Empirie flexibler Wechselkurse: Alternative theoretische Erklärungsansätze und empirische Evidenz für acht westliche Industrieländer. Duncker & Humblot, 1986, S. 78–79, ISBN 978-3-428-05988-1

- Sheen Levine, Edward Zajac: The Institutional Nature of Price Bubbles. 2007, Social Science Research Network

- John R. Nofsinger, Richard W. Sias: Herding and Feedback Trading by Institutionaland Individual Investors. 1999, Journal of Finance, 53

- Alexander Kurov: Investor Sentiment, Trading Behavior and Informational Efficiency in Index Futures Markets. 2008, The Financial Review 43 S. 107–127

- Didier Sornette: Why Stock Markets Crash: Critical Events in Complex Financial Systems. 2017, Princeton University Press, S. 81 ff, ISBN 978-0-691-17595-9

- Didier Sornette: Why Stock Markets Crash: Critical Events in Complex Financial Systems. 2017, Princeton University Press, S. 95 ff, ISBN 978-0-691-17595-9

- Vivian Lei, Charles N. Noussair, Charles R. Plott: Nonspeculative Bubbles in Experimental Asset Markets: Lack of Common Knowledge of Rationality vs. Actual Irrationality, 2001, Econometrica, 69 (4): S. 831–859

- Stasys Girdzijauskas1, Dalia Štreimikienė, Jonas Čepinskis, Vera Moskaliova, Edita Jurkonytė, Ramūnas Mackevičius: Formation of Economic Bubbles: Causes and Possible Preventions. 2009, Baltic Journal on Sustainability, 15(2): S. 269

- Patrick Herger: Warnungen vor einer Börsenblase kursieren seit Jahren – warum Investoren sie jetzt aber nicht ignorieren sollten. NZZ vom 25. September 2020