Bankenkrise

Als Bankenkrise wird eine spezifische Unternehmenskrise bezeichnet, bei der die Stabilität und die Funktionsfähigkeit eines oder mehrerer Kreditinstitute durch Verluste derart gefährdet sind, dass mit einer Insolvenz zu rechnen ist. Dabei sind Ansteckungseffekte auf das gesamte nationale Bankensystem, auf die Finanzmärkte, die gesamte Volkswirtschaft oder auf andere Staaten möglich. Eine Bankenkrise kann isoliert ein einzelnes Institut oder als Systemkrise einen ganzen Bankensektor betreffen und kann die ökonomische, soziale oder politische Stabilität in einem Staat unterminieren.

Geschichte

Bankenkrisen waren meist Teil einer nationalen oder internationalen Wirtschafts- oder Finanzkrise; sie haben sie ausgelöst oder waren ihre Folge. Eine Studie konnte nachweisen,[1] dass die wichtigsten Bankenkrisen in der Geschichte der USA mit einem einfachen Konjunkturmodell hätten vorhergesehen werden können.

Bankenkrisen sind so alt wie die Banken selbst und keineswegs ein neues Phänomen. Eine der ersten Bankenkrisen fand ersichtlich im Jahre 371 vor Christus in Athen statt, als die Schlacht bei Leuktra gegen die Boötier verloren ging.[2] Panisch hoben viele Athener ihre Depositen bei Geldwechslern in Piräus ab, die hierdurch illiquide wurden.

Genauer bekannt ist heute in der Wirtschaftsgeschichte die – durch Spekulationsblasen in London (Südseeblase) und Paris (Mississippi-Blase) ausgelöste – Berner Bankenkrise von 1720. Zwischen November 1720 und Juni 1721 wurden die Berner Banken Malacrida & Cie. zusammen mit der Bank Samuel Müller & Cie. zahlungsunfähig und mussten liquidiert werden. Es folgten ausschließlich Bankenkrisen, die Teil einer nationalen oder gar internationalen Wirtschaftskrise waren wie die Wirtschaftskrise vom Mai 1837 oder die Wirtschaftskrise vom August 1857. Die Panik bei der Seamen’s Savings’ Bank in der New Yorker Wall Street am 31. Oktober 1857 offenbarte, dass die Stabilität der New Yorker Banken durch unvorhersehbare Umstände untergraben werden konnte, die weder der Sicherheitsfonds noch das Gesetz über Free Banking verhindern konnten.[3] Die bedeutendsten Bankenkrisen in den USA fanden 1873, 1884, 1890, 1893 und 1907 statt. Außer der Bankenkrise von 1890 waren die übrigen von erheblichen Liquiditätsengpässen geprägt, die zu Zahlungseinstellungen auch im Nichtbankensektor in den USA führten.[4] Die Krise der Barings Bank vom November 1890 wurde durch wertlos gewordene Staatsanleihen Argentiniens ausgelöst, die die Bank erworben hatte und dadurch illiquide wurde. Sie musste deshalb durch die Bank of England gerettet werden. Die Auswirkungen auf die Weltwirtschaft waren noch ein Jahrzehnt spürbar.[5]

Von einschneidender Bedeutung war die Weltwirtschaftskrise vom Oktober 1929 und als deren Folge die Deutsche Bankenkrise vom Juni 1931. Die damals zweitgrößte deutsche Bank, die Darmstädter und Nationalbank, musste nach dem Konkurs ihres Kreditnehmers Nordwolle hohe Kreditverluste hinnehmen und ihre Schalter am 13. Juli 1931 schließen. Otto Christian Fischer schlug in der Bankenquete von 1933 erstmals vor, die vertretbare Höhe der Einzelkredite vom Eigenkapital der Bank abhängig zu machen.[6] Sein Vorschlag mündete in einer Großkreditvorschrift des Kreditwesengesetzes vom 5. Dezember 1934.

Weitere Bankenkrisen waren die Savings-and-Loan-Krise in den USA ab März 1985, die Schwedische Bankenkrise von 1990, bei der viele Banken nur noch mit staatlicher Unterstützung überleben konnten. Auch neuere Staatskrisen waren von Bankenkrisen begleitet wie die Asienkrise ab März 1997. In der Folge kam es ab Mai 1998 zur Russlandkrise; die Argentinien-Krise begann ab Januar 1999. Die weltweite Finanzkrise ab August 2007 war der Ursprung für die Insolvenz des Bankhauses Lehman Brothers im September 2008. Die Folgen dieser Insolvenz blieben nicht auf die USA begrenzt, sondern weiteten sich zu einer globalen Finanzkrise aus, die zeitweise den Interbankenhandel weltweit beinahe zum Erliegen brachte. In der Eurozone kam es ab April 2010 zur PIIGS-Krise, von der sich die Griechenlandkrise als die tiefgreifendste herausstellte. Die PIIGS-Krise war hauptsächlich verantwortlich für die Eurokrise, die von zahlreichen Bankenrettungen begleitet war.

Ursachen

Bankenkrisen können einzelne oder mehrere Kreditinstitute in ihrer Stabilität beeinträchtigen und in ihrer Existenz nachhaltig bedrohen.[7] Die Ursachen können endogener oder exogener Natur sein.

- Endogene Ursachen: Im Kundengeschäft kann die Insolvenz von einem oder mehreren Großkreditnehmern (Beispiele: Danat-Bank und SMH-Bank) Auslöser sein. Im Eigenhandel unterliegt die Bank einem Marktrisiko, das durch Fehlspekulationen (Beispiel Herstatt-Bank) die Existenz bedrohen kann.

- Exogene Ursachen: Innerhalb des Bankensektors zählen zu den exogenen Ursachen die Ansteckung durch andere anfällige Banken, schwindendes Vertrauen in das Bankwesen, instabile Interbankenmärkte, Börsencrashs oder der Abzug von Auslandsguthaben (Beispiel: Bankenkrise in Deutschland 1931). Außerhalb des Bankensektors rühren exogene Ursachen von der nationalen Volkswirtschaft oder der internationalen Weltwirtschaft wie beispielsweise Wirtschaftskrisen her, die sich auf eines oder mehrere Kreditinstitute auswirken.

Die Stabilität und damit die Funktionsfähigkeit einer Bank ist gefährdet, wenn sie wesentliche Kreditausfälle oder Verluste im Eigenhandel (mit Wertpapieren, Devisen, Edelmetallen, Sorten, im Kredithandel oder bei Derivaten) zu verkraften hat. Die hohen Verluste führen zu einer Reduzierung des Eigenkapitals der Bank und damit ihrer Solvabilität, so dass sich eine Liquiditätskrise anschließt.[8] Eine kritische Abnahme von Solvabilität und Liquidität sind somit die Hauptursachen von Bankenkrisen.[9] Werden diese Vorgänge öffentlich, ist das Vertrauen insbesondere der Bankkunden so stark beeinträchtigt, dass es zu einem Bankansturm kommt, der die Liquiditätskrise durch Abhebung von Sicht-, Termin- und Spareinlagen noch verschärft. Dieses Szenario lässt sich bei den meisten Bankkrisen der Vergangenheit erkennen. Zahlungsbilanz- und Bankenkrisen treten häufig parallel auf und werden von einer Reihe ähnlicher Faktoren begleitet.[10]

Verlust an Solvabilität

Bankenkrisen werden vor allem durch die drastische Abnahme der Qualität der Vermögenspositionen (Aktiva) einer Bank oder des gesamten Bankensystems, die eine verlustbringende Bewertung dieser Aktiva zur Folge hat, verursacht. Die von den Kreditinstituten vergebenen Kredite sind im Normalfall mit einem vertretbaren Kreditrisiko verbunden. Die Ermittlung dieses Kreditrisikos wird im Rahmen der Bonitätsprüfung vorab vorgenommen. Kommt es dann etwa durch Wirtschaftskrisen zum gleichzeitigen Ausfall unerwartet vieler Schuldner (siehe auch Klumpenrisiko), und/oder etwaige Kreditsicherheiten stellen sich als unzureichend heraus (etwa durch Überbewertung oder Wertverfall einer Immobilie), sind die uneinbringlichen Kredite zu Lasten der Ertragslage abzuschreiben. Entstehen hierdurch Verluste, führen diese zu einer existenzbedrohenden Verminderung des haftenden Eigenkapitals. Dieses Szenario ist das Ablaufschema einer Bankenkrise, wie sie ab 2007 in den USA begann.

Banken übernehmen im Eigenhandel zudem umfangreiche Marktrisiken, vor allem Kursrisiken, Zinsänderungsrisiken und Währungsrisiken. Es genügt dann der unerwartete Eintritt eines bestimmten Ereignisses (etwa der Kursverfall einer Fremdwährung), um bei einer Vielzahl von Geldinstituten existenzbedrohende Kursverluste auszulösen. Die Insolvenz der Herstatt-Bank im Juni 1974 breitete sich nicht auf andere Kreditinstitute aus; auch diese hatten mit der gleichen Ursache zu kämpfen, konnten jedoch die Krise bewältigen. Zu einer Bankenkrise eskalierte dies nicht, und das Vertrauen in das Bankensystem wurde nicht geschädigt.

Verlust an Liquidität

Eine Existenzgefahr für Banken besteht auch bei unzureichender Liquidität. Hintergrund ist die erlaubte Fristentransformation, das heißt die Praxis der Banken, auch langfristige Kredite (z. B. Baudarlehen) teilweise mit kurzfristigen Einlagen (z. B. Sichteinlagen) zu refinanzieren. Wenn viele Anleger innerhalb kurzer Zeit ihr Geld bei einer Bank abheben, dann kann die Bank ihren Verpflichtungen nicht mehr nachkommen, weil sie die Gelder langfristig verliehen hat. Weil die Bankkunden die Zahlungsfähigkeit einer Bank nur schwer einschätzen können, kann die Angst vor einer Bankenkrise dazu führen, dass Kunden massenhaft Geld abheben (Bankansturm). In dieser Situation können selbst gesunde Banken in Zahlungsunfähigkeit geraten. Maßnahmen zur Abwendung der Zahlungsunfähigkeit (z. B. Notverkauf von Geldanlagen, Kreditaufnahme zu ungünstigen Konditionen) können ihrerseits zu einem Verlust an Solvabilität führen.[11]

Kettenreaktion

Der Zusammenbruch einer Bank oder eine schwere Krise einer Bank kann eine Kettenreaktion auslösen. Ein Grund ist die enge Verzahnung der Kreditinstitute untereinander durch Interbankkredite (Geldgeschäfte innerhalb der Kreditwirtschaft), die bis zu 30 % der Bilanzsumme einer Universalbank erreichen.[12] Zudem tendieren weltweit die Kreditinstitute zu ähnlichen Portfoliostrukturen bei ihren Risikoaktiva (also vor allem Kredite und Wertpapieranlagen), so dass bei dem Eintritt eines bestimmten Ereignisses (etwa Immobilienkrise, Börsencrash, Änderungen von Zinsniveau oder Zinsstruktur) wegen der hohen Korrelation eine Vielzahl von Banken gleichzeitig betroffen sein kann. Verlieren aufgrund dieser Probleme die Anleger das Vertrauen in die Banken allgemein, so kann es zu einer allgemeinen Liquiditätskrise kommen.

Folgen

Die starke Abhängigkeit moderner Volkswirtschaften vom Bankensystem hängt damit zusammen, dass der gesamte monetäre Bereich (insbesondere nationaler und internationaler Zahlungsverkehr, Kreditgewährung, Geldanlage, Börsenwesen) von Banken abgewickelt wird und Kreditinstitute deshalb einen nicht zu unterschätzenden hohen systemischen Stellenwert in der Wirtschaft einnehmen. Ist die Funktionsfähigkeit des Bankensystems eingeschränkt, kommt es zu unmittelbaren Folgen in der Volkswirtschaft.

Einzelwirtschaftliche Auswirkung

Die lokal auf eine einzelne Bank begrenzte Bankkrise kann sich schnell regional auf andere Banken, die Börsen und auf Nichtbanken auswirken, wenn der Staat (vertreten durch die Bankenaufsicht) nicht einschreitet. Dieser Ansteckungseffekt ist heute durch die Vernetzung besonders gravierend, war jedoch auch bereits 1931 vorhanden. Die im Mai 1931 bei der Österreichischen Creditanstalt auftretenden Schwierigkeiten ließen das Misstrauen auch auf Deutschland übergreifen, hier noch verstärkt durch Bekanntwerden eines Haushaltsdefizits im Reichshaushalt, neuer Verluste im Versicherungswesen und beim Karstadt-Konzern.[13] In Deutschland setzten daraufhin umfangreiche Abzüge von Auslandsguthaben bei Banken ein, von denen die Darmstädter und Nationalbank besonders betroffen war und sich gleichzeitig einem Kreditausfall ihres Großkreditkunden Nordwolle gegenübersah.

Volkswirtschaftliche Auswirkung

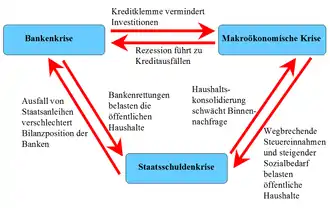

Während die Unternehmenskrise einer Nichtbank oftmals nur begrenzte Folgen (etwa bei deren Lieferanten, Abnehmern und Beschäftigten) nach sich zieht, kann sich die Krise einer einzelnen Bank auf alle Kreditinstitute und schließlich auf die Realwirtschaft, d. h. die gesamte Volkswirtschaft auswirken. Banken, Unternehmen und Anleger sind eng miteinander verflochten. Geraten die Banken in eine Krise, so werden sie die Kreditvergabe einschränken, dies führt zu einer Kreditklemme (engl. credit crunch) in der Realwirtschaft. Dies wiederum verursacht eine Rezession, deren typische Folgen (sinkende Zahlungsfähigkeit von Unternehmen und privaten Schuldnern, relativer Preisrückgang bei Sachanlagen) die Bankenkrise verschärft. Ein bekanntes Beispiel solcher Vorgänge ist die Weltwirtschaftskrise ab 1929.

Gegenmaßnahmen

Verhinderung von Bankenkrisen

- Regulierung der Finanzmärkte:

Nationale Regierungen, aber auch internationale Organisationen (z. B. der Basler Ausschuss für Bankenregulierung) können im Rahmen der Bankenregulierung spezifische Gesetze und Verordnungen erlassen, die die unternehmerischen Handlungsspielräume der Kreditinstitute durch Begrenzung der Kredit-, Zins-, Währungs- oder Marktpreisrisiken einschränken. Gleichzeitig richtet der Staat spezifische Behörden ein, die mit der Überwachung der Banken mit Hilfe der erlassenen Gesetze betraut werden. Die internationalen und nationalen Finanzmärkte sind die weitestgehend regulierten Märkte überhaupt. In Deutschland regeln das Kreditwesengesetz (KWG) und die Solvabilitätsverordnung (SolvV) die Höhe des Mindesteigenkapitals, KWG und GroMiKV kontingentieren Groß- und Organkredite sowie Klumpenrisiken, und die Mindestanforderungen an das Risikomanagement (MaRisk) zwingen die Banken, ihr Risikomanagement zu stärken.

- Überwachung der Kreditinstitute:

Aufgrund dieser rechtlichen Rahmenbedingungen werden Kreditinstitute und sonstige Finanzinstitutionen vom jeweiligen Staat mehr oder weniger eng überwacht (siehe Bankenaufsicht und Bankenpleite). Die Bankenaufsicht wird meist durch staatliche Behörden wahrgenommen, die die Einhaltung der bankspezifischen Gesetze durch das Kreditwesen regelmäßig überwacht. Den deutschen Kreditinstituten sind zudem umfangreiche turnusmäßige Anzeige- und Meldepflichten auferlegt. Die Überwachung geschieht in Deutschland durch koordinierte Zusammenarbeit von Bundesbank und BaFin.

- Einlagensicherungssysteme:

Für den Fall eines Bankenzusammenbruchs sind die Anleger über verschiedene Formen der Einlagensicherung individuell abgesichert. Damit entfällt der Anreiz für Anleger, wegen sinkendem Vertrauen in die Bank die Geldanlagen abzuziehen.

- Stresstests:

International und national nehmen die Kreditinstitute an turnusmäßigen Stresstests teil, die bestimmte Krisenszenarien simulieren sollen. Die Auswirkungen der vorgegebenen Krisenparameter (z. B. steigende/fallende Zinsen, Aktienhausse/-baisse, Rohstoffpreisveränderungen, Devisenkursveränderungen oder eine allgemeine Rezession) auf ein einzelnes Kreditinstitut werden beobachtet und in dessen – fiktivem – Jahresabschluss berücksichtigt.

Maßnahmen in einer Bankenkrise

Wenn eine Bankenkrise ausbricht oder auszubrechen droht, kann die Zentralbank entscheiden, die Leitzinsen zu senken. Heutzutage haben die Zentralbanken auch die Aufgabe, als Kreditgeber letzter Instanz in wirtschaftlichen Krisensituationen den Banken zusätzliche Liquidität zur Verfügung stellen, um Kreditknappheit und einen Vertrauensverlust in das Bankensystem abzuwehren.[15] Die Bankenaufsicht ist in vielen Staaten gesetzlich befugt, einzelne Banken zu schließen oder in deren Geschäftspolitik eingreifen.

Nicht alle Bankenkrisen lösten eine große Wirtschaftskrise aus. So gelang es z. B. den USA, die Folgen der Savings-and-Loan-Krise im Jahre 1985 zu meistern, ohne dass es zu einer Rezession kam.

Maßnahmen in der Bankenkrise seit 2007

Für die durch die subprime-Krise in den USA ausgelöste weltweite Finanzkrise ab 2007 reicht der beschriebene Maßnahmenkatalog nicht aus. Viele Staaten haben für die Finanzwirtschaft spezifische Rettungspakete (mit der Folge der teilweisen Sozialisierung der Bankenrisiken und -verluste) beschlossen. In Deutschland wurde deshalb im Oktober 2008 der Sonderfonds Finanzmarktstabilisierung (SoFFin) gegründet,[16] der staatliche Garantien (bei Liquiditätsengpässen), Eigenkapitalstärkungen oder Risikoübernahmen[17] bis zur Höhe von Euro 470 Mrd. anbietet. Dazu gehört auch die Gründung von Bad Banks, also Zweckgesellschaften, in die hochriskante (sog. „toxische“) Kredite/Wertpapiere eingebracht werden. Durch Dekonsolidierung (also eine Bilanzpolitik, die eine Isolierung der „Bad Bank“ aus dem Konzernabschluss der bilanzverkürzenden Bank anstrebt) kann die Trennung vom hohen Risiko auch bilanztechnisch vollzogen werden, sodass eine „gesunde“ Bank übrigbleibt.

Situation in den USA

In den USA ist der Bankensektor anders organisiert und reguliert als in Europa.

Die Bankenaufsicht in den USA ist ein historisch gewachsenes und chaotisches Konstrukt. Es gibt (Stand 2012) zahlreiche konkurrierende Aufsichtsbehörden mit teils überlappenden Zuständigkeiten. Banken und Versicherer können die Behörden verschiedener Bundesstaaten gegeneinander ausspielen und sich dort ansiedeln, wo sie die geringsten Auflagen haben. Auf föderaler Ebene konkurrieren mindestens neun Aufseher miteinander.[18]

In Europa dominieren Universalbanken; in den USA Spezial- und Investmentbanken. Ihr naturgemäß – mangels angemessener Risikostreuung – höheres Unternehmensrisiko kann nur schwer mit anderen Geschäftssektoren „ausgeglichen“ werden, sodass die Gefahr einer Insolvenz tendenziell höher ist. Dies und die höhere Risikobereitschaft in Nordamerika sind insbesondere die Ursachen für die von hier ausgegangene Finanzkrise ab 2007 und die im September in der Insolvenz von Lehman Brothers kulminierende US-Bankenkrise 2008. Diese Bankenkrise muss auch vor dem Hintergrund des Regelwerks Basel II gesehen werden, das in Europa eingeführt wurde (in Deutschland u. a. durch die erwähnte SolvV). Die USA haben mit Hinweis auf „komplizierte Regelungen“ die Einführung von Basel II bis heute verzögert. Das hochkomplexe Regelwerk konnte aber ein Übergreifen der US-Bankenkrise auf Europa nicht verhindern.

Im Dezember 2009 schloss die US-Bankenaufsicht sieben weitere US-Finanzinstitute wegen Überschuldung; einschließlich dieser belief sich die Anzahl der Bankenpleiten damals auf 140.[19]

Rundfunkberichte

- Vivien Leue: Beginn der Finanzkrise vor zehn Jahren – Eine Bankenpleite mit weltweiten Auswirkungen, Deutschlandfunk – Hintergrund vom 16. September 2018.

Literatur

- Stephen G. Cecchetti: Money, banking, and financial markets. 2nd edition. McGraw-Hill Irwin, Boston 2008, ISBN 978-0-07-128772-2. Chapter 14.

- Frederic S. Mishkin: The economics of money, banking, and financial markets. 7th edition. Pearson Addison Wesley, Boston 2004, ISBN 0-321-20463-8. Chapter 11.

- Susanne Schmidt: Markt ohne Moral. Das Versagen der internationalen Finanzelite. Droemer Knaur, München 2010, ISBN 978-3-426-27541-2.

Weblinks

Einzelnachweise

- Gary Gorton: Banking Panics and Business Cycles. In: Oxford Economic Papers vol. 40 Nr. 4, Dezember 1988, S. 751–781

- Heinz-Dieter Haustein, Zeitenwechsel: Der aufhaltsame Aufstieg des Geldkapitals in der Geschichte, 2012, S. 8

- Steven H. Jaffe, Jessica Lautin, Museum of the City of New York (Hrsg.): Capital of Capital: Money, Banking, and Power in New York City 1784-2012. 2014, S. 62

- Eberhart Ketzel, Hartmut Schmidt, Stefan Prigge: Wolfgang Stützel - moderne Konzepte für Finanzmärkte, Beschäftigung und Wirtschaftsverfassung. 2001, S. 96

- Michael Krause: Wie Nikola Tesla das 20. Jahrhundert erfand. 2010, S. 151

- Joachim von Köppen: Das Eigenkapital der Kreditinstitute. 1966, S. 203

- Joachim K. Bonn: Bankenkrisen und Bankenregulierung. Springer-Verlag, 2013, ISBN 3-322-86638-6, S. 58 (eingeschränkte Vorschau in der Google-Buchsuche).

- Ingo Köhler: Die „Arisierung“ der Privatbanken im Dritten Reich. 2008, S. 47

- Jay C. Shambaugh: The Euro’s Three Crises. In: David H. Romer, Justin Wolfers: Brookings Papers on Economic Activity. Frühjahr 2012, S. 163

- Deutsches Institut für Wirtschaftsforschung (Hrsg.): Wochenbericht. Band 64, 1997, S. 983.

- Jay C. Shambaugh: The Euro’s Three Crises. In: David H. Romer, Justin Wolfers: Brookings Papers on Economic Activity. Frühjahr 2012, S. 163.

- Deutsche Bundesbank (Hrsg.): Bankenstatistik Dezember 2008. S. 9.

- Gabler Bank-Lexikon, 10. Aufl. 1983, Sp. 275.

- Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung: Peter Bofinger et al.: Nach dem EU-Gipfel: Zeit für langfristige Lösungen nutzen. (PDF; 734 kB), 5. Juli 2012, S. 1; Jay C. Shambaugh: The Euro’s Three Crises. In: David H. Romer, Justin Wolfers: Brookings Papers on Economic Activity. Frühjahr 2012, S. 159.

- Manfred Borchert: Geld und Kredit: Einführung in die Geldtheorie und Geldpolitik. Verlag Oldenbourg, Wien 2001, S. 275 f.

- Homepage des SoFFin

- Unter Risikoübernahmen wird die Übertragung von Risikopositionen (z. B. Kredite und Wertpapiere) von den Kreditinstituten auf den Fonds verstanden, für die die Banken Schuldtitel des Bundes erhalten. Diese Risikopositionen darf der Fonds bis zu ihrer Fälligkeit halten.

- Europa muss aus Amerikas Fehlern lernen. handelsblatt.com, 9. Juli 2012.

- Sieben weitere US-Banken geschlossen. tagesschau.de Stand: 19. Dezember 2009. 07:36 Uhr.