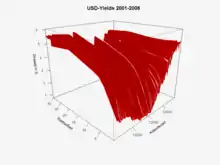

Zinsstruktur

Als Zinsstruktur bezeichnet man das Verhältnis verschiedener Zinssätze zueinander. Deren grafische Veranschaulichung wird Zinskurve (auch Zinsstrukturkurve) genannt. Oft werden diese Begriffe synonym verwendet.

Zinssätze hängen im Allgemeinen von Faktoren wie Laufzeit, Risiko, der steuerlichen Behandlung und/oder sonstigen Eigenschaften der entsprechenden Finanzinstrumente ab. Im Folgenden wird die zeitliche Zinsstruktur betrachtet, bei der die Abhängigkeit des Zinssatzes von der Bindungsdauer einer Anlage (Anleihe oder Termingeld) oder von der Laufzeit eines Zinsderivates im Vordergrund steht.

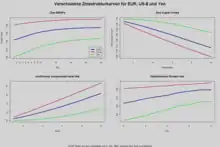

Auf unterschiedlichen Märkten gibt es unterschiedliche Zinsstrukturen. So unterscheiden sich die Strukturen nicht nur nach Währung, sondern auch nach Art des Basiswertes (Wertpapier oder Zinsderivat). Auch diese können ggf. noch weiter untergliedert sein, so unterscheiden sich die Strukturen bei Zinsswaps auch nach dem Referenz-Zinssatz.

Mit kurzem Ende bezeichnet man die Laufzeit bis zu einem Jahr und mit dem langen Ende die Laufzeit ab zehn Jahren.

Bedeutung

Eine Hauptanwendung von Zinsstrukturkurven ist die Bewertung (Berechnung des Barwerts) sowohl von Zinsderivaten wie beispielsweise Zinsswaps als auch von fest oder variabel verzinslichen Anleihen. Auch die Sensitivität des Barwertes (bei Derivaten) oder des Preises (bei verzinslichen Wertpapieren) gegenüber Zinsänderungen lässt sich somit berechnen.

Zudem eignet sich die Zinsstrukturkurve auch für die Berechnung von impliziten Terminzinssätzen und für Szenarioanalysen.

Die Zinsstruktur hat darüber hinaus für Wirtschaftsforscher eine große Bedeutung zur Abschätzung der zukünftigen Entwicklung der Finanzmärkte und der Wirtschaft.

Erklärungsmodelle für die Existenz von Zinsstrukturen

Es gibt drei Erklärungsmodelle, warum die Höhe des Zinssatzes von der Bindungsdauer abhängig ist. Diese drei Zinsstrukturhypothesen ergänzen sich teilweise, teilweise konkurrieren sie miteinander.

Die (reine) Erwartungshypothese

Die reine Erwartungshypothese folgt aus der Annahme der vollständigen Informationseffizienz des Marktes und der Annahme der vollständigen Risikoneutralität der am Markt handelnden Subjekte.

Daraus ergibt sich folgendes Bild:

- Werden steigende Zinsen am Markt erwartet, so investieren die Anleger vorzugsweise in Kurzläufer, somit steigt die Nachfrage am sogenannten kurzen Ende der Zinskurve. Dies schmälert folglich die Renditen für Titel kurzer Laufzeit und die Zinskurve steigt (normale Zinsstruktur).

- Werden am Markt fallende Zinsen erwartet, so tritt das Gegenteil ein: Anleger wollen ihr Kapital lieber langfristig zu höheren Zinssätzen anlegen. Durch das Zusammenspiel von Angebot und Nachfrage entwickelt sich dann die inverse Zinsstruktur, zu der es oft vor Rezessionen kommen kann.

Die Erwartungshypothese liefert die gedankliche Grundlage für die Berechnung von Terminzinssätzen, die den erwarteten Kassazinssätzen entsprechen.

Seit Eugene Fama ist bekannt, dass Terminzinssätze die Richtung, aber nicht das Ausmaß von Zinsänderungen prognostizieren.

Die Erwartungshypothese erklärt, warum in Hochzinsphasen die Zinsstruktur häufig invers ist und warum in Niedrigzinsphasen die Zinsstruktur in der Regel steigend ist. Sie erklärt jedoch nicht, warum steigende Zinsstrukturen die Regel und inverse Zinsstrukturen die Ausnahme sind. Darüber hinaus vernachlässigt sie, dass langlaufende Anlagen ein höheres Zinsänderungsrisiko aufweisen als kurzfristige.

Die Liquiditätspräferenzhypothese

Die Liquiditätspräferenzhypothese ergänzt zur Erwartungshypothese den Umstand, dass Investoren ihre zukünftigen Pläne nicht genau kennen und deshalb ihre Mittel lieber kurzfristig anlegen. Dies wird durch die Furcht begründet, dass man langfristig angelegte Mittel nur zu ungünstigen Bedingungen wieder flüssig machen kann.

Um die Investoren zu langfristigen Anlagen zu motivieren, wird daher eine Liquiditätsprämie bezahlt. Dies erklärt, warum die Zinsstruktur in aller Regel steigend ist. Kombiniert man die Aussagen von Erwartungshypothese und Liquiditätspräferenzhypothese, so kann man aus der Zinsstruktur die vom Markt erwartete Zinsänderung ableiten, zum Beispiel:

- Eine schwach steigende Zinsstruktur bedeutet somit, dass für langlaufende Titel lediglich die Liquiditätsprämie bezahlt wird und der Markt somit keine Zinsänderung erwartet.

- Eine stark steigende Zinsstruktur bedeutet, dass der Markt steigende Zinsen erwartet: Es wird für langlaufende Titel im Vergleich zu kurzfristigen Bindungen mehr als die Liquiditätsprämie gezahlt.

Die Liquiditätspräferenzhypothese allein kann inverse Zinsstrukturkurven nicht erklären.

Die Marktsegmentierungshypothese

Die Marktsegmentierungshypothese beruht auf der Erfahrung, dass es keinen einzigen einheitlichen Anlagemarkt gibt, sondern dass die Marktteilnehmer in einem Segment operieren und dieses selten verlassen. Somit gibt es Angebot/Nachfrage-Situationen in jedem einzelnen Segment, was zu verschiedenen Zinssätzen in den einzelnen Segmenten und damit einer nicht-flachen Zinsstruktur führt. Ferner wird davon ausgegangen, dass auf Grund mangelnder Voraussicht und der daraus begründeten Risikoaversion das Marktverhalten der Kreditgeber durch Liquiditätspräferenz charakterisiert ist. Dies erklärt den überwiegend normalen Verlauf der Zinsstrukturkurve. Den Einfluss von Erwartungen über die Entwicklung der Zinsen auf die Zinsstrukturkurve schließt die Marktsegmentierungshypothese grundsätzlich aus.

Damit ist die Marktsegmentierungshypothese in der Lage zu erklären, warum es auch (aber selten) zu unregelmäßigen Zinsstrukturen kommt, z. B. mit einem Buckel. Eine Erklärung, warum inverse Zinsstrukturkurven häufiger bei hohen kurzfristigen Zinssätzen auftreten, kann das Modell jedoch nicht geben. Aus den Modellannahmen folgt zudem, dass Wertpapiere unterschiedlicher Laufzeiten intrasegmental nicht substituierbar sind.

Neben diesen Zinsstrukturtheorien bzw. -hypothesen, die den Verlauf der Zinsstruktur durch Faktoren erklären wollen, die im Grunde außerhalb der Finanzmärkte liegen (Erwartungen, Präferenz für möglichst liquides Vermögen und feststehende, meistens institutionell bestimmte Bevorzugung ganz bestimmter Laufzeiten), gibt es die sogenannten Zinsstrukturmodelle im engeren Sinne. Diese haben den viel bescheideneren Anspruch, die Zusammenhänge innerhalb der Zinsstrukturkurve, das heißt die Zusammenhänge zwischen Zinssätzen unterschiedlicher Restlaufzeiten zu erklären.

Ausprägungen von Zinsstrukturen

Eine Zinskurve kann folgende Ausformungen haben:

Normale (steigende) Zinskurve

Die Zinskurve ist meist steigend, d. h. für längere Bindungsdauern werden höhere Zinsen bezahlt. Das kann der Ausdruck dafür sein, dass der Markt höhere Zinsen in der Zukunft erwartet; ebenfalls wird die längere Bindungsdauer mit einer Liquiditätsprämie und einer Risikoprämie abgegolten.

Wie der Name andeutet, ist dies die häufigst auftretende Form einer Zinsstrukturkurve.

Flache Zinskurve

Dies bedeutet, dass die Zinsen von der Bindungsdauer unabhängig sind. Unter der Annahme, dass der Markt eine Liquiditätsprämie und Risikoprämie zahlt, bedeutet dies, dass fallende Zinsen erwartet werden.

Inverse (fallende) Zinskurve

Für langfristige Anlagen werden weniger Zinsen bezahlt als für kurzfristige Anlagen. Eine inverse Zinskurve kann auf unterschiedliche Art erklärt werden. Die Erklärung hängt von der jeweiligen Zinstheorie (Erwartungstheorie, Liquiditätspräferenztheorie, Marktsegmentierungstheorie, Preferred-Habitat Theorie) ab. Es gibt nie nur eine mögliche Theorie zur Erklärung einer inversen Zinskurve.

Unregelmäßige Zinskurve

Unter den unregelmäßigen Zinskurven ist die „buckelige“ (wie abgebildet) die häufigste.

Beschreibungsformen von Zinsstrukturen

Es gibt mehrere äquivalente Beschreibungsformen für eine Zinskurve. Das heißt, dass sich jede Zinsstruktur eindeutig von einer Darstellung in eine andere umrechnen lässt.

Swap- oder Anleihezinssätze

Die Zinsstruktur ist eine Abfolge von Kassazinssätzen von zum Beispiel Anleihen oder Swaps. Der Kassazinssatz zu einer Laufzeit gilt von sofort bis zur entsprechenden Laufzeit. Da die Zahlungsstruktur von Zinsswaps mit aktuellen Konditionen eine große Analogie zu pari notierenden Anleihen aufweist, können diese zusammen behandelt werden.

Diese Darstellung beinhaltet periodisch zu zahlende Zinsen. Es ist keine Thesaurierung vorgesehen.

Diskontfaktoren (oder Nullkupon-Preise)

Die Zinskurve ist eine Abfolge von Diskontfaktoren. Ein Diskontfaktor ist dabei der Faktor, mit dem eine Zahlung in der Zukunft multipliziert werden muss, um den Barwert dieser Zahlung zu erhalten. Somit entspricht ein Diskontfaktor gerade dem Anleihepreis einer Nullkuponanleihe mit der gleichen Laufzeit.

Stetige Spot-Zinsen

Die Zinsstruktur ist eine Abfolge von stetig berechneten Spot Rates.

Kassazins und Terminzins

Aus der Zinsstruktur können Terminzinsen (englisch forward rates) berechnet werden, das sind Zinssätze, die ab einem bestimmten Datum in der Zukunft zu einer bestimmten Bindungsdauer gelten.

Eine normale Zinsstrukturkurve liegt vor, wenn und eine normale Zinsstruktur muss nicht steigende einperiodige Terminzinssätze bedeuten.

Beispiel: y(2)=0,1 und r(2,3)=0,16, dann ist y(3)= 0,12.., sei y(3)<r(3,4)=0,14; so ist y(4)=0,125. Wir haben eine normale Zinsstruktur y(2)=0,1 y(3)=0,12 und y(4)=0,125, aber nicht steigende Terminzinsen r(2,3)=0,16, r(3,4)=0,14.

Die Zinsstruktur ist eine Momentaufnahme bezüglich unterschiedlicher Restlaufzeiten und lässt keine Aussage über die Zukunft zu. Es lassen sich lediglich die impliziten Terminzinssätze berechnen. Diese sind aber in der Regel nicht identisch mit den zukünftigen Kassazinssätzen (englisch spot rates).

Ermittlung der Zinsstruktur

Die Quellen für die Rohdaten sind je nach betrachteter Zinskurve unterschiedlich. Gegebenenfalls wird, sofern für bestimmte Stellen keine originären Daten für eine Zinskurve vorhanden sind, diese auch aus anderen Zinskurven übernommen.

Verzinsliche Wertpapiere

Eine wichtige Quelle für Rohdaten sind hier die Renditen von erstklassigen Nullkuponanleihen mit verschiedenen Restlaufzeiten, aber auch Kuponanleihen, z. B. die Preise von Staatsanleihen, werden genutzt. Die kupontragenden Anleihen bringen das Problem der Kuponverzerrung (Der Kupon hat eine andere Laufzeit als die gesamte Anleihe) mit sich. Daher ist die Berechnung sehr schwierig. Grundsätzlich müssen natürlich alle anderen Variablen, wie z. B. die Bonität des Schuldners, konstant sein. Gegebenenfalls wird die Zinsstrukturkurve durch die Sätze der Swapmärkte oder Marktzinssätze (LIBOR, …) ermittelt. Die Zinssätze aus Swaps können jedoch empirisch 30 bis 40 Basispunkte höher liegen.

Swapmärkte

Hier wird sich zu Nutze gemacht, dass Swapsätze identisch sind mit Kupons von Anleihen, die zu pari notieren. Mit Hilfe des sogenannten Bootstrapping wird aus den aktuell gehandelten Swapsätzen dann die Zerocurve-Zinssätze und die Diskontfaktoren der Zinsstruktur ermittelt. Als Bootstrapping bezeichnet man ein Verfahren zur Ermittlung der Spot-Rate-Strukturkurve aus Marktdaten. Dabei werden die Diskontfaktoren sukzessive, mit der kleinsten Periode startend, ermittelt.

- Da für eine zu pari notierende Anleihe gilt:

- folgt für den Diskontfaktor des Jahres :

- bzw. für den Zinssatz:

- wobei der Cashflow und Diskontfaktor des Jahres ist.

Sonderprobleme ergeben sich daraus, dass Renditen für Nullkuponanleihen nur im Jahresabstand vorhanden sind. Damit könnte die Bewertung eines alten Swaps nicht möglich sein. Dies lässt sich jedoch durch Interpolation lösen. Auf diese Weise lässt sich beispielsweise eine fiktive Rendite der Restlaufzeit von T = ½ ermitteln.

Eine weitere Frage ist, ob der Bid- oder der Offerswapsatz verwendet werden soll. Hier kann der Mittelwert genommen werden.

Außerdem stellt sich die Frage der Zinsstrukturkurve im unterjährigen Bereich. Heranziehen lassen sich dafür die Geldmarktzinssätze, was aber unüblich ist, da es sich um Kassamarktzinsen handelt. Alternativ werden Geldmarkt-Futures eingesetzt, aus denen die Zinsstrukturkurve im unterjährigen Bereich mittels impliziten Terminsätzen berechnet werden kann.

Futurestrips

Als Werte für das kurze Ende der Kurven eignen sich unter Umständen auch Zinssätze, die aus Geldmarkt-Futures herausgerechnet werden.

Zinssätze aus Forward Rate Agreements

Eine alternative Methode Zinssätze am unteren Ende der Kurve zu bestimmen, ist diese so zu wählen, dass die Zinssätze von Forward Rate Agreements getroffen werden.

Ermittlung aus Forwardpreisen

Ermittlung aus s-jährigen Forwardpreisen auf eine Kuponanleihe mit x Jahren Restlaufzeit. Der mit dem s-jährigen Zinssatz abgezinste Forwardpreis entspricht dem Barwert der in s gekauften Anleihe (Zahlungen erst ab s berücksichtigt).

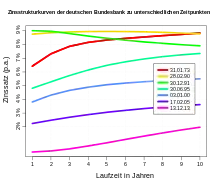

Statistische Verfahren

Es werden diskrete von stetigen Verfahren unterschieden. Stetige Verfahren umfassen Spline-Verfahren, das Nelson-Siegel-Verfahren und das von der Bundesbank verwendete Svensson-Verfahren (auch erweitertes Nelson-Siegel). Die Bundesbank nutzt dabei die durchschnittliche Effektivverzinsung von laufenden Kuponanleihen (insbesondere Bundesanleihen), um Zinsstrukturkurven zu ermitteln.

Arbitrage

Arbitragemöglichkeit bei konstanter inverser Zinsstruktur

Geht eine inverse Zinsstruktur nach einem Jahr sicher wieder in dieselbe inverse Zinsstruktur über, so besteht eine Arbitragemöglichkeit.

Es bieten sich zwei Strategien an:

- Strategie A: rollierende Anlage von 1 € über zwei Jahre:

- Strategie B: Anlage von 1 € mit zweijährigem Zerobond:

- Strategie C: Anlage von 1 € mit dreijährigem Zerobond:

Gehe Strategie A long, B short und C middle-short

Dann ergibt sich heute und nach einem Jahr eine Auszahlung von 0. Nach zwei Jahren besteht die Auszahlung in der Differenz: aufgrund der inversen Zinsstruktur.

Sonstige Ermittlung von Arbitragemöglichkeiten

Ob eine Zinsstrukturkurve Arbitragemöglichkeiten bietet, lässt sich feststellen, indem ein Arbitragetableau gebildet wird oder eine Umrechnung in die Terminkurve/Diskontstrukturkurve erfolgt.

- Bei Terminzinssätzen gibt es eine Arbitragemöglichkeit dann und nur dann, wenn es negative Terminzinssätze gibt (und man Bargeld „unter der Bettdecke“ halten kann).

- Bei Diskontstrukturkurven gibt es eine Arbitragemöglichkeit dann und nur dann, wenn sie nicht fallend mit der Zeit sind.

Literatur

- Jessica James, Nick Webber: Interest Rate Modelling. Wiley Finance, 2000. ISBN 0-471-97523-0.

- Riccardo Rebonato: Modern Pricing of Interest-Rate Derivatives. Princeton University Press, 2002. ISBN 0-691-08973-6.

- Andrew J. G. Cairns: Interest Rate Models An Introduction. Princeton University Press, 2004. ISBN 0-691-11894-9.

- Damiano Brigo, Fabio Mercurio: Interest Rate Models. Theory and Practice: With Smile, Inflation and Credit. Springer Finance ISBN 978-3-540-22149-4

Weblinks

- Tägliche Zinsstruktur am Rentenmarkt bei Bundesbank

- Erklärungen bei riskglossary (Memento vom 15. März 2015 im Internet Archive) (engl.)

- Zeitungsartikel der FAZ

- Artikel zur Schätzung von Zinsstrukturkurven bei der Bundesbank