Fremdfinanzierung

Fremdfinanzierung bezeichnet in der Betriebswirtschaftslehre Finanzierungsmaßnahmen im Rahmen der Unternehmensfinanzierung, bei denen einem Unternehmen zusätzliches Fremdkapital zur Verfügung gestellt wird. Gegensatz ist die Eigenfinanzierung.

Allgemeines

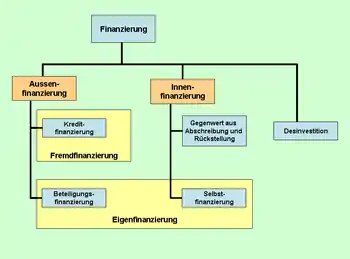

Eigen- und Fremdfinanzierung stellen die Gesamtfinanzierung von Unternehmen und sonstigen juristischen Personen (etwa Gebietskörperschaften) dar. Sie geben Auskunft über die Herkunft der Finanzierungsmittel, die bei Eigenfinanzierung von den Gesellschaftern oder aus dem eigenen Unternehmen stammen (Gewinnthesaurierung und Abschreibungen) und bei Fremdfinanzierung von Gläubigern oder aus dem eigenen Unternehmen (Bildung von Rückstellungen). Liegt die Finanzierungsquelle im eigenen Unternehmen, spricht man von Innenfinanzierung, ansonsten handelt es sich um Außenfinanzierung. Die Grenze der Fremdfinanzierung liegt in der Aufrechterhaltung der Liquidität,[1] weil der Schuldendienst (Kreditzins und Tilgung) für die bestehende Fremdfinanzierung als Ausgaben die Liquidität belastet. Die Fremdfinanzierung wird in der Bilanz im Fremdkapital verbucht.

Arten

Im Rahmen der Innenfinanzierung kann Fremdfinanzierung nur durch die Bildung von Rückstellungen vorgenommen werden. Sie werden aus Gewinnen gebildet, die – ganz oder teilweise – den Rückstellungen zugeführt werden. Da Rückstellungen zum Fremdkapital gehören, ist ihre Erhöhung eine Form der Fremdfinanzierung. Hauptquelle der Fremdfinanzierung stellt jedoch die Außenfinanzierung dar, bei der die Finanzierungsquellen außerhalb des Unternehmens liegen. Zu den Finanzierungsinstrumenten gehören hierbei alle von Gläubigern stammenden Mittel, insbesondere Lieferantenkredite (Lieferanten), Kundenkredite (Kunden), Bankkredite (Kreditinstitute) oder öffentlich-rechtliche Verbindlichkeiten wie Steuerschulden (Fiskus). Nach der (Rest-)Laufzeit unterscheidet man kurzfristige (Laufzeit < 1 Jahr), mittelfristige (1 bis 5 Jahre) und langfristige (> 5 Jahre) Fremdfinanzierung.

Abgrenzung

Die Abgrenzung zwischen Fremd- und Eigenfinanzierung fällt nicht immer leicht. Besteht auch nur die geringste Rückzahlungsmöglichkeit, dann gehört die entsprechende Bilanzposition zur Fremdfinanzierung. Deshalb bilden alle Arten von Rückstellungen (auch Pensionsrückstellungen) einen Teil des Fremdkapitals, da mindestens eine 50%ige Rückzahlungswahrscheinlichkeit vorhanden ist. Eine erfolgsunabhängige Verzinsung spricht ebenfalls für Fremdkapital. Hybride Eigenkapitalformen bilden eine Mischform zwischen Eigen- und Fremdkapital[2] und werden daher auch Mezzanine-Kapital genannt.

Bilanzierung

Bei der Bilanzierung wird bilanzrechtlich die Angabe der Herkunftsarten und Laufzeiten der Fremdfinanzierung verlangt. Nach § 266 Abs. 3 HGB ist die Fremdfinanzierung auf der Passivseite der Bilanz zu verbuchen, und zwar getrennt nach Rückstellungen (§ 266 Abs. 3 Ziff. B) und Verbindlichkeiten (Ziff. C). Außerdem gibt es noch gesonderte Bilanzpositionen für Rechnungsabgrenzungsposten (Ziff. D) und latente Steuern (Ziff. E). In der Bilanz sind nach § 268 Abs. 5 HGB Fremdfinanzierungen mit einer Restlaufzeit < 1 Jahr und > 1 Jahr anzugeben, nach § 285 Nr. 1 HGB sind Angaben über Restlaufzeiten von > 5 Jahren sowie Umfang, Art und Form der gestellten Sicherheiten im Anhang zu machen. Die mittelfristigen Fremdfinanzierungen ergeben sich aus der Subtraktion der kurzfristigen und langfristigen Verbindlichkeiten.

Kennzahlen

Fremdfinanzierungen sind im Rahmen der Bilanzanalyse Gegenstand einer Vielzahl von betriebswirtschaftlichen Kennzahlen. Dazu gehören vertikale Schuldenkennzahlen wie Fremdkapitalquote oder Verschuldungsgrad und horizontale Kennzahlen wie der Liquiditätsgrad. Eine der wichtigsten ist die Fremdkapitalquote, die Auskunft über den Anteil der Fremdfinanzierung an der Gesamtfinanzierung (= Bilanzsumme) gibt:

Ein hoher Fremdfinanzierungsanteil erhöht wegen des hohen Schuldendienstes die Ertragsrisiken, weil mehr Gewinne für den Zinsaufwand verbraucht werden und damit bei zunehmender Verschuldung auch der Break-even-Point ansteigt (cost leverage). Dadurch bringt eine hohe Fremdkapitalquote Beschäftigungsrisiken mit sich. Zudem trägt eine hohe Fremdkapitalquote zur Erhöhung künftiger Liquiditäts- und Refinanzierungsrisiken bei und umgekehrt. Bei einer geringen Fremdkapitalquote sinkt das Ausfallrisiko der Gläubiger, weil ihre Forderungen zunehmend mit Unternehmensvermögen gedeckt sind.[3] Die Höhe der Fremdkapitalquote ist stark branchenabhängig. Während Kreditinstitute mit etwa 85 % die höchste Fremdkapitalquote aufweisen, macht sie beim Baugewerbe 72,1 %, Einzelhandel 62,1 %, Großhandel 60,5 %, Ernährungs- und Textilgewerbe 52,3 %, Papiergewerbe 49,4 %, Chemie 45,7 %, verarbeitenden Gewerbe 44,3 %, optische Industrie 40,8 % oder Automobilindustrie 38,9 % der Bilanzsumme aus (2008).[4]

Einzelnachweise

- Dietrich Härle, Finanzierungsregeln und ihre Problematik, in: Schriftenreihe für Kreditwirtschaft und Finanzierung, Band 4, 1961, S. 34

- Andreas Hoerning, Hybrides Kapital im Jahresabschluss, 2011, S. 26 ff.

- Werner Pepels, Expert-Praxislexikon betriebswirtschaftliche Kennzahlen, 2008, S. 61

- Deutsche Bundesbank, Verhältniszahlen aus Jahresabschlüssen deutscher Unternehmen von 2007 bis 2008, März 2011, S. 32 ff.