Steuerreform 2000 in Deutschland

Die Steuerreform 2000 wurde am 6. Juli 2000 vom Deutschen Bundestag mit dem Steuersenkungsgesetz beschlossen und ist am 1. Januar 2001 in Kraft getreten. Wesentliche Inhalte der Steuerreform sind die Senkung des Eingangs- und Spitzensteuersatzes in der Einkommensteuer, die Erhöhung des Grundfreibetrags sowie die Entlastung von Unternehmen in Deutschland. Die letzte Stufe der Steuerreform ist am 1. Januar 2005 in Kraft getreten. Der Eingangssteuersatz lag danach bei 15 % (1998: 25,9 %), der Spitzensteuersatz bei 42 % (1998: 53 %).

Die Steuerreform geht im Grundsatz auf den Koalitionsvertrag zwischen SPD und Bündnis 90/Die Grünen vom Oktober 1998 zurück. Dieser sah jedoch wesentlich geringere Steuersenkungen vor, in der dritten und letzten Stufe 2002 sollte der Spitzensteuersatz 48,5 % und der Eingangssteuersatz 19,9 % betragen.[1] Im Wahlprogramm zur Bundestagswahl 1998 hatte die SPD einen Spitzensteuersatz von 49 % und einen Eingangssteuersatz von 15 % angestrebt, wobei bei gesicherter Finanzierung auch eine noch stärkere Senkung erfolgen könnte. Diese Reform sollte schon bis zum 1. Januar 1999 verabschiedet werden, als eine SPD-Mehrheit im Bundesrat noch gesichert war.[2] Die Differenz beim Spitzensteuersatz zwischen SPD-Wahlprogramm und Koalitionsvertrag ist auf die Grünen zurückzuführen, die sich für einen niedrigeren Spitzensteuersatz eingesetzt hatten.

Gesetzgebungsverfahren

Der ursprünglich von der Bundesregierung im Februar 2000 eingebrachte und im Mai 2000 verabschiedete Gesetzentwurf zur Steuerreform beinhaltet die Senkung von Spitzen- und Eingangssteuersatz auf 45 und 15 %. Der oppositionsgeführte Bundesrat lehnte den Gesetzentwurf am 9. Juni 2000 ab und rief den Vermittlungsausschuss an. Für die Länder war die Reform ebenso wie für den Bund mit großen Einnahmeausfällen verbunden. Um den Bundesrat zum Einlenken zu bewegen, verschob Finanzminister Hans Eichel das Inkrafttreten der Steuerbefreiung für Veräußerungsgewinne um ein Jahr auf den 1. Januar 2002. Die FDP als damaliger Koalitionspartner der SPD in Rheinland-Pfalz forderte eine stärkere Senkung des Spitzensteuersatzes. Dieser Forderung wurde entsprochen, indem der Spitzensteuersatz entgegen dem Regierungsentwurf auf 42 % und damit um drei Prozentpunkte stärker als vom Bundestag beschlossen abgesenkt wurde.

Auch nach diesen Korrekturen kam insbesondere aus dem finanzschwachen Berlin (Große Koalition), aus Brandenburg (Große Koalition), aus dem hochverschuldeten Bremen (Große Koalition) und aus Mecklenburg-Vorpommern (SPD-PDS-Regierung) Widerstand. In der Folge bemühte sich die Bundesregierung, diesen Ländern durch finanzielle Zusagen entgegenzukommen. Berlin wurden 200 Millionen Euro für die Hauptstadtaufgaben Innere Sicherheit und Kultur (Sanierung von Museen) sowie für die Modernisierung des Olympiastadions in Aussicht gestellt. Brandenburg und Mecklenburg-Vorpommern wurde seitens der Bundesregierung ebenfalls die Übernahme von ursprünglichen Landesaufgaben zugesagt. Bremen erhielt bis heute nicht eingelöste finanzielle Hilfszusagen in unbezifferter Höhe. In der Plenarsitzung des Bundesrates am 14. Juli 2000 wurde die Steuerreform schließlich auch von den genannten Ländern gebilligt, sodass sie in Kraft treten konnte. Die Vorgehensweise der Bundesregierung, sich die Zustimmung zum Gesetz mittels finanzieller Zusagen zu „erkaufen“, stieß in der Öffentlichkeit auf breite Kritik.[3]

Zielsetzung

- Stärkung der Wettbewerbsfähigkeit der deutschen Wirtschaft

- Förderung von Wachstum und Beschäftigung

- Steuergerechtigkeit, Transparenz und Planungssicherheit im Steuersystem

- Steuerentlastungen für Arbeitnehmer, Familien und Unternehmen

Im Einzelnen:

- Steuersatzsenkung bei der Körperschaftsteuer von bisher 40 % (Thesaurierungssatz) bzw. 30 % (Ausschüttungssatz) auf einheitlich 25 %

- Wahlmöglichkeit für Personengesellschaften, sich wie eine Kapitalgesellschaft besteuern zu lassen („Optionsmodell“) – umgesetzt im Jahr 2021 (§ 1a KStG)

- Ersetzung des Vollanrechnungsverfahrens bei der Körperschaftsteuer durch das Halbeinkünfteverfahren

- Steuerbefreiung von Gewinnen aus der Veräußerung von Anteilen an Kapitalgesellschaften durch Kapitalgesellschaften

Langfristige Auswirkung auf Einkommensverteilung

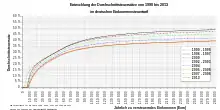

Eine Analyse des DIW kam zu dem Ergebnis, dass die Reform die Einkommensungleichheit in Deutschland verschärfte. In den Jahren 2001 bis 2005 kam es zwar im Rahmen der Reform zu massiven Steuersenkungen bei der Einkommen- und Körperschaftsteuer, gleichzeitig wurden aber indirekte Steuern erhöht. Dadurch verschob sich die Steuerbelastung von 1998 bis 2015 massiv von den wohlhabenden und reichen privaten Haushalten zu den weniger wohlhabenden und armen Haushalten. Im Durchschnitt über alle Einkommensgruppen stieg von 1998 bis 2015 die Steuerbelastung um 0,1 %, speziell für die untersten 10 % der Einkommen um 5,4 %, für die obersten 10 % sank sie um 2,3 %, für das Top 1 % der Einkommen sank die Steuerbelastung um 4,8 %.[4][5]

Einzelnachweise

- Koalitionsvertrag zwischen SPD und Bündnis 90/Die Grünen vom 20. Oktober 1998

- Wahlprogramm der SPD zur Bundestagswahl 1998 (Memento des Originals vom 9. Oktober 2006 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- Artikel in der Wochenzeitung DIE ZEIT vom 8. September 2005

- D. I. W. Berlin: DIW Berlin: Wer trägt die Steuerlast in Deutschland? Verteilungswirkungen des deutschen Steuer- und Transfersystems. Abgerufen am 11. August 2021.

- D. I. W. Berlin: DIW Berlin: Realeinkommen sind von 1991 bis 2014 im Durchschnitt gestiegen - erste Anzeichen für wieder zunehmende Einkommensungleichheit. Abgerufen am 11. August 2021.

Weblinks

- Stellungnahme des zur Memorandum-Gruppe gehörenden Wirtschaftswissenschaftlers Rudolf Hickel zur Steuerreform 2000. (PDF-Datei; 49 kB)