Einnahme

Error: imagemap_invalid_desc Einnahmen sind im kaufmännischen Rechnungswesen Vermehrungen des (Netto-)Geldvermögens und damit eine Stromgröße. Komplementärbegriff ist die Ausgabe.[1]

Allgemeines

Einnahmen und Ausgaben sind nicht dasselbe wie Einzahlungen und Auszahlungen. Einnahmen und Ausgaben ändern den Nettogeldvermögensbestand, Einzahlungen und Auszahlungen den Zahlungsmittelbestand.[2] Einnahmen und Ausgaben sind auch nicht identisch mit den Erträgen und Aufwendungen der Gewinn- und Verlustrechnung. Diese führen zu einer Erhöhung oder Minderung des Reinvermögens.[3] In der Kameralistik ist der Begriff mit einer anderen, sich nicht mit der betriebswirtschaftlichen Bedeutung deckenden Bedeutung bekannt.

Betriebswirtschaftslehre

Eine Einnahme im betriebswirtschaftlichen Sinn erhöht das Netto-Geldvermögen eines Unternehmens. Einnahmen setzen sich zusammen aus den Einzahlungen, den Zugängen von kurzfristigen Forderungen (einschließlich Wertpapiere) und den Abgängen von kurzfristigen Verbindlichkeiten (einschließlich Rückstellungen). Die Begriffe Einnahme und Ausgabe gehören zur Geldvermögensebene (sie betrachtet Bestandsgrößen).[4]

Abgrenzung Einnahme/Einzahlung

Einnahmen und Einzahlungen fallen nur dann zusammen, wenn eine Transaktion sowohl der Zahlungsmittelbestand als auch das Geldvermögen verändert. Der Geschäftsvorfall „Barverkauf von Waren“ führt sowohl zu einer Einnahme als auch zu einer Einzahlung, weil sich dabei sowohl der Kassenbestand als auch das Geldvermögen erhöht:

Zahlungsmittelbestand (+) + Forderungen (0) - Verbindlichkeiten (0) = Geldvermögen (+)

Der Verkauf einer Staatsanleihe gegen bar durch ein Unternehmen führt für dieses zu einer Einzahlung, aber keiner Einnahme, da sich zwar der Zahlungsmittelbestand ändert, nicht aber das Geldvermögen:

Zahlungsmittelbestand (+) + Forderungen (-) - Verbindlichkeiten (0) = Geldvermögen (0)

Einnahmenlose Einzahlungen liegen vor, wenn der Zahlungsmittelbestand erhöht wird und mit einer Verringerung der Forderungen oder Erhöhung der Verbindlichkeiten verbunden ist. Einzahlungslose Einnahmen entstehen bei Geschäftsvorfällen, die den Zahlungsmittelbestand nicht berühren (etwa der Verkauf von Fertigerzeugnissen auf Zahlungsziel).[5]

Abgrenzung Einnahme/Ertrag

Einnahme und Ertrag sind identisch, wenn dem Zahlungsmittelzufluss ein entsprechender Ertragsposten in der Gewinn- und Verlustrechnung gegenübersteht. Werden beispielsweise Fahrzeuge aus dem Fuhrpark mindestens zum Buchwert gegen Barzahlung veräußert, stimmen Einnahme und Ertrag überein, weil sich der Kassenbestand erhöht und gleichzeitig in der Gewinn- und Verlustrechnung ein Ertrag zu verbuchen ist. Einnahme und Ertrag sind nicht identisch, wenn etwa eine Zuschreibung auf das Anlagevermögen vorgenommen wird; ihr steht keine Einnahme gegenüber.

Haushaltsrecht

Definitionen

Einnahmen (Staatseinnahmen) im Sinne des Haushaltsrechts sind in der Betriebswirtschaftslehre Einzahlungen. Einnahmen sind neben den Ausgaben die grundlegenden Steuerungsgrößen in kameralistischen öffentlichen Haushalten.[6] Einnahmen sind die Geldbeträge, die im Haushaltsjahr voraussichtlich kassenwirksam werden und als Deckungsmittel zur Haushaltsfinanzierung zufließen (§ 7 Satz 1 HGrG). Hierzu gehören die laufenden Einnahmen (Steuern), einmalige Einnahmen (Vermögensveräußerungen, Rücklagenauflösungen), Einnahmen aus wirtschaftlicher Betätigung (Gewinnabführungen von öffentlichen Unternehmen) und Einnahmen aus Kreditaufnahmen. Einnahmen sind auf Bundesebene insbesondere die Steuer- und Abgabeneinnahmen (Zölle), aber auch Zins- und Mieterträge des Bundesvermögens.

In der Kameralistik ist zwischen Soll- und Ist-Einnahmen und -Ausgaben zu unterscheiden, je nachdem, ob der Haushaltsplan oder der endgültige Haushalt aufgestellt wird. Nach § 11 Abs. 2 BHO muss der Haushaltsplan alle im Haushaltsjahr zu erwartenden Einnahmen und alle voraussichtlich zu leistenden Ausgaben enthalten. Die Einnahmen sind nach Entstehungsgrund, die Ausgaben nach Zweck zu veranschlagen (§ 17 Abs. 1 BHO), ausnahmsweise sind zweckgebundene Einnahmen und dazugehörige Ausgaben zu kennzeichnen (§ 17 Abs. 3 BHO). In ihrer Gesamtheit dienen die Soll-Einnahmen im Haushaltsplan der Deckung der dort veranschlagten Ausgabeermächtigungen (Art. 110 Abs. 1 Satz 1 GG, § 2 Satz 1 BHO, § 8 BHO). Im Gegensatz dazu stehen die während des Haushaltsvollzugs tatsächlich eingegangenen Einnahmen, die sog. Ist-Einnahmen (vgl. § 25 Abs. 1 BHO).

Fälligkeit und Kassenwirksamkeit

Einnahmen und Ausgaben müssen regelmäßig im Haushaltsjahr fällig und kassenwirksam werden (Fälligkeitsgrundsatz; siehe Haushaltsgrundsätze). In der Kameralistik richtet sich nämlich die Veranschlagung und Buchung von Einnahmen und Ausgaben nicht nach der wirtschaftlichen Zuordnung, sondern nach dem Fälligkeitsprinzip (§§ 7, 42 GemHVO). Kassenwirksam bedeutet, dass Einnahmen tatsächlich in die Verfügungsgewalt der Verwaltung (etwa auf Bankkonten) gelangt sind. Kassenwirksam ist eine Einnahme, wenn sie bis zum Ende des Haushaltsjahres tatsächlich eingehen soll. Unmittelbar kassenwirksam werdende Zahlungsvorgänge sind sofort zu veranschlagen und zu buchen (§ 7 Abs. 1 und 3 GemHVO). Einnahmen sind ein Zufluss an Geldmitteln, sie werden in der Kameralistik bereits gebucht, wenn eine rechtswirksame Forderung gegenüber Dritten entstanden ist. Wurden diese Forderungen zum Ende des Haushaltsjahres noch nicht vereinnahmt, sind sie als Einnahmereste in das folgende Haushaltsjahr zu übertragen.

Vollständigkeit

Nach § 11 Abs. 2 BHO muss der Haushaltsplan alle im Haushaltsjahr zu erwartenden Einnahmen enthalten. Die Einnahmen sind nach Entstehungsgrund, die Ausgaben nach Zweck zu veranschlagen (§ 17 Abs. 1 BHO), zweckgebundene Einnahmen und dazugehörige Ausgaben sind zu kennzeichnen (§ 17 Abs. 3 BHO). Einnahmen sind rechtzeitig und vollständig zu erheben (§ 34 Abs. 1 BHO).

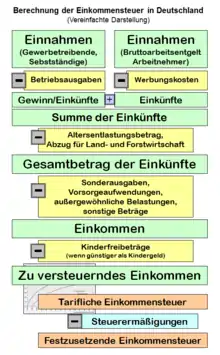

Steuerrecht

In Deutschland sind nach dem Einkommensteuergesetz Einnahmen alle Güter, die in Geld oder Geldeswert bestehen und dem Steuerpflichtigen im Rahmen einer der sieben Einkunftsarten zufließen. Bei Einkünften aus nicht selbständiger Arbeit entsprechen die Einnahmen dem Bruttoarbeitslohn (Arbeitsentgelt).

Einnahmen sind innerhalb des Kalenderjahres bezogen, in dem sie dem Steuerpflichtigen zugeflossen sind (Zuflussprinzip). Regelmäßig wiederkehrende Einnahmen, die dem Steuerpflichtigen kurze Zeit vor Beginn oder kurze Zeit nach Beendigung des Kalenderjahres, zu dem sie wirtschaftlich gehören, zugeflossen sind, gelten als in diesem Kalenderjahr bezogen.

Einnahmen, die zu keiner Einkunftsart gehören oder einkommensteuerfrei sind:

- Lotteriegewinne, wenn diese in Form eines Einmalbetrages ausgeschüttet werden, im Falle der Verrentung sonstige Einkünfte gemäß § 22 EStG

- Erbschaften oder Schenkungen, da diese der Erbschafts- und Schenkungssteuer unterliegen

- Arbeitslosengeld, steuerfrei gemäß § 3 Nr. 2 EStG

- Arbeitslosengeld II, steuerfrei gemäß § 3 Nr. 2 EStG

- Mutterschaftsgeld, steuerfrei gemäß § 3 Nr. 1 d) EStG

- Krankengeld, steuerfrei gemäß § 3 Nr. 1 a) EStG

- Kurzarbeitergeld, steuerfrei gemäß § 3 Nr. 2 EStG

- Insolvenzgeld, steuerfrei gemäß § 3 Nr. 2 EStG

- Abfindungen anlässlich der Kündigung durch den Arbeitgeber bis zu bestimmten Beträgen

- Kindergeld, gemäß §§ 62 ff. EStG, ggf. aber Hinzurechnung i. H. des Kindergeldanspruchs zur Einkommensteuer, wenn Kinderfreibetrag günstiger ist, gemäß § 31 EStG

- Zuschüsse des Arbeitgebers zur Kranken-, Pflege-, Renten- und Arbeitslosenversicherung seiner Arbeitnehmer, steuerfrei gemäß § 3 Nr. 62 EStG

- Trinkgeld, steuerfrei gemäß § 3 Nr. 51 EStG, soweit der Empfänger diese im Rahmen seiner Arbeitnehmertätigkeit von Dritten (Kunden) erhalten hat. Trinkgelder an die Person des Arbeitgebers sind steuerpflichtige Betriebseinnahmen; Trinkgelder, die vom Arbeitgeber an den Arbeitnehmer ausgezahlt werden, sind steuerpflichtiger Arbeitslohn gemäß § 19 EStG;

- Wohngeld, steuerfrei gemäß § 3 Nr. 58 EStG

- Einnahmen eines Übungsleiters, Ausbilders, Erziehers, Betreuers oder bei Ausübung einer vergleichbaren Tätigkeit bis zu 2.400 Euro (Freibetrag), steuerfrei gemäß § 3 Nr. 26 EStG, soweit diese Tätigkeit nebenberuflich ist.

- Existenzgründungszuschuss bei einer Ich-AG, steuerfrei gemäß § 3 Nr. 2 EStG

- BAföG

Siehe auch

Weblinks

Einzelnachweise

- Günter Wöhe/Ulrich Döring, Einführung in die Allgemeine Betriebswirtschaftlehre, München: Vahlen 1993, S. 1007: „Als Geldvermögen wird die Summe aus Zahlungsmittelbestand (Kassenbestände und jederzeit verfügbare Bankguthaben) und Bestand an sonstigen Forderungen abzüglich des Bestandes an Verbindlichkeiten bezeichnet. Jeden Geschäftsvorfall, der zu einer Erhöhung des Geldvermögens führt, nennt man Einnahme; jeder Geschäftsvorfall, der eine Verminderung des Geldvermögens hervorruft, wird als Ausgabe bezeichnet.“

- Günter Wöhe, Einführung in die Allgemeine Betriebswirtschaftlehre, 18. Aufl. München: Vahlen 1993, S. 1006f.: „Die Summe aus Kassenbeständen und jederzeit verfügbaren Bankguthaben, also den Bestand an liquiden Mitteln, bezeichnet man als Zahlungsmittelbestand. Jeder Vorgang, bei dem der Zahlungsmittelbestand zunimmt, ist eine Einzahlung, jeder Vorgang, der zu einer Abnnahme des Zahlungsmittelbestands führt, ist eine Auszahlung. [...] Jeden Geschäftsvorfall, der zu einer Erhöhung des (Netto-)Geldvermögens führt, nennt man Einnahme; jeder Geschäftsvorfall, der eine Verminderung des (Netto-)Geldvermögens hervorruft, wird als Ausgabe bezeichnet. “

- Günter Wöhe, Einführung in die Allgemeine Betriebswirtschaftlehre, 18. Aufl. München: Vahlen 1993, S. 1011: "Die Summe aus (Netto-)Geldvermögen und Sachvermögen ... wird als Netto- oder Reinvermögen bezeichnet. Jeden Vorgang, der zu einer Erhöhung dieses Nettovermögens führt, nennt man Ertrag, jeden Geschäftsvorfall, der eine Verminderung des Nettovermögens hervorruft, Aufwand."

- Peter Janakiew, Unternehmensführung-Rechnungswesen-Controlling, 2009, S. 124

- Carl-Christian Freidank, Kostenrechnung, 2012, S. 20

- Robert F. Heller, Haushaltsgrundsätze für Bund, Länder und Gemeinden, 2010, S. 154