Schadensversicherungsmathematik

Die Schadensversicherungsmathematik ist ein Zweig der Versicherungsmathematik. Während bei Lebensversicherungen nur der Zeitpunkt des Todes zufällig ist, ist bei Schadenversicherungen neben dem Schadenszeitpunkt vor allem auch die Schadenshöhe zufällig und als schwer prognostizierbar anzusehen. Die mathematische Theorie hinter der Schadensversicherungsmathematik heißt Risikotheorie, oft auch Ruintheorie. Sie bedient sich in starkem Maße der Theorie stochastischer Prozesse.

Der Risikoprozess

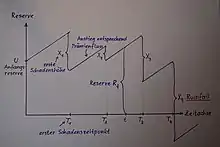

Angenommen ein Versicherungsunternehmen startet zum Zeitpunkt mit einem Anfangskapital , hier Anfangsreserve genannt. In schadensfreien Zeiten steigt diese Reserve durch den (konstant angenommenen) Zufluss der Versicherungsbeiträge (Prämien) an. Zu zufälligen Zeitpunkten treten Schäden mit einer zufälligen Schadenshöhe ein, die von der Versicherungsgesellschaft beglichen werden müssen. Die zum Zeitpunkt vorhandene Kapitalreserve heißt Risikoprozess und wird beschrieben durch

- .

Dabei ist die zufällige Anzahl der Schäden in (claim number process). Die Folge nennt man Prozess der Schadens- bzw. Forderungszeitpunkte (claim arrival process). Mit wird die Höhe der Gesamtforderungen in beschrieben (accumulated claim process). Ist z. B. nach vielen großen Schäden negativ geworden, spricht man von Ruin. Naturgemäß möchte die Versicherungsgesellschaft die Ruinwahrscheinlichkeit sehr klein halten.

Modellannahmen und Verteilung des Gesamtschadens

Siehe z. B.[1] Es interessiert die Verteilung des Gesamtschadens , d. h. die Wahrscheinlichkeit . Wenn man annimmt, dass eine Markow-Kette und die Einzelforderungen stochastisch unabhängig voneinander sind mit Verteilungsfunktionen , dann ergibt sich für

- .

Dabei ist die -fache Faltung der Verteilungsfunktionen . Wenn speziell ein homogener Poisson-Prozess mit der Intensität ist, dann ergibt sich für ein zusammengesetzter Poisson-Prozess (Compound Poisson process) mit der Verteilung

- .

Wenn die Einzelforderungen unabhängig und identisch exponentialverteilt sind mit dem Parameter , dann erhält man das auch in der Warteschlangentheorie bekannte Erlangmodell

- ,

wobei die Verteilungsfunktion der Gammaverteilung mit den Parametern und ist.

Waldsche Gleichungen

Sie liefern Formeln für Erwartungswert und Varianz des Gesamtschadens. Falls die Einzelschäden unabhängig und identisch verteilt sind, d. h. alle sind verteilt wie ein Prototyp , dann gelten die Formel von Wald und die Blackwell-Girshick-Gleichung:

- .

Speziell für das Erlang-Modell ergibt sich daraus

- .

Ruinproblem

Zur Berechnung der Ruinwahrscheinlichkeit gibt es im Wesentlichen drei Methoden:

- Integralgleichungen, siehe Cramér[2]

- Erneuerungstheorie, siehe Feller[3]

- Martingale, siehe z. B.[4]

Rückversicherung

Man spricht von Rückversicherung, wenn der Erstversicherer sein Risiko nicht allein tragen will. Dann überträgt er einen Teil des Risikos auf ein Rückversicherungsunternehmen. Es gibt verschiedene Arten der Rückversicherung, siehe Proportionale Rückversicherung (beispielsweise Quotenrückversicherung) und Nichtproportionale Rückversicherung (beispielsweise Stop Loss).

Literatur

- Bühlmann, H. (1970): Mathematical Methods in Risk Theory, Springer

- Embrechts, P.; Klüppelberg, C. and Mikosch, T. (1997): Modelling Extremal Events for Insurance and Finance, Springer

- Rolski, T.; Schmidli, H.; Schmidt, V. and Teugels, J. (1999): Stochastic Processes for Insurance and Finance, Wiley

Einzelnachweise

- Straub, E. (1988): Non-Life Insurance Mathematics, Springer

- Cramer, H. (1955): Collective Risk Theory: A Survey of the Theory from Point of view of the Theory of Stochstic Processes, Esselte Reklam, Stockholm

- Feller, W. (1966): An Introduction to Probability Theory and Its Application, Vol.II, Wiley

- Gerber, H.U. (1979): An Introduction to Mathematical Risk Theory, Homewood, Irwin