Anleihespreadbasierte Ansätze als Insolvenzprognoseverfahren

Grundidee der anleihespreadbasierten Insolvenzprognoseverfahren ist es, anhand der Zinsaufschläge (Credit Spread), die ein Unternehmen im Vergleich zu „risikolosen Verbindlichkeiten“ für seine kapitalmarktgehandelten Anleihen zahlen muss, auf die mit dieser Marktbewertung implizierte Ausfallwahrscheinlichkeit (PD) des Unternehmens zu schließen.[1]

Einfaches Modell mit risikoneutraler Bewertung

Zur Vereinfachung betrachten wir eine endfällige Anleihe, bei der am Fälligkeitstermin zusammen mit der Tilgungsleistung die gesamte Zinszahlung anfällt. Es werden folgende Größen betrachtet:

- – Marktwert der Anleihe

- – Nominalwert der Anleihe

- – nominaler Zinssatz

- – Bruttomarktrendite (Verzinsung von , falls der Anleiheschuldner nicht ausfällt)

- – risikoloser Zinssatz,

- – Ausfallwahrscheinlichkeit (englisch probability of default)

- – Ausfallverlustquote (englisch loss given default).

Der Anleihegläubiger wird am Fälligkeitstermin mit der Wahrscheinlichkeit eine Zahlung in Höhe des Nominalbetrags der Anleihe zuzüglich der vereinbarten Verzinsung erhalten. Mit der Wahrscheinlichkeit tritt ein Zahlungsausfall ein, und der Gläubiger erhält nur den Bruchteil hiervon. Bei einer risikoneutralen Bewertung ergibt sich der Marktwert der Anleihe dann wie folgt:[2]

Durch Umstellen

und weitere Umformung

kann die Formel nach der Ausfallwahrscheinlichkeit aufgelöst werden:

Für die (nicht direkt beobachtbare) Bruttomarktrendite der Anleihe gilt:

Dies aufgelöst nach ergibt

Nun kann dieses in die obige Formel für eingesetzt werden:

Die nominellen Größen und kürzen sich somit in Zähler und Nenner, so dass die Schätzung der Ausfallwahrscheinlichkeit nicht von diesen instrumentenspezifischen, vom Schuldner frei wählbaren Größen abhängig ist:

Im Zähler auf der rechten Seite steht der Kreditaufschlag ; auflösen der Gleichung nach dem Kreditaufschlag ergibt

Bei sehr niedrigen Erlösquoten, d. h. für LGD nahe 100 Prozent, entspricht der Kreditaufschlag ungefähr der Ausfallwahrscheinlichkeit PD.

Empirische Befunde zur Leistungsfähigkeit des einfachen Modells mit risikoneutraler Bewertung

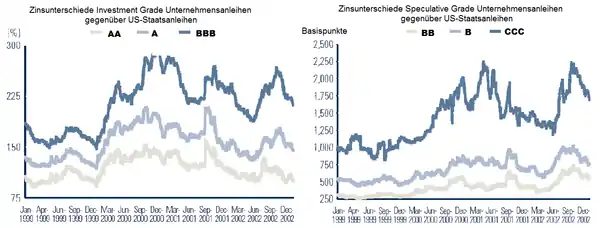

Reale Marktdaten zeigen, dass das Modell in dieser Form nicht für die Ermittlung von Ausfallwahrscheinlichkeiten geeignet ist. Die an den Anleihemärkten beobachteten Kreditaufschläge sind vom Niveau wie auch bezüglich der zeitlichen Variabilität nicht mit einer risikoneutralen Bewertung vereinbar (und vermutlich auch nicht mit irgendeiner anderen rationalen Art der Bewertung). Besonders offenkundig sind diese Bewertungsanomalien bei Anleihen in anlagewürdigen Bonitätsklassen (englisch investment grade), die also gemäß den Einschätzungen renommierter Ratingagenturen geringe Ausfallwahrscheinlichkeiten besitzen. So stieg beispielsweise der durchschnittliche Kreditaufschlag von Anleihen, die über ein BBB-Rating gemäß Standard & Poor’s (S&P) verfügten, von Dezember 1999 bis Dezember 2000 um 150 Basispunkte auf 300 Basispunkte, siehe die folgende Abbildung.

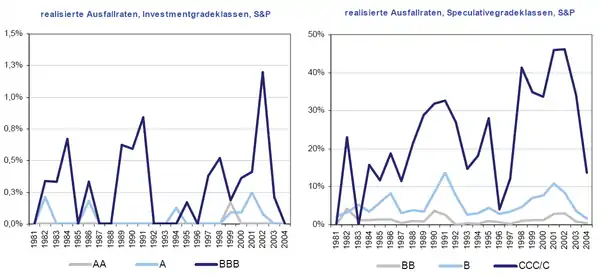

Eine Erlösquote von rund 50 Prozent wurde im Zeitraum 1982–2005 bei vorrangigen, unbesicherten Unternehmensanleihen bonitätsbewerteter Unternehmen erreicht.[4] Unterstellt man vereinfachend eine erwartete Erlösquote für Anleihen von rund 50 Prozent, müsste – zumindest bei einer risikoneutralen Bewertung – die jährliche Ausfallwahrscheinlichkeit von mit BBB bewerteten Anleihen innerhalb dieses Zeitraumes um 3 % auf rund 6 % gestiegen sein. Tatsächlich liegen die realisierten Einjahresausfallraten von BBB-Anleihen wesentlich niedriger. Die höchste jemals realisierte Einjahresausfallrate des rund 25 Jahre umfassenden Beobachtungszeitraums 1981–2004 betrug lediglich 1,2 % (und zwar im Jahr 2002, siehe die folgende Abbildung); im Durchschnitt der Jahre 1981–2004 betrug die entsprechende Ausfallquote sogar nur 0,29 %. Ein Ausfallniveau von 6 % wird von mit BBB gerateten Anleihen – zumindest im Durchschnitt der Jahre 1981–2004[5] – erst hinsichtlich der kumulierten 10-Jahresausfallraten erreicht.[6] Analoge Befunde ergeben sich bei einem Vergleich der realisierten Ausfallraten und der Kreditaufschläge für mit AA oder A bewertete Anleihen, siehe die linken Grafiken in den oben und unten dargestellten Abbildungen.

Nur ein kleiner Bruchteil der unplausibel hohen Kreditaufschläge von Anleihen kann auf die steuerliche Ungleichbehandlung von Zinseinnahmen aus Unternehmens- und Staatsanleihen auf US-Bundesstaatenebene zurückgeführt werden.[8] Auch eher schwer quantifizierbare Faktoren – wie geringere Liquidität und regulatorische Investitionsbeschränkungen für bestimmte Gruppen potenzieller Anleihenkäufer[9] – werden für die Erklärung von Kreditaufschlägen angeführt. Insgesamt wird aber geschätzt, dass nur rund 25 % der beobachtbaren Kreditaufschläge bei Unternehmensanleihen auf erwartete Verluste zurückgeführt werden können – rund die Hälfte hingegen auf die Kompensation für „systematische Risiken“.[10] So zeigte sich in empirischen Untersuchungen, dass die Kreditaufschläge bei Anleihen im Zeitverlauf mit dem Zinsniveau und verschiedenen Aktienindizes korrelieren.[11] Es ist allerdings kaum vorstellbar, dass es eine geschlossene Formel zur Ermittlung der Ausfallwahrscheinlichkeit eines Unternehmens aus den aktuellen Ausprägungen dieser „systematischen Risikofaktoren“ und dem aktuellen Kreditaufschlag geben könnte.

Alternative Modellierungsansätze

Trotz der im Zeitverlauf (scheinbar) unvorhersagbaren Veränderungen der Anleihespreads, zeigen jedoch Studien, dass die durch die Höhe der Anleihespreads (welche um instrumentenspezifische Optionsrechte, beispielsweise vorzeitige Tilgungsrechte, zu bereinigen sind[12]) zu einem gegebenen Zeitpunkt implizierte Reihung der Unternehmen eine sehr hohe (ordinale) Insolvenzprognosefähigkeit hat. Durch das Abbilden (mapping) der in ihrer absoluten Höhe nicht aussagekräftigen und im Zeitverlauf nicht vergleichbaren Spreads mittels einer dynamisch anzupassenden, und ggf. laufzeitenspezifischen[13] Abbildungsvorschrift auf eine Agenturratingskala, können aus den Anleihespreads Ausfallprognosen mit einer zeitpunktübergreifend hohen Prognosegüte generiert werden, welche sogar die Prognosefähigkeit von Agenturratings übersteigen![14][15]

Literatur

- E. I. Altman: Measuring Corporate Bond Mortality and Performance. In: Journal of Finance, Band 44 (4), 1989, S. 909–922, 1989

- Basler Ausschuss für Bankenaufsicht (Hrsg.): Range of Practice in Banks’ Internal Ratings Systems. (PDF; 172 kB), Diskussionspapier, Bank für Internationalen Zahlungsausgleich (BIS), 01/2000

- M. Bemmann: Entwicklung und Validierung eines stochastischen Simulationsmodells für die Prognose von Unternehmensinsolvenzen. zugelassene Dissertation, Technische Universität Dresden, 2007. TUDpress Verlag der Wissenschaften, Dresden, ISBN 978-3-940046-38-3

- C. Bluhm, L. Overbeck, C. Wagner: An introduction to Credit Risk Modeling. Chapman and Hall / CRC Financial Mathematics Series, Boca Raton 2003

- L. Breger, L. R. Goldberg, O. Cheyette: Market Implied Ratings. auch erschienen in Risk Magazine, 07/2003.

- R. Cantor, C. Mann: Measuring the Performance of Corporate Bond Ratings. Special Comment, Report #77916, Moody’s Investor’s Service, 04/2003

- Deutsche Bundesbank (Hrsg.): Finanzstabilitätsbericht 2005. (PDF) 11/2005

- E. J. Elton, M. J. Gruber, D. Agrawal, C. Mann: Explaining the Rate Spread on Corporate Bonds. In: Journal of Finance, Band 46 (1), 2001, S. 247–277

- G. M. Gupton, R. M. Stein: LossCalc V2: Dynamic Prediction of LGD Modeling Methodology. (PDF) Moody’s KMV, Working Paper, 01/2005

- D. T. Hamilton: Rating Transitions and Defaults Conditional on Watchlist, Outlook and Rating History. Moody’s Investors Service, Special Comment, Report # 81068, 02/2004

- J. C. Hull, M. Predescu, A. White: The Relationship between Credit Default Swap Spreads, Bond Yields, and Credit Rating Announcements. In: Journal of Banking and Finance, Band 28 (11), 2004, S. 2789–2811

- Moody’s (Hrsg.): Default and Recovery Rates of Corporate Bond Issuers, 1920–2005. (PDF) Moody’s Investors Service, 01/2006

- Standard and Poor’s (Hrsg.): Ratings Performance 2002, Default, Transition, Recovery, and Spreads. Special Report 02/2003, The McGraw Hills Companies, 2003

- Standard and Poor’s (Hrsg.): Ratings Performance 2003. Special Report 03/2004, The McGraw Hills Companies

- Standard and Poor’s (Hrsg.): Annual Global Corporate Default Study: Corporate Defaults Poised to Rise in 2005. Global Fixed Income Research, The McGraw Hills Companies, 2005

- S&P: siehe Standard and Poor’s

- S. M. Turnbull: Unresolved Issues in Modeling Credit-Risky Assets. In: Journal of Fixed Income, Band 15 (1), 2005, S. 68–87

Einzelnachweise

- Dieser Artikel basiert auf Bemmann (2007, Abschnitt 2.3.3.2)

- Das dargestellte Modell entspricht im Wesentlichen dem Modell von Bluhm, Overbeck, Wagner (2003, S. 186 f.) mit dem Unterschied, dass die Ausfallverlustquote (LGD) sich auf sämtliche Forderungen (inklusive Zinsen) zum Zeitpunkt des Ausfalls bezieht und nicht nur auf den Nominalbetrag der Anleihe.

- siehe S&P (2003a, S. 14)

- Siehe Moody’s (2006, S. 12). Für eine ausführlichere Darstellung der in empirischen Untersuchungen ermittelten Einflussgrößen auf die bei Eintreten eines Ausfalls erwarteten Verluste (LGD) siehe Gupton, Stein (2005).

- Strenggenommen handelt es sich hier um die durchschnittlichen 10-Jahresausfallraten der S&P-BBB-Kohorten 1981–1995, da für die nach 1995 gebildeten Kohorten noch keine Ausfallbeobachtungen über einen Zehnjahreszeitraum vorlagen.

- Die durchschnittliche Einjahresausfallrate von 0,29 % p. a. bezieht sich auf die Ausfallrate von Unternehmen, die zu Beginn des betreffenden Jahres über ein BBB-Rating von S&P verfügten. Da die Bonitätseinstufung des Unternehmens im Zeitverlauf variieren kann, kann von den Einjahres-Ausfallraten nicht direkt auf die kumulierten oder durchschnittlichen Mehrjahresausfallraten geschlossen werden. Diese können aber den historischen Ausfallstatistiken der Ratingagenturen entnommen werden.

- Quelle: eigene Auswertungen basierend auf S&P (2004, S. 16ff.) und S&P (2005, S. 33ff.)

- Siehe Altman (1989, S. 921) und Hull, Predescu, White (2004, S. 2796ff.)

- Siehe Basler Ausschuss (2000c, S. 54) für eine Liste mit 14 unterschiedlichen regulatorischen Vorschriften, durch die verschiedene Investorengruppen u. a. vom Erwerb unterschiedlich „riskanter“ Anleihen abgehalten oder eingeschränkt werden.

- Siehe Elton et al. (2001, S. 249 und S. 273). Die im Untersuchungszeitraum der Studie 1987–1996 beobachteten durchschnittlichen Kreditaufschläge sind dabei sogar noch wesentlich niedriger als die in der obigen Abbildung für den Zeitraum 1999–2002 dargestellten Werte.

- Siehe Turnbull (2005, S. 72ff.) und die dort zitierte Literatur sowie Deutsche Bundesbank (2005, S. 141ff.). Weitere hier genannte makroökonomische Einflussfaktoren zur Erklärung bzw. Prognose von Kreditaufschlägen sind beispielsweise die implizite Volatilität von Aktienmarktindizes oder Kennzahlen zur Beschreibung der Emissionstätigkeit.

- Siehe Breger, Goldberg, Cheyette (2003, S. 2f.) und Cantor, Mann (2003, S. 25). Ferner werden identische erwartete Erlösquoten unterstellt.

- Cantor, Mann (2003) berücksichtigen Laufzeitunterschiede, Breger, Goldberg, Cheyette (2003, S. 2f.) hingegen nicht.

- Auf Basis einer identischen Stichprobe erzielt das “[bond] market implied rating” von Cantor, Mann (2003, S. 25) auf Einjahressicht eine um 7 Prozentpunkte bessere Accuracy Ratio als die Ratings von Moody’s. Auf Dreijahressicht ist die Performance zumindest noch um 1,5 Prozentpunkte (PP) besser.

- Die Unterlegenheit von Agenturratings gegenüber „anleihemarktimplizierten Ratings“ ist dabei aber möglicherweise überwiegend auf das Bestreben der Ratingagenturen zurückzuführen, ihre Ratingurteile künstlich zu stabilisieren. Werden die Agenturratings entsprechend ihrem „Ausblick- oder Beobachtungsstatus (outlook, watchlist)“ modifiziert, so erhöht sich ihre Schätzgüte gemessen in Accuracy Ratio auf Dreijahressicht um ca. 6 Prozentpunkte, siehe Hamilton (2004, S. 12).