Double Irish With a Dutch Sandwich

Das Double Irish with a Dutch Sandwich (deutsch zwei irische Gesellschaften mit einer dazwischengeschalteten niederländischen Gesellschaft) ist eine Strategie zur Steuervermeidung multinationaler Konzerne, durch die auf Gewinne kaum oder keine Steuern gezahlt werden müssen. Die Legalität der Methode ist umstritten.[1]

Allgemeines

Unter Ausnutzung nationaler Besonderheiten des Steuerrechts werden dabei Gewinne in Länder mit niedrigen effektiven Steuersätzen (Niedrigsteuerländer) verlagert. Dazu werden Briefkastenunternehmen in Steueroasen gegründet. Unter den verschiedenen Strategien der Steuervermeidung gilt dieses Konzept als besonders umstritten.[2] Ab 2015 können multinationale Unternehmen nicht mehr in Irland registriert sein, ohne dort Steuern zu zahlen. Wer bereits profitiert, bekommt allerdings eine Übergangsfrist bis 2020. Alle in Irland registrierten Unternehmen müssen ab 2015 auch ihren Steuersitz in Irland haben.[3]

Konzept

Die Grundidee ist es, innerhalb eines Konzerns Gewinne von Ländern mit hohen effektiven Steuersätzen in Länder mit niedrigen effektiven Steuersätzen zu transferieren. Besonders Technologieunternehmen verwenden diese Strategie, um mit Hilfe von Lizenzzahlungen Gewinne in die jeweils gewünschten Steuerjurisdiktionen zu verlagern. So vermied zum Beispiel Google im Jahr 2011 Steuerzahlungen in Höhe von 2 Mrd. Dollar (1,5 Mrd. Euro).[4]

Das Double-Irish-Prinzip nutzt zwei irische Unternehmen, woraus ein Teil des Namens resultiert. Nach irischem Steuerrecht werden Kapitalgesellschaften in Irland nur dann besteuert, wenn diese neben der Handelsregistereintragung auch ihren Unternehmenssitz in Irland haben. Unter dieser Voraussetzung wird das erste irische Unternehmen als Eigentümer von Lizenzrechten mit Unternehmenssitz in einem Steuerparadies (wie den Kaimaninseln oder den Bermudas) gegründet. Das zweite, als Tochtergesellschaft gegründete irische Unternehmen führt nun Lizenzzahlungen an die Muttergesellschaft ab und verbucht gleichzeitig alle unternehmensweit anfallenden Erträge aus der Nutzung dieser Lizenzrechte. Die Verrechenbarkeit der Lizenzzahlungen an das Mutterunternehmen mit den Erträgen von Lizenznehmern führt zu einem niedrigen Gewinn und damit zu niedrigen Steuerzahlungen in den Ländern, in denen steuerpflichtige Gewinne vermieden werden sollen. Der in Irland resultierende Gewinn wird nach irischem Unternehmenssteuersatz von 12,5 % versteuert.

Durch die direkte Überweisung aus Irland an ein Unternehmen in einem Steuerparadies würde in Irland allerdings eine Quellensteuer anfallen. Dies lässt sich wie folgt vermeiden: Zwischen Irland und den Niederlanden besteht ein Abkommen, das Lizenzgebühren von der Steuerpflicht ausnimmt. Indem das Geld nun zunächst in die Niederlande überwiesen wird und erst nach der Rücküberweisung weitergeleitet wird, fallen keine Steuern an (englisch Dutch Sandwich).[5]

Für Unternehmen, deren letztendliches Eigentum in den USA liegt, sind die Zahlungen zwischen den zwei irischen Unternehmen ggf. nicht steuerabzugsfähig, wenn die Konstruktion nicht sauber aufgesetzt wird. Dies wird erst dadurch erreicht, dass das irische Unternehmen, welches seinen Unternehmenssitz im Steuerparadies hat, die Muttergesellschaft des anderen irischen Unternehmens ist. Dadurch werden die Zahlungen zwischen den zwei Unternehmen nicht beachtet, da diese, was US-Steuern betrifft, dann als Einheit betrachtet werden.[6]

Praxisbeispiel

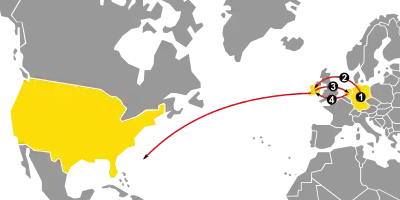

- Ein amerikanisches Unternehmen aus New York nimmt in Deutschland Geld ein.

Würde dadurch ein Gewinn erwirtschaftet, müsste dieser versteuert werden. - Ein Teil der Einnahmen wird von Deutschland als Lizenzgebühr an ein Tochterunternehmen in Irland gezahlt.

Der zu versteuernde Gewinn in Deutschland wird dadurch reduziert und der im Vergleich zu Deutschland günstigere irische Steuersatz würde anfallen. - Das irische Tochterunternehmen zahlt das Geld als Tantiemen an ein weiteres Tochterunternehmen in den Niederlanden.

Der zu versteuernde Gewinn in Irland wird dadurch reduziert und durch eine zusätzliche Steuervergünstigung die irischen Steuerabgaben von 12,5 % reduziert. - Das niederländische Tochterunternehmen zahlt das Geld an ein zweites irisches Tochterunternehmen.

Da es eine innereuropäische Transaktion ist, fallen dadurch keine Abzugssteuern an. Das zweite irische Tochterunternehmen zahlt keine Steuern, da es nur eine Niederlassung eines Unternehmens mit Hauptsitz auf den Bermudas ist.

Somit zahlt das Unternehmen weniger als 12,5 % Steuern. Sowohl in den Vereinigten Staaten, wo es seinen Hauptsitz hat, als auch in Deutschland, wo die Einnahmen erwirtschaftet wurden, müssten höhere Steuern gezahlt werden; in den Vereinigten Staaten im Bundesstaat New York wären 39,62 % und in Deutschland 29,83 % fällig.[7]

Unternehmen

Größere Unternehmen, die nach dem Double-Irish-With-a-Dutch-Sandwich-Prinzip arbeiten, sind u. a. (alphabetische Sortierung):[8][9]

- Adobe Inc.

- Amazon

- Apple

- Google[10]

- IBM[11]

- IKEA durch Lizenzierung der Markenrechte am Namen IKEA[12][13]

- Merlin Entertainments Group[14]

- Microsoft

- Oracle

- Starbucks

- Yahoo[15]

Mit dem Double-Irish-With-a-Dutch-Sandwich-Prinzip und anderen Methoden der Steueroptimierung können internationale Unternehmen ihre Steuerlast in Europa sehr gering halten, selbst wenn dort ein Großteil ihres Gewinns erzielt wird.[16]

Einzelnachweise

- EU: Irlands Steuerregeln für Apple wohl nicht rechtens. In: FAZ.net. 30. September 2014, abgerufen am 5. Februar 2022.

- Marlies Uken: Steuertricks: Die Jagd nach den staatenlosen Milliarden. In: zeit.de. 28. November 2012, abgerufen am 5. Februar 2022.

- Steuerpolitik: Irland schließt Steuerschlupfloch für Unternehmen. In: zeit.de. 14. Oktober 2014, abgerufen am 5. Februar 2022.

- Jesse Drucker: Google leitet Umsätze ins Steuerparadies und spart Milliarden. In: Die Welt. 12. Dezember 2012, abgerufen am 16. Dezember 2012.

- Double Irish With a Dutch Sandwich. In: New York Times. 28. April 2012, abgerufen am 15. Dezember 2012.

- Cantillon: IMF bites ‘Double Irish Dutch Sandwich’. In: The Irish Times. 10. Oktober 2013, abgerufen am 20. Oktober 2013.

- Unternehmensbesteuerung 2011 im internationalen Vergleich. In: Die wichtigsten Steuern im internationalen Vergleich (Abbildung 3). Bundesministerium der Finanzen, 21. Juni 2012, abgerufen am 4. Juli 2013.

- Samuel S. Kang and Tuan Ngo: Tax Avoidance in Silicon Valley, and How America’s Richest Company Pays a Lower Tax Rate than You Do. Abgerufen am 24. Oktober 2016.

- Die Steuertricks von Apple und Amazon. In: Hamburger Abendblatt. 26. November 2012, abgerufen am 15. Dezember 2012.

- Google schleust 20 Milliarden Euro aus Europa auf die Bermudas. In: Spiegel Online. 4. Januar 2019, abgerufen am 4. Januar 2019.

- Cyrus Farivar: Report: IBM gooses its sales numbers thanks to overseas tax tricks. In: arstechnica.com. 2. Februar 2014, abgerufen am 5. Februar 2022 (englisch).

- Hannes Gamillscheg: Milliarden im Steuerparadies. In: fr.de. 27. Januar 2011, abgerufen am 5. Februar 2022.

- Sibylle Haas, Gunnar Herrmann: Billig abkassiert. In: sueddeutsche.de. 12. August 2010, abgerufen am 5. Februar 2022.

- Wo der Spaß aufhört - Die dunkle Seite von LEGOLAND, SEA LIFE und Co. (Nicht mehr online verfügbar.) In: ZDFzoom. 20. August 2014, archiviert vom Original am 3. Dezember 2016; abgerufen am 24. September 2014.

- Corporate Tax 2014: Yahoo! joins “Double Irish Dutch Sandwich” club; IDA Ireland wants more members, auf finfacts.ie

- Sven Böll, Markus Dettmer, Frank Dohmen, Christoph Pauly, Christian Reiermann: Sandwich aus Holland. Der Spiegel, 12. November 2013, abgerufen am 25. Oktober 2013.