Advanced Measurement Approach

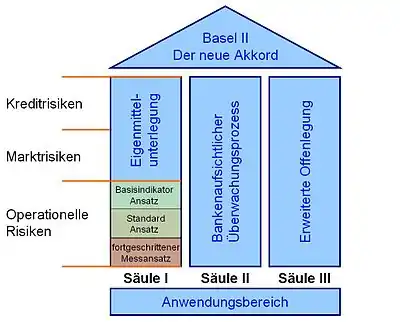

Unter dem Begriff Advanced Measurement Approach (AMA) oder auch fortgeschrittener Messansatz wird im Bankensektor ein Verfahren zur Messung des operationellen Risikos in einem Kreditinstitut verstanden.

Einordnung

Für den AMA sind, im Gegensatz zum Basisindikatoransatz und dem Standardansatz, keine festen Verfahren zur Berechnung des operationellen Risikos vorgegeben. Anstelle dieser Vorgaben gibt es einen Anforderungskatalog, welcher gegenüber dem Anforderungskatalog für den Standardansatz eine umfangreiche Erweiterung darstellt. Um den AMA anwenden zu dürfen müssen alle Anforderungen des erweiterten Anforderungskatalogs erfüllt sein.

Der AMA gewährt jedem Kreditinstitut eigene Freiheitsgrade zur Gestaltung eines Berechnungsverfahrens für die Ermittlung der Eigenmittelhinterlegung. Dazu gibt es beispielsweise den Verlustverteilungsansatz oder Scorecard-Ansätze. Für die Anwendung eines ambitionierten Messansatzes muss eine mindestens 5 Jahre umfassende historische Zeitreihe des internen Verlusts vorliegen.

Die Ziele des AMA lassen sich nach den Zielen der Kreditinstitute und den Zielen des Basler Ausschusses unterteilen.

Ziele der Kreditinstitute

Für Kreditinstitute hat die Implementierung des „teuren“ fortgeschrittenen Ansatzes in erster Linie sicherlich die Minderung des zu hinterlegenden Eigenkapitals, im Gegensatz zu der Anwendung „einfacher“ Ansätze, zum Ziel. Einhergehend damit wird jedoch empfohlen, nicht nur die bankaufsichtlichen Hintergründe zu betrachten, sondern auch die vom Basler Ausschuss vorgesehenen, ökonomischen Aspekte zu nutzen. Das beinhaltet beispielsweise eine möglichst risikoadäquate Eigenmittelhinterlegung, um ein optimales Verhältnis zwischen notwendigem Risikopuffer und Kosten für die Kapitalbindung herzustellen.

Ziele des Basler Komitees

Der AMA bietet Kreditinstituten eigene Spielräume bei der Messung Operationeller Risiken, in einem durch Anforderungskataloge definierten Rahmen. Der Basler Ausschuss verfolgt, nach eigenen Angaben, mit der Schaffung eines solchen Messansatzes das Ziel, Kreditinstitute aktiv an der Innovation auf dem Gebiet der Messung Operationeller Risiken, zu beteiligen:

„[…], the Committee has developed the concept of Advanced Measurement Approaches in recognition that a variety of potentially credible approaches to quantifying operational risk are currently being developed by banking institutions and that the regulatory regime should not stifle innovation at this critical point in the development process.“

An dieser Stelle lassen sich vorausschauend die Fragen stellen, ob und wann der Basler Ausschuss entsprechende Verfahren für den fortgeschrittenen Ansatz vorschreibt und welchen Einfluss eine solche Festlegung auf die Verwendung der einfachen Verfahren haben wird.

Kategorisierung des AMA

Wie bereits dargestellt, gibt es kein Standardverfahren für den fortgeschrittenen Messansatz. Dennoch bezieht sich der Basler Ausschuss auf Studien der Risk Management Group (RMG), in denen sie durch Befragungen von Industrieunternehmen die verschiedenen Ansätze in drei Hauptkategorien zur Messung Operationeller Risiken eingeteilt hat:

Interner Bemessungsansatz

Beim internen Bemessungsansatz (Internal Measurement Approach, IMA) errechnen Kreditinstitute das zu hinterlegende Kapital für Risiken, auf Annahmen für erwartete Verluste aus operationellen Risiken. Das bedeutet, dass von einem beständigen Verhältnis zwischen erwarteten und unerwarteten Verlusten ausgegangen wird. Dabei kann sowohl von einem linearen Verhältnis als auch von einem nicht-linearen Verhältnis ausgegangen werden. Ersteres impliziert, dass sich die Eigenkapitalhinterlegung aus einem Vielfachen des erwarteten Verlusts ergibt, und Letzteres erfordert komplexere Funktionen zur Berechnung des zu hinterlegenden Eigenkapitals. Regelwerke nach dem IMA-Ansatze unterteilen die Risikogefährdung in Geschäftsbereiche und Risikoereignistypen. Das bedeutet, dass das Risiko je Geschäftsbereich und Risikoereignistyp einzeln quantifiziert wird. Typischerweise wird der erwartete Verlust durch Kombination von geschätzter Verlusthäufigkeit und geschätzter Verlusthöhe unterschiedlicher Geschäftsbereichs-Risiko-Kombinationen ermittelt.

Aufteilung auf 8 Geschäftsfelder und 7 Ereigniskategorien: 56 Felder umfassende Matrix: Gruppen von potentiellen Ereignissen. Bsp.: Verluste durch Betrug oder Sachschäden

Summe der mit gewichteten kombinationsfeldspezifischen erwarteten Verluste ergibt die Gesamtkapitalanforderung für das operationelle Risiko des Kreditinstitutes.

Verlustverteilungsansatz

Der Verlustverteilungsansatz (Loss Distribution Approach, LDA) ist eine Erweiterung des internen Bemessungssatzes und versucht die Ableitung der unerwarteten Verluste aus den erwarteten Verlusten durch eine direkte Schätzung zu überwinden. Bei dem Verlustverteilungsansatz schätzen Kreditinstitute für jede Einzelne oder Gruppen von Geschäftsbereichs-Risiko-Kombinationen die voraussichtliche Verteilung über einen zukünftigen Zeitraum. Die Eigenmittelhinterlegung basiert hierbei auf eine hohe Wahrscheinlichkeitsdichte einer Verlusthäufigkeitsverteilung. Bei dem LDA, basiert die übergreifende Verlusthäufigkeitsverteilung auf Annahmen über die voraussichtliche Anzahl und Höhe auftretender Risikoereignisse. Es werden also sowohl die Verteilung der Anzahl als auch die Verteilung der Höhe von Verlustereignissen mit einbezogen. Dabei muss jedoch beachtet werden, dass beide unabhängig voneinander betrachtet werden, also jeweils eine eigenständige Verteilungsfunktion abbilden. Hierbei können unterschiedliche Verteilungsfunktionen für jede einzelne Annahme verwendet werden. Sinnvollerweise könnte hierbei eine Poisson-Verteilung (diskrete Wahrscheinlichkeitsverteilung) für die Anzahl und eine logarithmische Normalverteilung für die Höhe der Verlustereignisse verwendet werden. Der Hauptunterschied zwischen dem LDA und dem IMA ist die Tatsache, dass der LDA eher auf eine direkte Abschätzung unerwarteter Verluste abzielt, während der IMA versucht die Verlustschätzung durch Annahmen über die Relationen von linearem Verhältnis und nicht-linearem Verhältnis, erwarteter und unerwarteter Verluste zu schätzen.

Scorecards

Beim Scorecardansatz (Scorecard Approach) setzen Kreditinstitute eine Startsumme von Eigenkapital für operationelle Risiken an und modifizieren die Höhe von Zeit zu Zeit auf der Basis von Scorecards. Das Ziel der Scorecards ist die Erfassung des Risikoprofils und des Risikosteuerungsumfeldes verschiedener Geschäftsbereiche und eine zukunftsbezogene Risikosteuerung zur Minimierung der Anzahl und Höhe zukünftig auftretender Risikoereignisse. Es handelt sich um eine qualitative Methode. Auf den Scorecards werden bspw. die veränderte Qualität des operationellen Risikomanagementsystems und zusätzlich eingerichtete Kontrollsysteme beurteilt. Die Scorecards zeigen die aktuelle Ausprägung von risikobeeinflussenden Indikatoren an. Auf diese Weise wird eine in die Zukunft gerichtete Komponente mitberücksichtigt.

Literatur

- Kaiser, T./ Köhne, F.; Operationelle Risiken in Finanzinstituten; 1. Auflage, Gabler Verlag, November 2004, Wiesbaden