Kassensystem

Unter einem Kassensystem versteht man eine EDV-Lösung zur Einbindung von Peripheriegeräten oder Software mit einer Personal Computer- oder elektronischen Registrierkasse.

Allgemeines

Eine PC-Kasse verwendet ein marktgängiges Betriebssystem und kann die Daten auf einem internen Datenträger oder per Datenübermittlung extern archivieren. Bei elektronischen Registrierkassen wird oftmals ein proprietäres Betriebssystem eingesetzt, und die Daten werden zumeist in der Kasse auf Datenträger gespeichert.

Der Trend, Geschäftsdaten in die Cloud auszulagern, zeigt sich mittlerweile auch bei Kassensystemen. Allerdings gibt es hierbei auch Rückschritte, da unzureichende Internetverbindungen bei Unternehmen oder auch Server Ausfälle unvermeidlich zu nicht akzeptablen Verhältnissen im Verkaufsprozess führt. Da die KassenSichV und GoBD strenge Anforderungen an die Aufzeichnung und Archivierung von Geschäftsvorfällen stellen (siehe Abschnitt zu den steuerrechtlichen Anforderungen), dienen Speichersysteme wie etwa NAS als Sicherheitsbackup der lokal gespeicherten Daten.

Seit dem 1. Januar 2020 ist in jedes Kassensystem in Deutschland eine TSE einzusetzen.

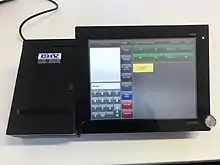

Weitere Bestandteile der Kassenhardware können sein: Thermobondrucker für den Ausdruck von Bons und Rechnungen, Barcodescanner, Kassenschublade, programmierte Kassentastatur, Kundenanzeige, ein EFT-Zahlungsterminal und wahlweise Etikettendrucker. Statt programmierte Tastaturen kommen heute oftmals Touchscreenmonitore zum Einsatz. Die Kassensoftware ist ein Programm, welches den Kassiervorgang abbildet und den Geschäftsvorfall dokumentiert.

Arten von Kassensystemen

Es gibt zwei Arten von Kassensystemen, und zwar für die Gastronomie und für den Handel.

Gastronomie

In der Gastronomie werden Kassensysteme nicht nur als Registrierkassen herangezogen, sondern dienen zusätzlich der sogenannten Bonsteuerung. Sie steuern also den gesamten Bestellprozess von der Bestellaufnahme bis zur Zubereitung in der Küche, der Übergabe an den Kunden und natürlich der Abrechnung.

Die Funktionstiefe des Kassensystems für die Gastronomie unterscheidet sich nach Typ: Vollgastronomie (Restaurants mit Tischen), Checkout-Gastronomie (Fast Food und Straßenverkauf) und Systemgastronomie (Franchisesysteme): Die Checkout-Gastronomie beansprucht dabei durch ihre kurzen Bestellprozesse[1] den geringsten Funktionsumfang sowohl in der Kasse selbst als auch in der seit 1. Januar 2020 durch die Kassensicherungsverordnung vorgeschriebenen Manipulationssicherung mittel Technischer Sicherheitseinrichtung.

Die Vollgastronomie bedarf durch die Platzierung der Gäste am Tisch, den häufig komplexeren Speisen und dem damit verbundenen langen Bestellprozes weit mehr Funktionen in der Kasse. Dazu gehören unter anderem ... die Tischsteuerung:

- Tisch buchen

- Tisch wechseln

- Tisch splitten

- Tisch zahlen

... die Menüsteuerung:

- Artikel in Menüs verwalten

- Tenderartikel

- Gangfolgen

- Stapelverarbeitung

... Belegsteuerung:

- Rechnung

- Bewirtungsbeleg

- Guest-Check

- Sammelrechnung für Stammkunden

... Küchensteuerung (auf Bon oder Monitor)[2]:

- Automatische Übertragung in die Küche

- Listung bestellter Speisen nach Tischen

- Summe derselben Speisen oder Getränke

- Automatische Aufteilung der Aufgaben pro Koch

- Information an den Service zur Ausgabe

Flexible Kassensysteme erlauben inzwischen den schnellen Wechsel zur Checkoutkasse in Stoßzeiten mit hohem Kundendurchlauf beispielsweise zur Mittagszeit. Im Ausland bereits weit verbreitet und auch in Deutschland immer häufiger anzutreffen sind mobile Endgeräte mit direktem Zugriff auf das Kassensystem. Dadurch spart sich der Service lange Laufwege und etwaige Enttäuschungen der Gäste bei nicht vorrätigen Speisen. Die nächste Generation der mobilen Kasse erlaubt im Rahmen des so genannten Selfordering dem Gast selbst auf dem eigenen Endgerät Bestellungen auf den eigenen Tisch zu tätigen. Das funktioniert beispielsweise durch das Scannen eines QR-Codes auf dem Tisch, der die digitale Speisekarte mit Bestellfunktion im Browser öffnet.

Die Systemgastronomie hat als zusätzliche Herausforderung die Steuerung mehrerer Filialen oder Franchisenehmer zu bewältigen. Dafür ist ein erweiterter Funktionsumfang notwendig[3]:

Ladenebene:

- Ladenakte & Profil

- Personalverwaltung

- Wareneinsätze

- Umsätze & Dashboards

Managementebene:

- Einheitliche Artikelführung

- Konfigurierebare Warnmeldungen

- Vergleichende Dashboards

Kommunikationsebene:

- zentrale Dateiablage

- Aufgabenverteilung

- Umfragen & News

Gute Systeme bieten hier noch Erweiterungen: Gutscheinverwaltung, Bestandsverwaltung, Wareneinsatzplanung. CRM / Loyalty, Statistiken, diverse Zahlungswege sowie bargeldloses Bezahlen. Einige Lösungen bieten auch Zeiterfassungstools, Personalverwaltung, halb- und vollautomatische Reservierungsplattformen in sehr umfangreicher Ausstattung an.

Seit dem 1. Januar 2020 ist dank der KassenSichV[4] bei Verwendung einer elektronischen Registrierkasse oder eines Kassen-PCs auch ein digitales Kassenbuch verpflichtend, welches zu jedem Zeitpunkt per Kassensturz mit dem aktuellen Kassenstand überein stimmen und bei Steuerprüfungen vorgezeigt werden muss. Eine Excelliste genügt inzwischen nicht mehr unter anderem weil sie kein gültiges Änderungsprotokoll aufweist.

Handel

Im Handel werden Kassensysteme auch genutzt, um die Gewohnheiten und Vorlieben einzelner Kunden zu erfassen. Etwa 58 % aller Verkäufe im Handel werden auf eine Kundenkarte, Bonuskarte o. ä. verkauft. Die meisten im Handel verwendeten Kassensysteme stehen in Verbindung mit einer Materialwirtschaft oder Finanzbuchhaltung. Diese ermöglichen einen Datenaustausch der Lagerartikel, Kundenstatistiken und Umsatz per Warengruppen. Verkäufe finden ausschließlich über einen Strichcode oder PLU-Code statt. Ausnahmen hier für sind Verkäufe die nach Gewicht abgerechnet werden (Gemüse, Obst usw.) Zum Unterschied zu einem Kassensystem in der Gastronomie werden hier keine Bons erzeugt, sondern die Ware wird direkt verkauft oder als Lieferschein gebucht. Selbstverständlich haben gute Kassensysteme Verkäufe auf verschiedenen Zahlungswegen (Bar, Gutschein, Kreditkarten), Gutscheinverwaltung, Kundenkontoverwaltung und Abrechnung und Kontrolle der Kassiererin oder des Kassiers, Schnittstellen zu externen Geräten wie Waagen oder Bankomat-Terminals.

Technische Ausstattung

.png.webp)

PC-gestützte Kassensysteme bestehen aus zwei Komponenten: Kassenhardware und Kassensoftware. Die meisten Kassenhändler vertreiben Hardware und Peripherie (ein Teil der Kassenhardware – externe Geräte) die sie bei einem Distributor einkaufen – ebenso wird die Software zugekauft. Gute Kassensysteme haben die Software auf die Hardware abgestimmt.

Viele Anbieter bieten ihr System als eine Einheit aus Software und Hardware, andere schränken die Verwendung auf ein Betriebssystem ein, weitere lassen dem Benutzer die freie Wahl der Hardware. Die Bindung der Software an eine gewisse Hardware ist in der Regel bedingt durch die Wahl der Implementierung der Software (z. B. sind Apps auf einem mobilen Endgerät stets OS-spezifisch implementiert, Webdienste lassen auf der Endgeräteseite viele Freiheiten, erfordern auf der Serverseite jedoch je nach Umsetzung gewisse Anforderungen an Hard- und Software).

Oft wird die lokale EDV-Infrastruktur durch die Speicherung der Daten auf Webservern der Anbieter (Cloud) ergänzt. Das dient der Datensicherheit und dem Fernzugriff, erfordert aber eine stabile Internetverbindung und die Bereitschaft des Gastwirts, die sensiblen Geschäftsdaten dem Anbieter zu überlassen.

Hardware

Kassensysteme benötigen eine Kassenhardware. Je nach Einsatzbereich ist die Kassenhardware unterschiedlich. Kassensysteme sind einsetzbar auf PC (Windows, Linux, Android) mit Touchmonitor, Tablet, Handy, Laptop, All-In-One Geräten (PC inkl. Touchmonitor). Peripherie Geräte für die Kassenhardware Handel sind: Kassenschublade, Kundenanzeige, Bondrucker, Etikettendrucker, EC Gerät, Touchmonitor, Scanner, Mitarbeiterschlüssel, Kundenmonitor. Gastronomie: Bondrucker Theke, Bondrucker Küche, Küchenmonitor, Funkhandy Kellner, Touchmonitor, Guestcheckdrucker, Kellnerschloss, Kassenschublade.

Hier kommen heute in der Regel Touchscreens zum Einsatz. Diese sind als Split (Touch und Rechner sind getrennt) oder All-in-One (Touch und Rechner sind eine Einheit) zu erhalten. Serielle Schnittstellen spielen heute noch eine große Rolle, da sehr viel mit Kommunikation zwischen den einzelnen Geräten gearbeitet wird (z. B. Kassenlade soll sich nach Betätigen der Bar-Taste öffnen – die Kassenlade meldet zurück, dass sie aufgegangen ist. Nach dem Kassiervorgang meldet die Kassenlade wieder, dass sie geschlossen ist und somit kann ein neuer Kassiervorgang eingeleitet werden.)

Mobile Kassen

Eine mobile Kasse ist ein tragbares Gerät mit allen Funktionen einer stationären Kasse, allerdings ohne Kassenbestand. Diese Funktionen sind neben der einfachen Artikelbestellung beispielsweise Rechnungsaufteilung, Splitting, Bildschirmsperre. Die Bedienung erfolgt vorwiegend nur mittels der Finger oder einem Stift, da mobile Kassen fast ausschließlich mit Touchscreentechnologie arbeiten. Auf dem mobilen Gerät wird auch boniert, und die Bestellbons werden direkt an der Bonstation Küche, Theke, Büffet ausgedruckt. Die Anbindung erfolgt über ein drahtloses lokales Netzwerk. Vorwiegend sind mobile Kassen an ein Kassensystem im Hintergrund gekoppelt. Die Daten werden direkt in der zentralen Kasse gespeichert. Dies hat den Vorteil, dass es zu keinem Datenverlust kommen kann. An die mobilen Kassen kann ein mobiler Drucker angeschlossen werden, so dass Rechnungen auch direkt am Tisch ausgedruckt werden können.

Besserer Taschenrechner

Ein Kassensystem ist heute weit komplexer als noch vor 20 Jahren, einer Zeit in der die Hauptfunktion als besserer Taschenrechner bezeichnet werden konnte. Diese Systeme erfassten im Grunde nichts anderes als die Preise von verkauften Artikeln, eventuell noch die Warengruppe und gaben am Ende eine Gesamtsumme an. Deshalb musste als steuerlich belastbarer Beleg auch zusätzlich eine "Quitting" angefordert werden, welche meist handschriftlich den Artikel genauer bezeichnete und mit Stempel und Unterschrift vom Handel treibenden Betrieb bezeugt wurde.

Kassencomputer

Der nächste Evolutionsschritt waren Kassencomputer, auf denen häufig noch das Betriebssystem, z. B. Windows 95, deutlich erkennbar war. Neu war mit diesem Schritt vor allem die Möglichkeit zur Kommunikation mit einem Server bzw. ERP System. Tagsüber im täglichen Gebrauch arbeiteten diese Kassen vollständig autonom und sendeten oder empfingen Daten dann per "Nachtpatch". Ein Fernzugriff per Teamviewer oder vergleichbarer Software durch den Herausgeber des Kassensystems war nun auch erstmals möglich und auch nötig um aufkommende Fehler zu beseitigen, die es bei simplen Registrierkassen nie gab. Der Zweck der Software war bis dahin im wahrsten Sinne des Wortes auf ein System für Kassen begrenzt.

Software zur Unternehmenssteuerung

Heutiger Kassensoftware steht der Name Kasse im Grunde nicht mehr, denn ihr Funktionsumfang und auch die Anpassungsfähigkeit an die Anwendungsfälle des Betriebes gehen weit darüber hinaus. Der Betreiber Gastro-MIS spricht bei seinen Gastronomiekassen beispielsweise von über einer Million Konfigurationsmöglichkeiten allein in der Kasse[5]. So können inzwischen nicht nur die (Touch-)Tasten der Kasse mit genau den Funktionen belegt werden, die der Anwender wünscht, sondern auch Workflows und Bestellprozesse einmalig angepasst oder sogar im laufenden Betrieb, zum Beispiel zu Stoßzeiten, flexibel umgeschaltet werden.

Schnittstellen zu Hotelprogrammen, Zutrittssystemen, Küchenmonitoren oder selbst zapfenden Schankanlagen gehören bei hochwertigen Kassensystemen inzwischen ebenfalls mit dazu. Diese senden in der Regel Bestelldaten an das angeschlossene System, um dort Prozesse auszulösen. Dazu gehört etwa die gemeinsame Abrechnung des Hotel eigenen Restaurants auf der Zimmerrechnung oder das Speichern der im Schwimmbad Bistro verzehrten Speisen auf einem Armband. Für einige dieser Schnittstellen wie Schankanlagen ist ein lokales Netzwerk zwischen Kasse und anzuschließendem System nötig, welches in der Regel der Kassenfachhandel einrichtet. Andere Schnittstellen werden einfach per Cloud-Verbindung angeknüpft.

Häufig können auch ein Kassenbuch zur Erfüllung der Pflicht zur doppelten Buchhaltung, Personalverwaltungssoftware zur Personaleinsatzplanung und Lohnabrechnung sowie ein Warenwirtschaftsprogramm und in größeren Unternehmen auch eine Filialverwaltung vom selben Softwarehersteller dazu gebucht werden. Aus dem Datenaustausch per Nachtpatch ist mittlerweile die Synchronisation in Echtzeit mit den meist in der Cloud verorteten Zusatzdiensten geworden.

Manipulation von Kassen

Mit der steigenden Komplexität der Kassensoftware stieg auch der Umfang der protokollierten Daten und damit die Möglichkeit zur Überwachung durch staatliche Kontrollinstrumente. Das rief eine neue Sorte von Kassensystemen auf den Plan, deren Zweck nicht mehr nur in der ordnungsmäßigen Abrechnung, sondern auch in der Vertuschung von Einnahmen zur Reduzierung von Steuerzahlungen lag. (Siehe nächster Abschnitt)

Peripherie

Zur Peripherie zählt Zubehör wie Bondrucker, Kassenschubladen, Kundendisplay, Kundenmonitor, Kellnerschloss, Scanner, Waagen, Kartenleser, Fingerprintscanner; also alles was an einer Kasse angeschlossen werden kann. Auf den Wunsch der Kunden zu drahtlos angebundenen Peripheriegeräten haben die Anbieter mit mobilen Terminals und Gürteldruckern reagiert.

Für Bondrucker existiert die Druckersprache ESC/POS, die z. B. auch Befehle zum Abschneiden des Papiers definiert.

Steuerrechtliche Anforderungen

Deutschland

Mit einem Kassensystem registrierte Geschäftsvorfälle sind als elektronisch auswertbare Daten aufzubewahren (§§ 145 und 146 Abgabenordnung). Insbesondere eine Prüfung der nach Gesetz geforderten Unveränderbarkeit der Daten wird bei der steuerlichen Außenprüfung kontrolliert. Trainerbedienungen, Chefstorno und Proformarechnungen ohne entsprechende Protokollierungen sind nicht zulässig[6].

Alle mit einer PC-Kasse oder elektronischen Registrierkasse erfassten Einzeldaten einschließlich etwaiger mit dem Gerät elektronisch erzeugter Rechnungen i. S. des § 14 Umsatzsteuergesetz sind unveränderbar und vollständig aufzubewahren (Einzelaufzeichnungspflicht). Eine Verdichtung dieser Daten oder ausschließliche Speicherung der Rechnungsendsummen ist unzulässig. Ein ausschließliches Vorhalten aufbewahrungspflichtiger Unterlagen in ausgedruckter Form ist nicht ausreichend. Die digitalen Unterlagen und die Strukturinformationen müssen in einem auswertbaren Datenformat vorliegen. Die Einzelheiten sind in den GdPdU spezifiziert.

Von der Einzelaufzeichnungsverpflichtung sind nur solche Geräte befreit, die bauartbedingt nicht oder nur teilweise „aufgerüstet“ werden können. Diese Ausnahme läuft jedoch zum 31. Dezember 2016 aus. Danach darf das Gerät zur Ermittlung der steuerlichen Tageseinnahmen nicht mehr eingesetzt werden. Mangels weiterer Einsatzmöglichkeiten ist zu erwarten, dass das Marktsegment der „Billigkassen“ verschwinden wird.

Die steuerlichen Anforderungen sind eine Reaktion auf in der Barzahlungsbranche vorkommende Steuerverkürzungspraktiken. Über den Umfang, in welcher Höhe steuerpflichtige Umsätze verkürzt werden, sind empirisch gesicherte Statistiken nicht bekannt. Es kann anhand des Gesamtumsatz einer Branche nur geschätzt werden, welches Potential die Steuerverkürzung hat. Da die Barzahlungsbranche in Deutschland mit ca. 2 Millionen Betrieben jährliche Umsätze über grob geschätzt 300 Milliarden Euro erzielt, ist von einem erheblichen Risikopotential auszugehen. Die einfachste Manipulation bei Kassensystemen ist die Nichterfassung eines Umsatzes im Kassensystem. Einige Systeme bieten eine sogenannte Proforma-Rechnung an. Hier können frei editierbare Beträge auf einem Kassenbon ausgedruckt werden. Erfolgt bei einem tatsächlichen Geschäftsvorfall die Registrierung auf einer Pro-forma-Rechnung, wird der Geldbetrag nicht im Datenspeicher der steuerpflichtigen Umsätze erfasst. Weitere Manipulationsmöglichkeiten, tatsächliche Umsätze maschinell nicht zu registrieren, sind sog. Trainingskellner oder Chefstornomöglichkeiten. Das Schreiben des Bundesfinanzministeriums vom 26. November 2010[6] fordert, dass solche Programmeinrichtungen lückenlos zu dokumentieren sind. Inzwischen wird verstärkt der Einsatz von komplexer Manipulationssoftware (sog. Zapper), beobachtet.

INSIKA

Seit 2008 wurde deshalb an einem Gesetz gearbeitet, dass diesen Betrug eindämmen sollten. Erstes Resultat dieser Bemühungen war 2012 die INSIKA - Integrierte Sicherheitslösung für Messwert verarbeitende Kassensysteme - ein Gesetz zum Schutz der digitalen Aufzeichnungen von Bargeschäften gegen Manipulationen, welches mit Kryptgrafie arbeitet und sowohl für Kassen als auch Taxameter gilt.[7] Schnell zeigte sich, dass die INSIKA alleine nicht geeignet ist, um den Steuerbetrug wirkungsvoll einzudämmen. Deshalb begann man im Grunde sofort wieder an weiteren gesetzlichen Grundlagen zu arbeiten.

GoBD

Die Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) wurden am 14. November 2014 vom Bundesfinanzministerium in einem Schreiben veröffentlicht und sollen das unveränderbare bzw. protokollierte Aufbewahren von Steuerrelevanten Belegen regeln.[8] Damit zielt das Gesetz überwiegend nicht auf die Kasse, sondern das dank der Pflicht zur doppelten Buchführung parallel zur Registrierkasse zu führenden Kassenbuch ab. Geichzeitig mit in Kraft treten der KassenSichV erfuhr auch die GoBD eine Neuauflage und regelte den Umgang mit neuen Technologien wie Cloud-Diensten.

KassenSichV

Auch INSIKA und GoBD in Kombination konnten die Manipulation von Kassen nicht unterbinden. Deshalb trat bereits Ende 2016 die Kassensicherungsverordnung in Kraft, welche einige Pflichten für alle Nutzer von Registrierkassen beinhaltet. Offene Ladenkassen sind somit ausgenommen. Die Inhalte in Kürze[9]: - Pflicht zur technischen Sicherheitseinrichtung - Bonpflicht / Belegausgabepflicht - Datenüberlassung im Rahmen der Kassennachschau - Kassen-Meldepflicht

Andere Länder

In einigen anderen europäischen Ländern werden zum Teil hardwarebasierte Fiskalspeichersysteme eingesetzt, damit Manipulationen bei der Einnahmenermittlung und -dokumentation erschwert werden (Italien, Schweden). Ferner gibt es in diesen Ländern z. T. eine Registrierkassen- und Einbonnierungspflicht. Andere Länder wie Kroatien und Malta haben Preise ausgelobt, um das Einbonnieren zu fördern. Kunden senden ihre Kassenbons an die Finanzbehörde, um an einer Verlosung teilzunehmen. Hierdurch soll unterbunden werden, dass Geschäftsvorfälle nicht einbonniert werden.

Weblinks

- Grundsätze ordnungsgemäßer DV-gestützter Buchführungssysteme (GoBS), (PDF) Quelle: Bundesministerium der Finanzen (D)

- BMF-Schreiben vom 26. November 2010, (PDF) Quelle: Bundesministerium der Finanzen (D)

- Kassenrichtlinie 2012 – Information über Registrierkassen und Kassensysteme vom 28. Dezember 2011 gültig für Österreich; Quelle: Bundesministerium für Finanzen (Ö)

Einzelnachweise

- Infografik: Bestellprozesse, TSE-Daten, Bonpflicht. Abgerufen am 11. März 2021.

- Bonsteuerung per Monitor. Abgerufen am 11. März 2021.

- Filialverwaltung. Abgerufen am 11. März 2021.

- KassenSichV. Abgerufen am 11. März 2021.

- Modular ergänzbares Kassensystem. Abgerufen am 17. März 2021.

- BMF-Schreiben vom 26. November 2010 (Memento des Originals vom 7. März 2014 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis., Quelle: Bundesministerium der Finanzen (D)

- INSIKA. Abgerufen am 16. März 2021.

- Bundesgesetzblatt GoBD. Abgerufen am 16. März 2021.

- KassenSichV. Abgerufen am 16. März 2021.